来源:宏赫臻财

导读:本系列研究最初基于对上市公司竞争优势(护城河)的强弱进行评分,随着模型项目的不断成熟和增加,目前大家权且可将“护城河”看作是广义的,我们旨在对一家上市公司的基本面投资价值进行评分和评级。(当前版本:10.1)

建议使用iPad Pro、微信PC端、宏赫网页版等大屏阅览。

提纲:①图文透析;②估值探讨;③投资建议。

温馨提示:企业经营的内外部环境时刻在变化,因此对于公司的判断是具有时效性的,更别提估值了,如果此文的研究时隔久远,您可以等待我们的追踪更新推送,也可以及时定制研究。建议投资者关注并适时投资评级为【A-】级别及以上公司;回避投资B+及以下公司。

点此=>【定制专属护城河评级】

壹

图文透析

本公司所属GICS子行业=>【120家“应用软件”GICS行业沪深港上市公司初筛选】

1

公司出镜(2020年年报)

上市以来

同花顺自上市以来11.2年,年均复合收益率为约27.05%。截止当前评测日近五年年均复合收益率为17.56%。

最新股价对应近12月股息率0.66%。(股息率:只代表过去12个月累计派息/最新总市值)

2019年末扣非加权ROE为【36.89%】

[注]:本文数据来源:iFinD,宏赫臻财研究中心,数据日期:20/03/03,默认单位 亿元人民币。

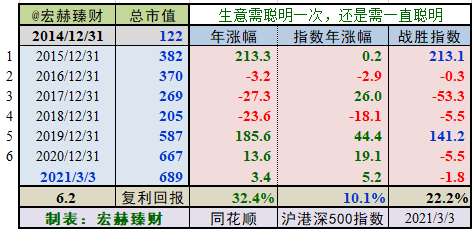

沪港深指数启用以来公司整年度市值增长率PK指数

2014年末至今6个整年度段里2年市值增长战胜指数,胜率【33%】,今年以来暂时落后指数。

期初至今6.2年的光阴里市值从122亿增长至689亿,实现年均复利回报率32.4%,同期指数年均增长10.1%。

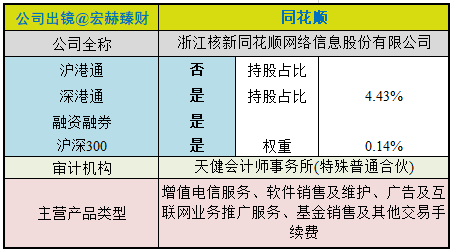

公司证券资料及主营类型

行业地位

(横向战略比较,还需结合主营可比性)

细分行业营收&净利润规模排名Top10(单位 亿)

同花顺营业收入排名20/126;归母净利润排名3/126。

注:该对比仅供参考,投资者请自行结合该公司主营业务具体考察其横向可比性。该细分行业选取A股上市的申万行业细分为【信息技术-软件与服务-软件-应用软件】的126家公司。数据为TTM值。

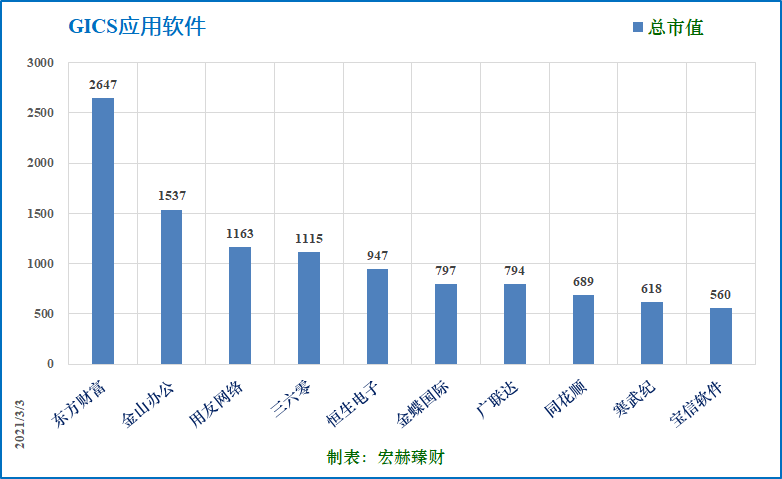

细分行业当前总市值Top10(单位 亿)

同花顺总市值排名8/126。

公司主要业务

公司是国内领先的互联网金融信息服务提供商,产品及服务覆盖产业链上下游的各层次参与主体,包括证券公司、公募基金、私募基金、银行、保险、政府、研究机构、上市公司等机构客户,以及广大个人投资者。公司主要业务是为各类机构客户提供软件产品和系统维护服务、金融数据服务、智能推广服务,为个人投资者提供金融资讯、投资理财分析工具、理财产品投资交易服务等。同时公司已构建同花顺AI开放平台,可面向客户提供智能语音、智能客服、智能金融问答、智能投顾、智能质检机、会议转写系统、智能医疗辅助系统等多项AI产品及服务,可为银行、证券、保险、基金、私募、高校、政府等行业提供智能化解决方案。当前同花顺AI产品及服务正在积极拓展至生活、医疗、教育等更多领域。

公司主要收入来源为增值电信服务、软件销售及维护服务、广告及互联网业务推广服务、基金销售及其他交易服务等的收入。

行业最新数据

中国证券登记结算有限责任公司发布的统计月报显示,截至2020年12月底,证券投资者数达到177,774,900户,较2019年底增长11.28%,其中自然人投资者177,357,700户。

资产结构

(新手看利润表,老手看资产负债表)

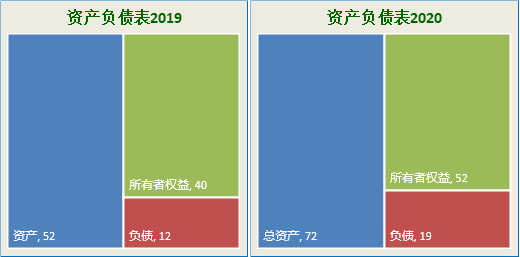

资产负债表

2020年年报负债/净资产:37%;负债/总资产:27%。

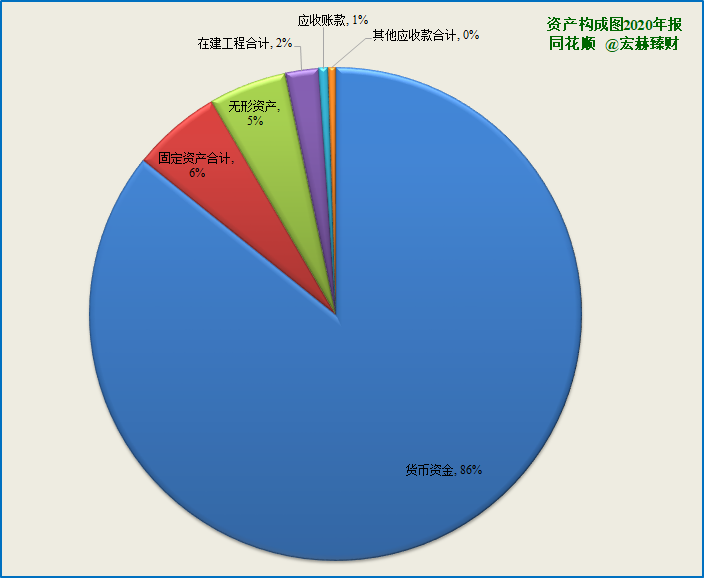

主要资产构成图

[注]:2020年年报总资产【72】亿;净资产【52】亿,负债【19】亿;

20Q4总市值【667亿】;当前时点总市值【689亿】

第一大资产为货币资金61.3亿,占比85.6%;2019末占比76.6%。(主要系经营活动产生的现金流 量净额增加所致 )

第二大资产为固定资产合计4.2亿,占比5.9%;2019末占比8.4%。

第三大资产为无形资产3.6亿,占比5.1%;2019末占比1.5%。(报告期期末余额比上期期末余额增加 372.17%,主要系新购入土地使用权所致 )

同花顺有形资产占总资产比例【68%】,无形资产+商誉占比【5%】。

2

营收一览

营收结构

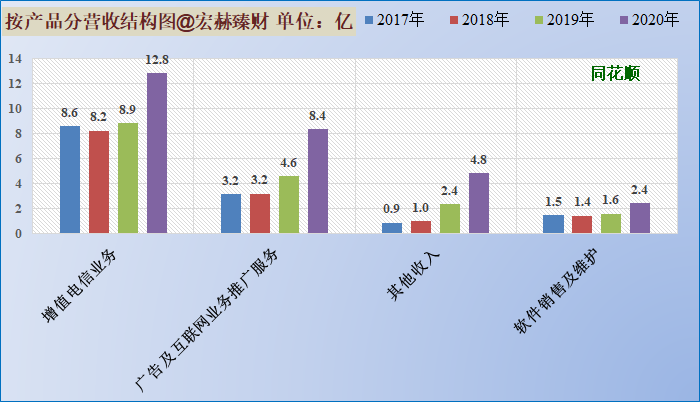

最新财报业务分类占比图

注:为2020年年报数据。

电信增值业务是公司主要收入贡献业务(2020年营收占比45.2%),为使用免费股票行情交易软件的用户提供自研增值产品和服务,主要为资讯和决策辅 助。

广告及互联网业务推广服务,主要为券商提供开户导流业务,2015年-2020 年营收占比持续提升,2020年占比达到29.4%。

B端业务主要为软件销售及维护,为证券公司开发和维护网上行情交易系统,是公司的传统优势业务,市场竞争格局稳固,增长较为稳定。

近四年营收前五分类结构图

主营1业务2018-2020三年复利增长率分别为:-4.3%、7.5和45.1%。

主营2业务2018-2020三年复利增长率分别为:1.7%、44.2%和80.9%。

公司各项业务均实现较大幅度的增长,全年营收同比增长 63.2%。

分业务来看,公司增值电信服务业务同比增长45.1%,广告及互联网业务推广服务业务同比增长80.9%;软件销售及维护业务同比增长51.2%;基金销售及其他交易手续费等业务同比增长104.8%,主要因为公司加大基金、黄金等代销业务投入,相应手续费收入增加所致。

近四年毛利率前五分类趋势图

公司四大业务都是高毛利率。

历史营收

营业收入、归母净利润和经营性现流净额分段复利增长率

未2-3年为机构一致预期数据,经常不靠谱,仅供参考。往往是悲观时预期悲观,乐观时预期乐观。投资者需甄别个中机会。

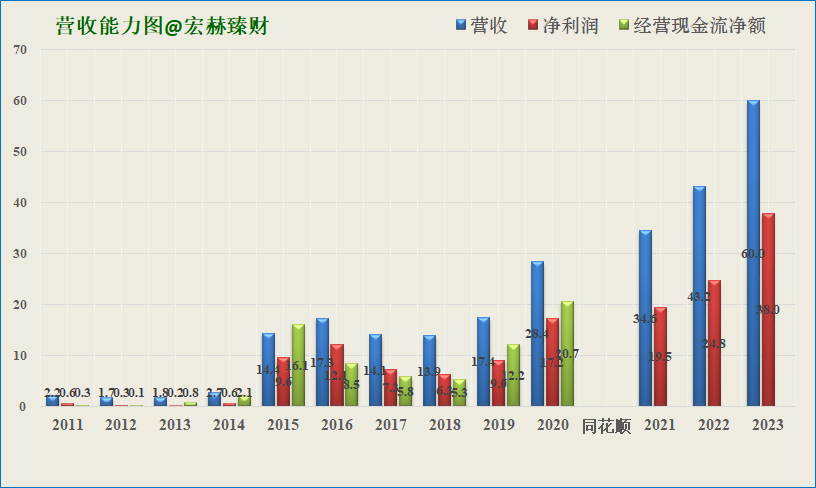

近年营业收入、净利润、现金流及未来三年预测图

预测值为机构一致预期均值,只作参考不一定靠谱。

同花顺过去五年归母净利润复合增速:12.49%,近四季增速92.05%,未来一致预期复合增速为30.12%。

公司2015年转型互联网金融信息平台,彻底转变商业模式,叠加2015年牛市行情,营收和净利润指标均有较大提升。由于预收款项蓄水池效应的影响,2016年公司营业收入、净利润仍有小幅增长;2017 年、2018 年由于股市表现较弱,投资者参与度下降,公司业务需求受到较大影响,各指标都出现了相对滑落的情况,2019-2020年市场回暖后,公司业绩出现明显上升。

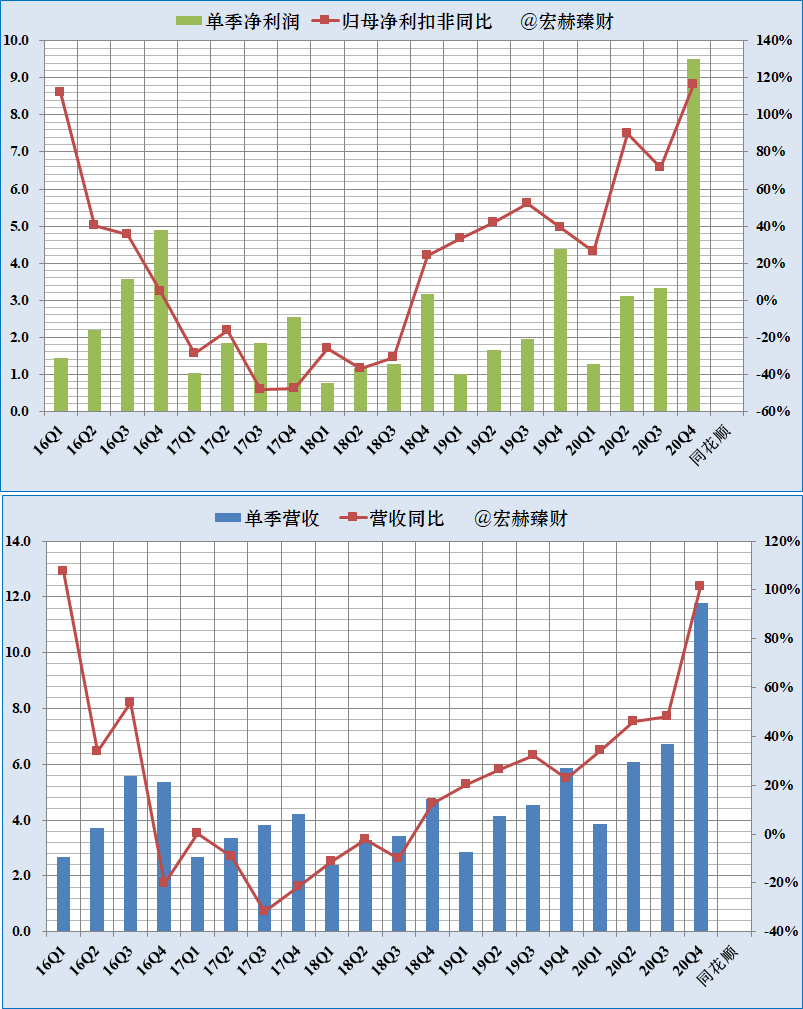

滚动近四季净利润、营收及增长率趋势图

(考量基点:近20个季度,下同)

滚动柱图连续逐季稳健增加为加分项。新股请关注公司上市之后的时段。

投资者需关注趋势的变化,忽略单个季度的非质变因素。

近四季净利润和营收含金量很高。

公司业务与证券市场相关性较强,2018营收净利稍有回落,之后逐季攀升。

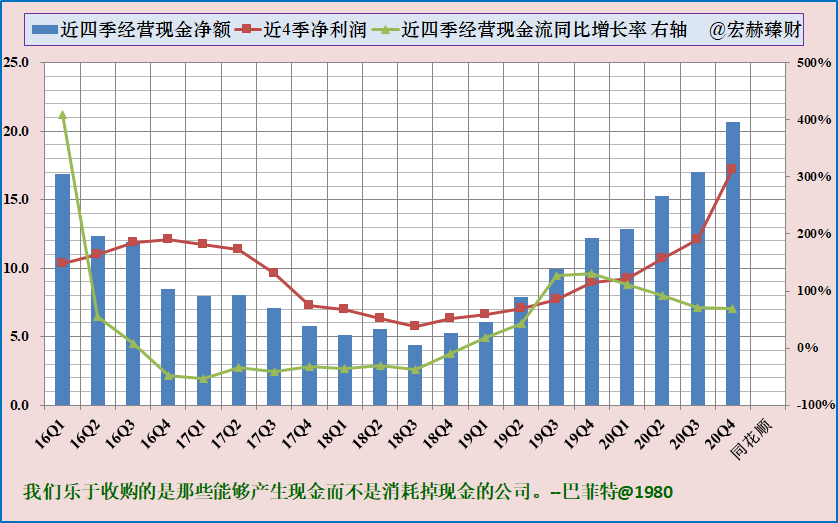

19Q1后近四季经营现金净额整体有较大提升。

单季度净利润、营收及增长率趋势图

营收季度性明显,四季度为营收业绩高峰。

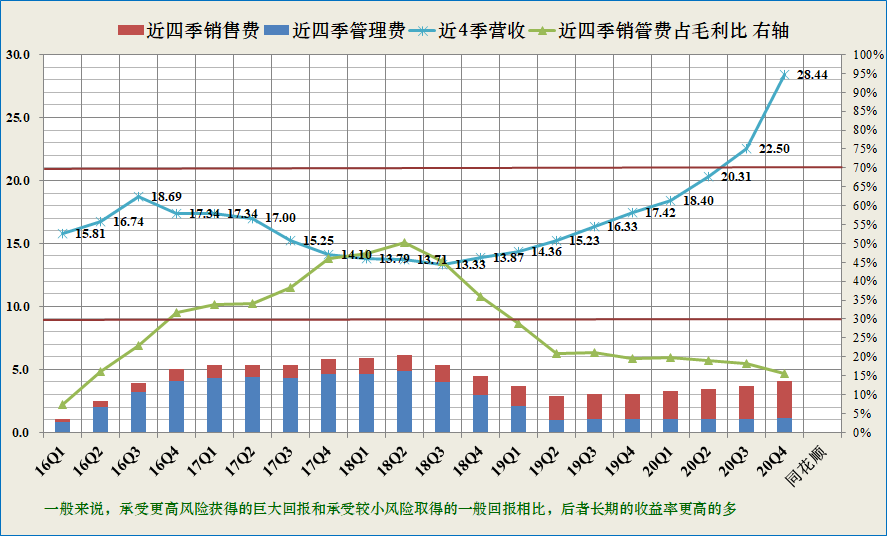

近四季销售费用、管理费用一览

投资者可关注近四季销售和管理费用与毛利润之比持续小于30%的公司(绿线低于下红线为优异,靠近为优秀),具备较高的竞争优势,若30-70%之间为可接受区域(图中红色直线之间),若大于70%需要警惕,说明该公司产生净利润的能力较弱。

同花顺该指标整体优异,2018熊市稍弱,近两年整体处于优秀区域区间位置,获利能力较强。

最新值15.5%,近四季度均值18.2%。

3

现金流

近四季经营活动产生现金流净额对比归母净利润

经营现金流量净额充沛。

近5年经营现金流占净利润比例均值为【0.98】

近5年自由现金流占净利润比例均值为【0.36】

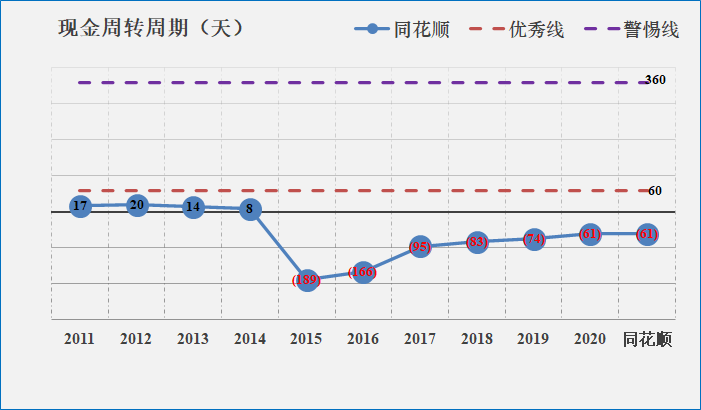

近年现金循环周期

现金循环周期又可称为净营业周期,是考量企业日常运营环节的现金流状况,优先关注那些该指标小于60的企业,负数更为优,表示企业的还款周期远大于存货变现期。警惕该指标大于360的企业。

公式:现金循环周期=存货周转天数+应收账款周转天数-应付账款周转天数

现金循环周期指标:【优】

4

盈利能力

【本公司】

总资产收益率(ROA)、净资产收益率(ROE)及净利率分段均值一览

盈利能力趋势图

各项盈利能力指标在良好线上越高越好。

同花顺2014年以来各盈利指标都居于良好线之上。

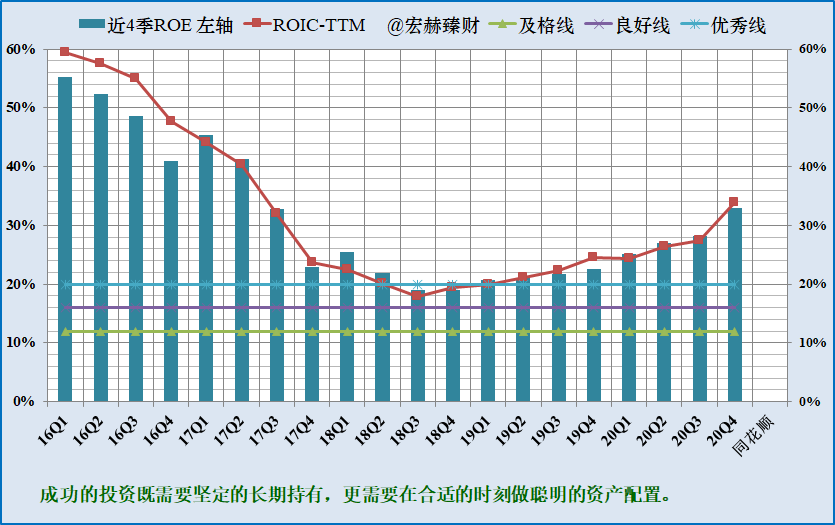

近四季ROE(左轴)及ROIC(右轴)趋势图

关于ROE和ROIC

若一定要将问题简单归结的一个指标的话,便看ROE。

巴菲特控股管理的伯克希尔公司制定的业绩衡量标准是15%的净资产收益率以上;巴菲特重仓的历史持股ROE均在20%以上,甚至更高。

从ROE的趋势图可以判断企业价值扩张期:看ROE能达到的高度、ROE维持在高水平持久性、ROE的增长能力。

投入资本收益率ROIC,是一个久经考验的分析资本收益的比率,这个比率调整了资产收益率和净资产收益率的某些特性。

拥有持续较高ROIC的企业如皇冠上的明珠,要占据你组合的重要位置。

当前ROE:33%+;ROIC:33%+,一致预期ROE 29%+。

同花顺公司ROE、ROIC盈利指标水平2018年稍弱,其余均处于优秀线之上。19Q1以来两盈利指标逐步稳健提升。未来一致预期持续处于优秀线之上。

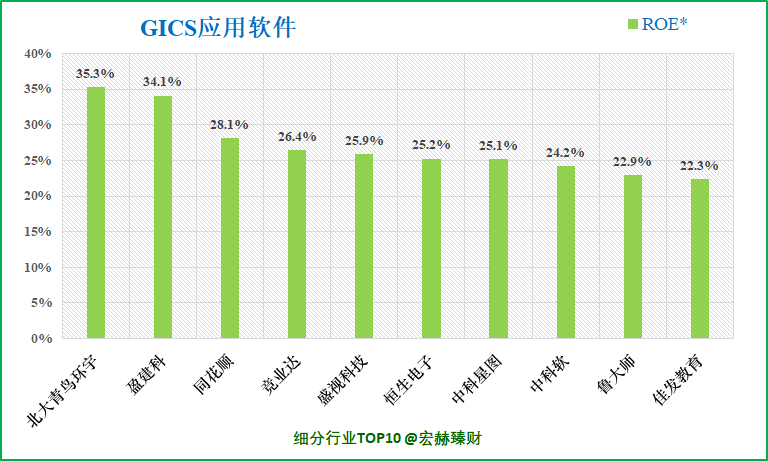

【细分行业】

细分行业盈利能力横向对比Top10

同花顺

毛利率91.7%,排名7/126;ROIC*29.2%,排名第6;ROE*28.1%,排名第3。

ROIC*取值为TTM值和上年年报值的均值;(港股为上年报值)

ROE*取值为TTM值和上年度扣非加权值的均值。

需关注细分行业主营业务差异性,可比性。

5

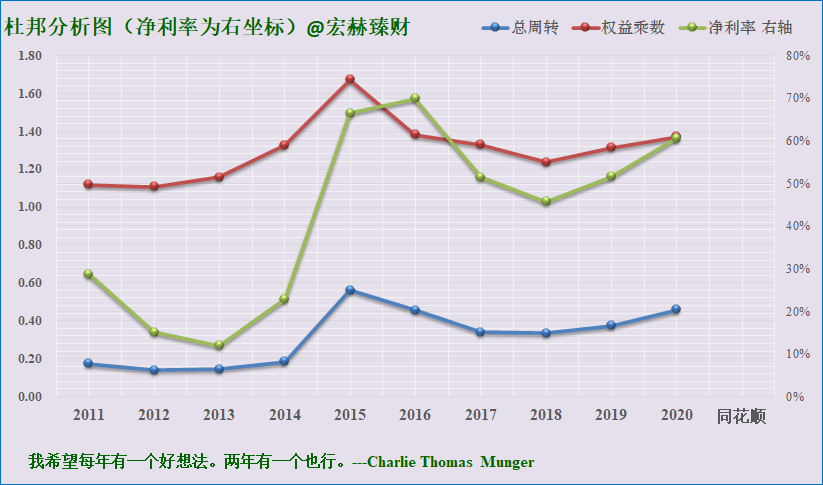

杜邦分析

杜邦分析分阶段一览

近十年杜邦分析趋势图

宏赫臻财建议关注未来杜邦指标趋势呈现:【低杠杆或适度杠杆(1.2-3)+周转率接近或大于1且有向上趋势+稳健增长的中高净利率>15%】

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。