来源:九泰基金服务号

市场回顾

上周A股大幅回调,近期技术面或将出现自我修复。有市场观点认为,3月第一周,市场主基调是反弹。反弹或将围绕业绩及估值修复展开。

九泰聚鑫混合基金经理袁多武带您一起回顾:

No.1

市场总体回顾

股市震荡

过去一周,沪深300指数下跌7.65%,创业板指下跌11.3%。风格上,低估值板块相对表现较好。行业上,食品饮料、休闲服务、新能源等行业跌幅超过10%,汽车、医药生物也跌幅较大,房地产、保险、建筑、钢铁、公用事业逆势上涨。

各行业相对于中证800指数的相对收益

来源:Wind,九泰基金

No.2

市场分析

估值分化严重

指数点位和整体估值看似不高,但分化严重:长期逻辑通畅的行业估值处于较高状态。

整体上看,金融、地产、上游和中游制造的估值水平较低,消费、医药、科技、新能源的估值水平较高。

来源:Wind,九泰基金

新发基金创历史新高

新发基金创历史新高:关于居民的“储蓄搬家”,一方面是一个长期大趋势,居民从房产、理财、信托等搬家到股市;一方面这个变量实际上是一个根据上一期的收益率来做反向推导的指标,如果前一期基金收益率好,老百姓可能会买很多基金,如果前期收益率不好,可能就不会买。2020年股票型和混合型基金发行约2万亿元,2021年1月大量新基金成立,发行超5000亿元,考虑到基金投资存在的趋同性,这些资金可能会投资到大家比较认同的核心股票上去。

来源:Wind,九泰基金

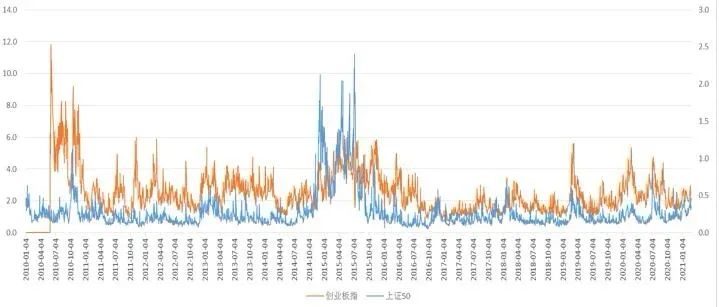

从换手率来看,上证50指数和创业板指的换手率有所回落。

来源:Wind,九泰基金

风格切换

二次疫情中途扰动

风格上,2020年以来大盘成长板块表现较好,价值板块表现较差但近期回归。展望未来,价值总体占优于成长的风格或将更加明显。

来源:Wind,九泰基金

No.3

市场展望

总体而言,我们认为目前是一个货币紧平衡、信用边际变弱、经济复苏的组合。

从总量上看,对资本市场而言,随着经济的复苏以及实体经济对信息的吸收,资本市场面临流动性最宽松的时候可能已经过去了。经济的复苏导致货币政策从之前的利率下行、社融增速回暖变成利率上行、社融中枢下移这样一个组合。这个组合其实比上一个组合要差一些,再加上权益市场核心品种的估值较高,尽管自2020年9月以来股市经过了一段时间的震荡,风险得到部分释放但可能不够充分。权益市场的表现一定程度上取决于经济复苏的强度,因此结构性选择变得十分重要。

从结构上看,2020年以来价值股有负贝塔,成长股有正贝塔,后续随着经济复苏,单纯依靠持续的估值提升的宏观环境可能已经不存在了,或许更多是走向业绩驱动。总体而言,风格切换正在进行的过程中,或许价值总体占优于成长的风格将更加明显。两条主线或存在较好的投资机会:一条是经济复苏带来的业绩驱动,另一条是景气度高、业绩增长确定性高的板块与个股。

袁多武

复旦大学经济学硕士

九泰基金战略投资部基金经理。曾任中国长江三峡集团公司国际投资部业务主管,2015年加入九泰基金,曾任产业投资部先进制造行业组执行投资总监、科技创新投资部高端装备行业执行总监、投资经理。现任九泰聚鑫混合型证券投资基金经理。

免责声明

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证,不就该等数据之任何错误或遗漏承担责任。除另有说明外,本文所载相关个人观点、分析等内容仅反映作者于本文发出当日的见解和看法。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议或投资承诺,任何在本文中出现的信息仅做参考,不应作为投资者投资决策与基金交易的依据。本报告中的数据出处若未加特别说明,均来自Wind,彭博,国家统计局或九泰基金战略投资部。本报告版权归九泰基金管理有限公司所有。

投资有风险,请谨慎选择。

风险提示:本报告中的信息均来源于公开可获得资料,九泰基金力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此作出投资决策,应自行承担投资风险。本报告不构成针对个人的投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件。基金投资有风险,基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值并不预示其未来业绩表现。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。