3月3日,富国优质企业混合(A:011046 C:011047)正式发行,募集期为2021-03-03 至2021-03-16。业绩比较基准:中证800指数收益率*60%+恒生中国企业指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%。

该基金采取“自上而下”的方式进行大类资产配置,根据对宏观经济、市场面、政策面等因素进行定量与定性相结合的分析研究,确定组合中股票、债券、货币市场工具及其他金融工具的比例。个股方面,对企业的筛选主要从具备核心竞争力、具备长期可持续发展能力、具备良好的公司治理等角度综合考虑;具体操作上,主要采取“自下而上”的选股策略。通过定量筛选和定性分析,挑选出成长性良好且估值合理的优质企业股票进行投资。

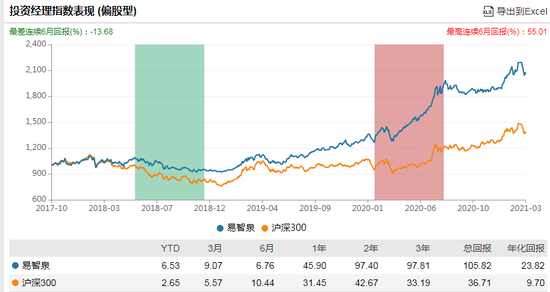

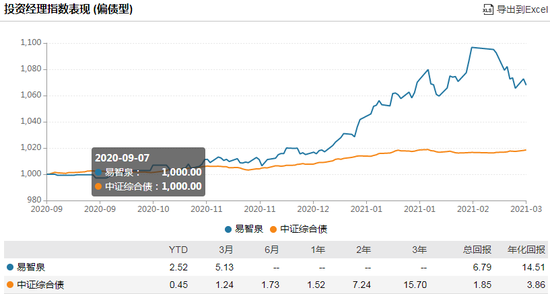

基金经理易智泉,硕士,投资经理年限4.92年,历任管理基金数10只,在任管理基金数4只,在管基金总规模41.00亿元。任基金经理的公司数2家,跳槽频率5年/次。他管理的偏股型产品,过往年化回报23.82%,远超同期沪深300指数表现;管理的偏债型产品,过往年化回报14.51%,超过同期中证综合债表现。历任管理的10只基金产品中,任职期均获得正收益。其中自2018年8月15日至今管理的富国臻选成长,任职回报137.91%,回报排名204/1737,1年风险分析,下行风险14.77%,风险度中等;2019年2月1日至今管理的富国天源沪港深任职回报121.03%,回报排名6/42,1年风险分析,下行风险13.08%,风险度高。。

策略:“自上而下”大类资产配置+“自下而上”选股 定量与定性分析结合挑选优质股

投资目标,主要通过精选个股和风险控制,力争为基金份额持有人获得超越业绩比较基准的收益。基金的投资组合比例为:股票及存托凭证投资占基金资产的比例为60%-95%(其中,本基金投资于港股通标的股票及存托凭证的比例占股票资产的0%-50%)。

投资策略包括大类资产配置策略、股票投资策略、债券投资策略、股指期货投资策略、国债期货投资策略、股票期权投资策略、资产支持证券投资策略。该基金采取“自上而下”的方式进行大类资产配置,根据对宏观经济、市场面、政策面等因素进行定量与定性相结合的分析研究,确定组合中股票、债券、货币市场工具及其他金融工具的比例。

个股投资策略,该基金致力于挑选出优质企业股票进行投资,在有效控制风险前提下,争取实现基金资产的长期稳健增值。对企业的筛选主要从具备核心竞争力、具备长期可持续发展能力、具备良好的公司治理等角度综合考虑;具体操作上,主要采取“自下而上”的选股策略。通过定量筛选和定性分析,挑选出成长性良好且估值合理的优质企业股票进行投资。

1)第一层:定量筛选,构建的量化筛选指标主要包括:市净率(PB)、市盈率(PE)、市盈率相对盈利增长比率(PEG)、主营业务收入增长率、净利润增长率、净资产收益率(ROE)等:① 价值型股票的量化筛选:综合衡量PB、PE及ROE指标;② 成长型股票的量化筛选:综合衡量市盈率相对盈利增长比率(PEG)、主营业务收入增长率、净利润增长率指标。

2)第二层:基本面分析:重点关注上市公司的资产质量、盈利能力、偿债能力、成本控制能力、未来增长性、权益回报率及相对价值;同时,也重点关注上市公司的公司治理结构、团队管理能力、企业核心竞争力、行业地位、研发能力、公司历史业绩和经营策略等方面。

港股通标的股票投资策略,可通过内地与香港股票市场交易互联互通机制投资于香港股票市场。本基金将自下而上精选基本面健康、业绩向上弹性较大、具有估值优势的港股通标的股票纳入本基金的股票投资组合。

基金经理:易智泉在管4产品总规模41亿 过往年化23.82%风险度中等

易智泉,硕士,自2006年7月至2009年3月任易方达基金管理有限公司研究员;自2009年3月至2011年4月任建信基金管理有限责任公司研究组长;自2011年6月至2015年6月任中信证券股份有限公司高级副总裁、权益投资主办人;自2015年10月至2017年7月任天弘基金管理有限公司资深投资经理;自2017年8月加入富国基金管理有限公司。2017年10月起至2019年8月担任富国通胀通缩主题轮动混合型证券投资基金基金经理。2018年8月起任富国臻选成长灵活配置混合型证券投资基金基金经理。2019年1月起任富国天源沪港深平衡混合型证券投资基金基金经理。2020年8月起担任富国兴泉回报12个月持有期混合型证券投资基金基金经理。2020年9月起担任富国稳进回报12个月持有期混合型证券投资基金基金经理。

WIND数据显示,易智泉,投资经理年限4.92年,历任管理基金数10只,在任管理基金数4只,在管基金总规模41.00亿元。任基金经理的公司数2家,跳槽频率5年/次。他管理的偏股型产品,过往年化回报23.82%,远超同期沪深300指数表现;管理的偏债型产品,过往年化回报14.51%,超过同期中证综合债表现。

数据来源:WIND 截止日期:2021年3月2日

数据来源:WIND 截止日期:2021年3月2日历任管理的10只基金产品中,任职期均获得正收益。其中自2018年8月15日至今管理的富国臻选成长,任职回报137.91%,回报排名204/1737,1年风险分析,下行风险14.77%,风险度中等;2019年2月1日至今管理的富国天源沪港深任职回报121.03%,回报排名6/42,1年风险分析,下行风险13.08%,风险度高。

数据来源:WIND 截止日期:2021年3月2日

数据来源:WIND 截止日期:2021年3月2日投资偏好方面,根据智君科技数据显示,易智泉,旗下基金平均持股比例44.09%,与上个季度相比减少33.75%,持股比例较低。持仓市值中,前三大行业占全部行业的比例为66.19%。其中,最为偏好的行业为:医药生物、食品饮料,偏好行业不是很固定,偶尔会改变。该基金经理偏好的个股:贵州茅台、健帆生物、通策医疗、枫叶教育、山东药玻,该基金经理偏爱个股不是很固定,偶尔会有变化。

数据来源:智君科技 截止日期:2020年12月31日

数据来源:智君科技 截止日期:2020年12月31日易智泉在富国臻选成长2020四季报中表示,本季度市场继续走强,头部资金抱团行情继续强化,内在原因则是资金流入与赚钱效应形成循环反馈,行业特征上以新能源、白酒和国防军工等板块最为强势,本基金在上述板块配置较低,本季度净值增长幅度较低。管理人认为上述资金行为长期仍服从股市基本规律和企业成长基本规律,脱离基本面的上涨只能称之为泡沫,因此本基金继续减仓估值过高的品种,配置估值与成长空间相匹配的品种,行业方面增加对制造业和互联网行业的配置比例。

风险提示:基金有风险,投资需谨慎。本文中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。基金经理过往业绩不代表未来产品业绩的预示或预测。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。