来源:宏赫臻财

宏赫臻财

公募基金评级

订阅号:hongheFP

服务号:hongheRS

导读:本系列研究旨在为个人和家庭基金理财提供投资利器。公募基金投资门槛低,基金只数数量众多,此研究涉及基金分类、投资风格、历史业绩、历任经理、回撤测试、择时能力、择股能力、绩效评估、投资全景图及宏赫评分评级。并于文末提供投资配置建议。建议投资者关注“A-”级别以上的基金作为实现投资理财目标的参选标的。(当前版本:6.9)

点此⇨【定制专属基金评级】

建议使用iPad Pro、微信PC端、宏赫网页版等大屏阅览。

注:由于微信修改了推送规则,读者不能及时收到图文推送。请读者将本公众号星标,以便及时收阅。

本文提纲:①图文透析;②综合评述及建议;③优选基金归属

01

图文透析

1

基金出镜

注:成立以来业绩衡量基期最早为05-1-1(各大规模指数建立初期)

截止今日,该基金成立以来12.3年,年均复利收益率22.48%;同期中证800指数年均复利9.97%。近五年年均复利收益率22.92%,同期指数复利回报率10.59%。

现任经理上任以来6.8年,任职以来年均复利收益率30.23%;同期指数复利回报率14.13%。

a. 基金季度规模趋势图:

当前规模56.8亿。

陈皓经理管理以来基金规模稳步增长,且保持稳健配置。

现任经理已经管理6.8年。

b. 最新披露季报资产配置及持有人结构图:

20Q4股票资产占净值比91.73%;债券--%;现金7.63%。

20Q2机构投资者占比:35.33%。

2

基金分类及投资策略阐述

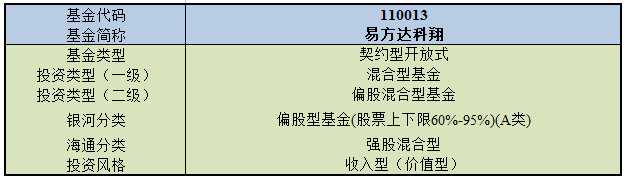

a. 基金详细分类表:

易方达科翔混合契约规定是红利投资为主,但目前表现是一只偏信息技术行业投资的的资产增值型标准偏股型基金(现任经理择股与契约有所相悖,投资者需关注)

契约规定股票仓位【60%-95%】;债券及其他仓位【5%+】。

宏赫统计历史仓位【股票:66-93%;债券:0-7%】

b. 投资目标和原则:

目标:本基金主要投资于红利股,追求在有效控制风险的前提下,实现基金资产的长期稳健增值。

原则:投资于分红潜力较大的上市公司,可以获得资本的长期稳健增值。

c. 决策依据(摘要):

个股精选策略:

在股票投资部分,基金管理人将首先根据上市公司历史分红情况及分红预期进行红利股初选。在此基础上,基金管理人将对初选红利股进行综合分析,精选未来分红潜力较大的股票作为备选红利股。最后,基金管理人将对备选红利股的估值水平进行分析,并据此构建股票投资组合。

(1)红利股初选

基金管理人主要通过考察上市公司的分红连续性和现金股息率进行红利股初选。

(2)红利股精选

基金管理人不仅关心上市公司分红历史,更注重其未来分红潜力。基金管理人将在对红利股进行初选的基础上,对上市公司的持续盈利能力、财务健康状况和分红意愿等因素进行动态分析,挖掘分红潜力较大的红利股。

1)持续盈利能力分析

持续盈利能力是判断分红潜力的重要标准。持续盈利能力分析主要包括行业吸引力分析和公司持续性竞争优势分析。

2)财务健康状况分析财务健康状况直接影响现金分红能力。通过动态分析上市公司的财务健康状况,可以判断上市公司的现金分红潜力。财务健康状况分析主要包括偿债能力分析和现金流分析。

3)分红意愿分析基金管理人将在对上市公司过往分红历史进行分析的基础上,判断上市公司的红利分配政策,并依据上市公司相关公告,对上市公司的分红意愿进行综合评判。在此基础上,基金管理人将优先选择分红意愿较强的上市公司。

(3)估值水平分析基金管理人将对备选红利股进行估值分析。

采用的估值方法包括市盈率法(P/E)、市净率法(P/B)、市盈率-长期成长法(PEG)、企业价值/销售收入(EV/SALES)、企业价值/息税折旧摊销前利润法(EV/EBITDA)、自由现金流贴现模型(FCFF,FCFE)或股利贴现模型(DDM)等。基金管理人将参照上市公司的行业特性及公司本身的特点,选择合适的估值方法。

(4)股票组合构建

在以上分析的基础上,基金管理人将优先选择分红具有连续性、现金股息率较高、具有持续盈利能力、财务健康状况较好、未来分红意愿较高且估值具有吸引力的上市公司的股票构建股票投资组合。当宏观经济、市场环境、公司基本面或股票估值水平等因素发生变化时,基金管理人将对股票组合适时进行调整。

3

成立以来年度收益一览

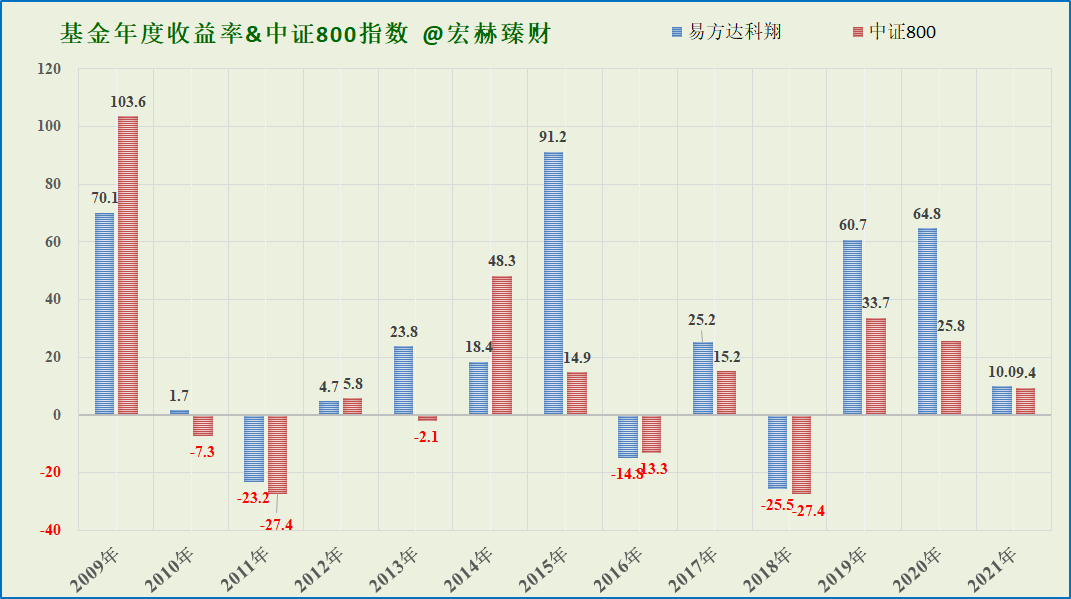

a. 基金年度收益PK指数图表:

[注]:五年复利*值为截止到当年度末时近五个整年度时段的年化收益率

自2009年以来至今12.1年时间,该基金累计收益率802%,同期中证800指数累计回报率为223%;平均股票仓位为85.2%,债券仓位3.7%;实现年均复利增长率为19.88%,同期指数为10.14%。经指数收益调节后年化收益率水平参考值【16.41%】

在12个整年度评测期战胜指数8期,胜率【67%】;今年以来收益率9.96%,暂时持续战胜指数。

4

历任基金经理业绩宏赫评级

a. 历任基金经理

刘芳洁(20081113-20110101)

付浩(20110101-20140510)

陈皓(20140510-至今)

该基金成立以来,历任3位经理,平均任期4.1年。

历任经理管理能力加权宏赫评级【A】;

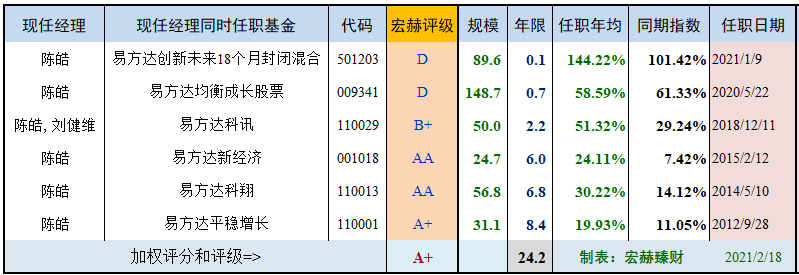

现任经理管理能力获得宏赫评级【AA】。

现任经理简介

陈皓先生,管理学硕士,具有基金从业资格。曾任易方达基金管理有限公司行业研究员、基金经理助理兼任行业研究员、基金投资部基金经理助理。现任易方达基金管理有限公司投资一部总经理助理。

自2012年9月28日起任易方达平稳增长证券投资基金基金经理,自2014年5月10日起任易方达科翔股票型证券投资基金(2015年7月25日起更名为易方达科翔混合型证券投资基金)基金经理。

自2014年11月22日至2017年5月11日任易方达价值精选股票型证券投资基金基金经理。

2015年2月12日起任易方达新经济灵活配置混合型证券投资基金基金经理。

2015年6月19日至2020年6月6日任易方达国防军工混合型证券投资基金基金经理。

2017年1月25日至2018年12月25日任易方达供给改革灵活配置混合型证券投资基金基金经理。

2018年12月11日起任易方达科讯混合型证券投资基金基金经理。

自2019年03月26日至2020年8月1日任易方达科融混合型证券投资基金基金经理。自2020年05月22日起任易方达均衡成长股票型证券投资基金基金经理。

自2020年09月19日起任易方达基金管理有限公司副总经理。

自2020年09月29日起任易方达创新未来18个月封闭运作混合型证券投资基金(2021年1月9日转型为易方达创新未来18个月封闭运作混合型证券投资基金)基金经理。

b. 现任经理同时在任管理主动管理型基金

现任经理陈皓经理同时管理着6只基金的叠加24.2年时间加权评级为【A+】。目前经理【是】该公司权益投资决策委员会成员。任职权益投资决策委员会委员。

c. 现任基金经理前传

5

基金净值回撤压力测试

近十年最大回撤率为:51.88%,近五年最大回撤率为:32.14%。

宏赫臻财选取了A股历史上的几次典型的市场系统性风险释放的时间段,看看该基金所经历大跌时净值的下跌程度。

TOP 极端测试

市场短期下跌Top-One:2015年8月17日至8月26日:“大众创新,万众创业”为旗帜的大牛市结束后的第二次风险释放期,上证指数在短短9天仅7个交易日里下跌:26.70%,同期本基金下跌:25.37%。

市场短期下跌Top-Two:2018年1月26日至7月5日:漂亮50盛宴后,指数在不贵的15倍市盈率开始起跌,接着中美贸站叠加降杠杆和股权质押风险,上证指数在159天时间下跌:23.17%,同期本基金下跌:10.63%。

--- ---

市场长期下跌Top-One:2015年6月13日,上证历史第二顶5178后,225天下跌了48.60%,同期本基金下跌:44.91%。

市场长期下跌Top-Two:2018年1月26日,上证从15倍市盈率处起跌,到2019年1月3日337天下跌了30.74%,同期本基金下跌26.71%。

6124点以来其他各时段短期和长期市场下跌期间该基金的回撤考验:

市场短期回撤测试

市场长期回撤测试

综合回撤得分【1.85】分。

受损较大:短期时段6,是指数损失的139.09%。

受损较小:短期时段9,是指数损失的45.68%。

投资自行对照上面两表看该基金在怎样的市况下受损大/小。

6

基金经理择时能力分析

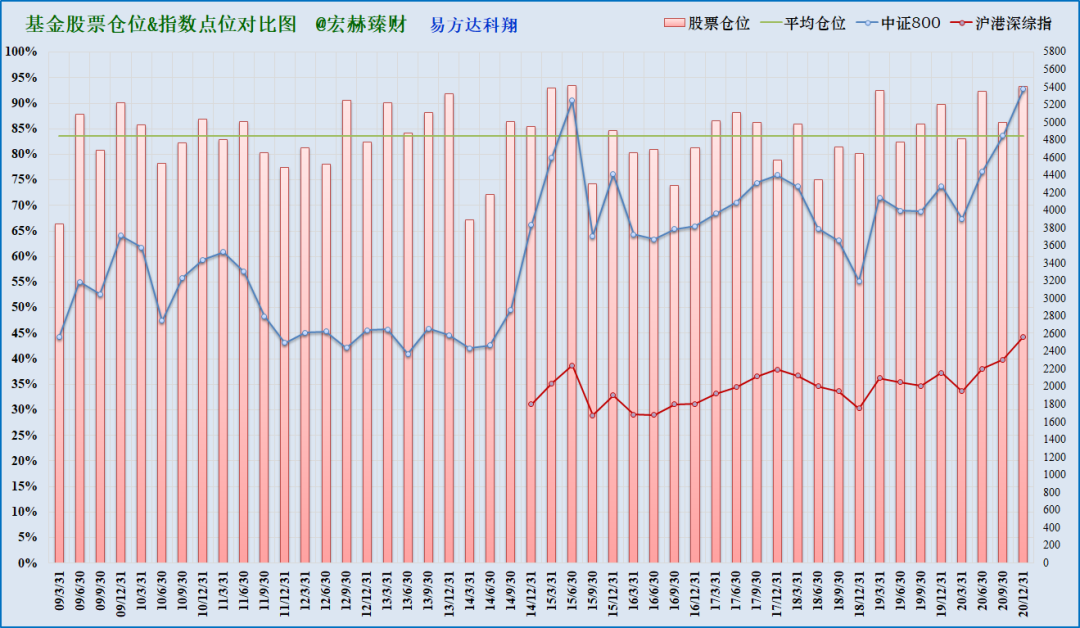

a. 成立以来基金仓位变化&指数走势图

注:择时调仓得分仅供参考。数值为负说明期间调仓效果为负。但其与基金最终收益不成正比。有时候长期择股的收益完全能覆盖择时的错误。择时是一件说说容易,操作很难的事情,众多投资大师都选择不择时,所以本部分内容仅供投资者对该基金季度调仓做一大致概览。效果如何,投资者可以定购我们的基金评级专栏,待跟踪看完所有我们评级过的公司可以有较好的横向对比考量。

【HH】择时分析

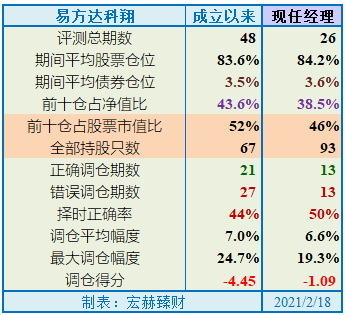

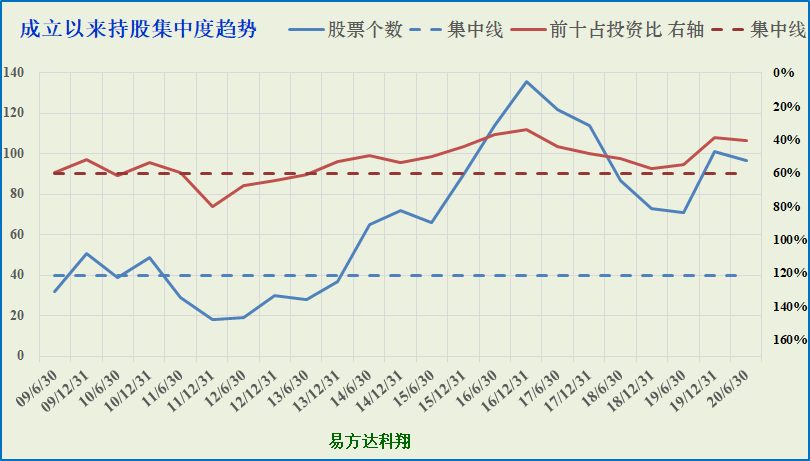

基金自成立以来48个季度考量期间,历任经理平均全部持股67只,前十占投资比52%。

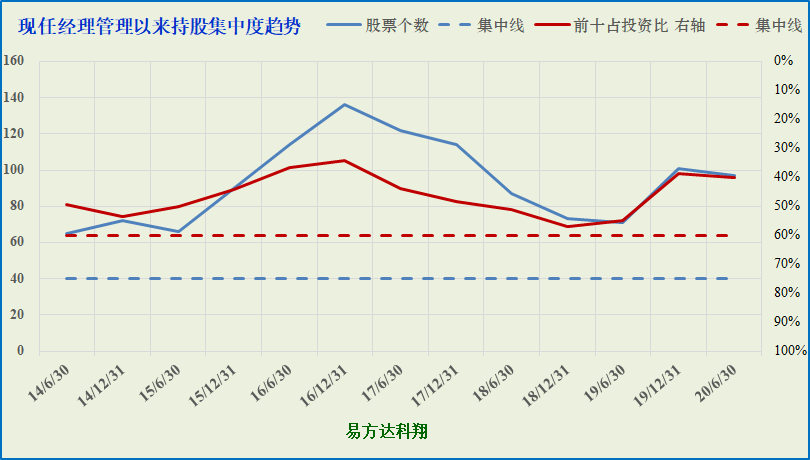

现任经理管理26个季度期间,平均持股93只,前十占投资比46%。股票平均仓位84.2%。

调仓幅度:有调仓动作,但绩效小。

持股集中度:现任经理持股个数较分散;前十仓也较为分散。

择时风格:仓位择时【】持股择时【】持股成长【√】策略平衡【√】

b. 全部持股个数分析

红色线为前十占比;蓝色线为股票个数;虚线为良好参考线

c.现任经理管理以来持股集中度趋势(基金经理管理5年以上的呈现此图)

红色线为前十占比;蓝色线为股票个数;虚线为良好参考线

7

基金经理择股能力分析

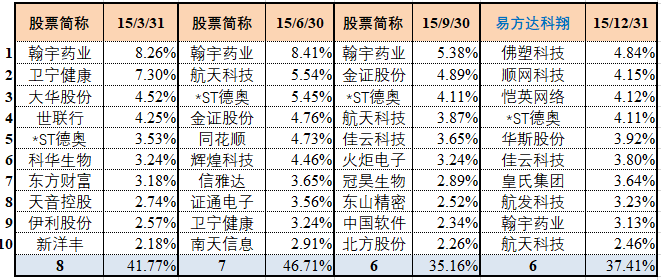

考察1:特殊时期持股分析

此部分考察时任经理的从众性和独立思考性。

a. 2015年中小创世界时的持股

时任经理:陈皓

b. 2017年漂亮50估值回归时的持股

……

……

……

已购买用户

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。