来源:中证指数

01

Smart Beta的投资方式

20世纪60年代,经济学家提出了CAPM模型,将投资的收益分为市场收益β和主动收益α。在随后近半个世纪中,投资者逐步认识到,除市场β外,股票的收益来源还可以被其他多个因子所解释。

2005年,Smart Beta投资理念被明确提出,专注于捕获具有投资价值的非市场β。受益于创新的理念与优秀的市场价值,Smart Beta产品在过去十五年间获得了极大的发展,备受全球市场关注。

市场对于Smart Beta较为共识的理解

Smart Beta是以非市值加权为代表,通过透明的、基于规则或量化的方法,投资特定领域或目标,实现捕捉风险溢价、降低风险、提高分散度等目标的策略。

随着学术研究的不断推进,小市值溢价、价值溢价、质量溢价等现象不断被发现,为实践Smart Beta策略提供了重要方向。

02

美国Smart Beta ETF发展

美国Smart Beta ETF规模[1]

持续增长

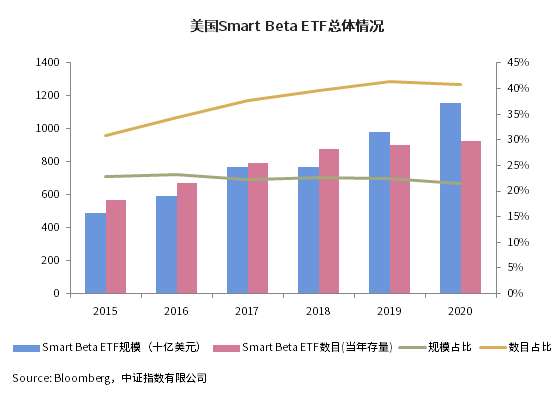

2020年,美国市场新发Smart Beta ETF产品105只,规模合计45.33亿美元。同时,美国Smart Beta ETF产品数量达到929只,规模首次突破万亿,合计1.16万亿美元,同比增长17.97%。

市场集中度较高,策略较为多样化

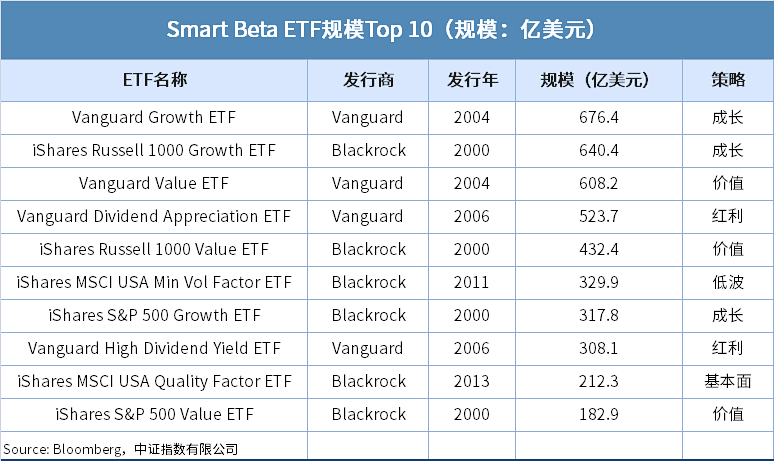

2020年 Top 10 Smart Beta ETF中仅有一只与去年不同,iShares MSCI USA Quality Factor ETF替代SSGA的SPDR S&P Dividend ETF进入前十。

前十大产品策略较为多样化,价值和成长各占三只,红利、低波动和基本面各有一只产品进入前十名。老牌发行商占据核心位置,Vanguard与BlackRock包揽了Top 10产品。

资产类别多样

主动管理型产品成为热点

2020年,新发Smart Beta ETF产品105只,权益类依然是Smart Beta ETF主流资产类别,新发产品中数量与规模占比分别为88.6%与92.7%。

各类资产产品存续总规模普遍增长

2020年,权益类Smart Beta ETF保持高速增长,规模首次突破万亿美元,同比增长17.87%。债券类Smart Beta ETF以34%的增速成为增长最快的资产品种。其他资产种类(商品、另类资产、多资产和货币等)也都取得相应增长。

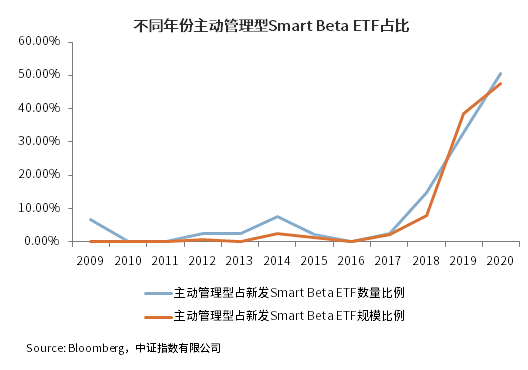

主动管理型产品取得快速发展

2020年,新发主动管理型Smart Beta ETF共53只,数量占比达到50.5%,规模占比达到47.4%,主动管理型Smart Beta ETF的快速发展,显现出更加灵活的Smart Beta策略实现方式受到投资者欢迎。

期权策略最受关注

多因子与基本面策略保持热度

期权策略成为新发产品主要采用策略

2020年,新发Smart Beta ETF中有49只产品采用期权领角策略,占比约为50%,主要采用主动管理的方式,显示衍生品相关策略正受到市场的大量关注。另外,基本面和多因子策略Smart Beta ETF发行量也保持在前三名,各有十余只新产品问世。

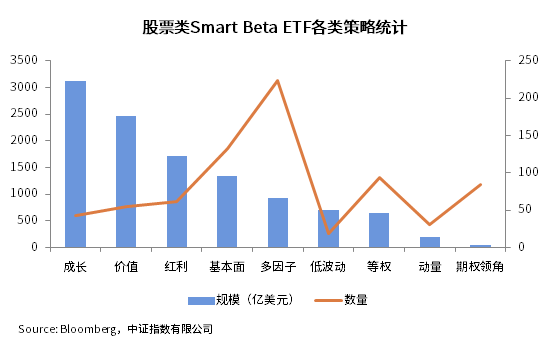

成长、价值与红利成存量产品最受欢迎策略

成长、价值与红利是存量Smart Beta ETF最受欢迎的策略。2019年,成长与价值策略ETF产品规模相当,但经过一年的发展,成长策略的ETF规模已突破了3000亿美元,明显超越价值策略ETF。另外,多因子策略的产品数量最多,超过了200只,总规模排在第五位。期权领角策略经过2020年的爆发式增长,ETF数量已经位于第四,但规模尚不足百亿,有待发展。

强者恒强

规模和增量Top 10产品发行人集中

截至2020年底,存续的Smart Beta ETF产品来自79家ETF发行人,其中有6家公司于2020年发行了第一只Smart Beta ETF。

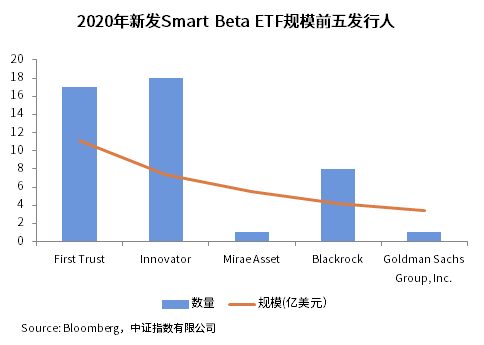

新发Smart Beta ETF主要发行人

新发Smart Beta ETF主要集中于First Trust与Innovator。2020年,First Trust发行了17只Smart Beta ETF,总规模合计约为11.16亿美元,Innovator发行了18只Smart Beta ETF,总规模合计约为7.38亿美元,分列新发规模的前两位。另外,Mirae Asset发行了规模最大的一只基本面策略产品,发行总规模排名第三,BlackRock发行了8只Smart Beta ETF,总规模约为4.15亿美元,排名第四位。

市场存量SmartBeta ETF主要发行人

市场存量规模主要集中于BlackRock与Vanguard等龙头发行人。截止2020年底,BlackRock管理Smart Beta ETF规模合计超过4300亿美元,Vanguard管理Smart Beta ETF规模合计超过3000亿美元,二者占据超过60%的市场份额。共有10家发行人管理Smart Beta ETF规模超过百亿美元,它们合计占据了市场的93.3%规模。

规模增长前十大产品主要发行人

规模增长前十大产品同样集中于Vanguard与BlackRock。美国市场强者恒强的趋势明显,2020年规模增长的前三名均为2019年规模前五名的ETF产品。从策略角度来看,成长是2020年规模增长最快的Smart Beta策略,规模增长前十名中,有5只为成长策略的产品。此外,基本面策略ETF发展较快,有两只基本面ETF增长规模进入前十名。

SmartBeta策略的投资者

接受情况

境外投资者调查报告显示,全球范围内资产管理机构对于Smart Beta投资方式的接受度进一步提升。

在所调查的机构中,已经采用Smart Beta策略的机构投资者占比由2014年的32%上升至2019年的58%,已经评估但决定不采用的机构投资者占比由2014年的13%下降至2019年的6%。

对于资产管理规模越大的机构,配置Smart Beta策略的意愿越强。

具有百亿美元管理规模的机构投资者配置Smart Beta策略的比例由2014年的46%上升至2019年的66%,是配置意愿最强的机构类别。另外,管理规模在10亿美元以下的机构投资者近年来配置意愿显著增强,配置Smart Beta策略的比例由2014年的9%上升至2019年的46%。

机构投资者最为看重Smart Beta策略在收益提升、降低风险及增强分散化方面的价值。

调查显示,机构投资者配置Smart Beta策略的主要目标是提升投资组合的收益,持有此项认知的机构投资者占比约为68%,其次的目标分别为降低风险、增强组合分散度等。

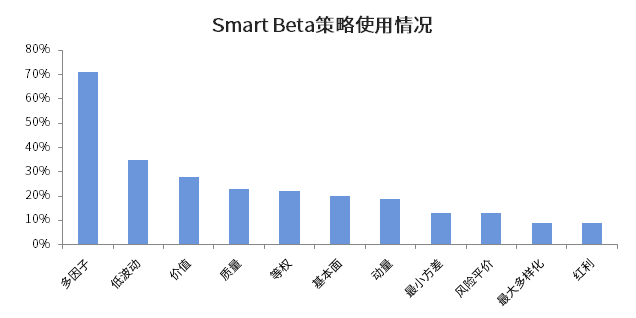

多因子策略是最受机构投资者青睐的SmartBeta策略。

多因子策略良好的稳健性使其受到广泛应用,在配置Smart Beta策略的机构投资者中,采用多因子策略的占比约为71%。除此之外,低波动、价值和质量策略也同样受到了较多关注,使用比例分别为35%、28%与23%。

03

Smart Beta ETF境内发展

近年来,境内Smart Beta ETF也已起步,很多基金管理人开始尝试布局,但由于个人投资者认知度不高等多方面原因,与境外市场相比,还存在很大发展空间。

在市场有效性不断提升、投资者机构化程度不断加深的背景下, Smart Beta ETF作为重要方向之一,正在受到越来越多的基金管理人关注。

境内市场Smart Beta指数日益丰富

境内市场Smart Beta指数供给数量不断增加,指数体系日益完善。

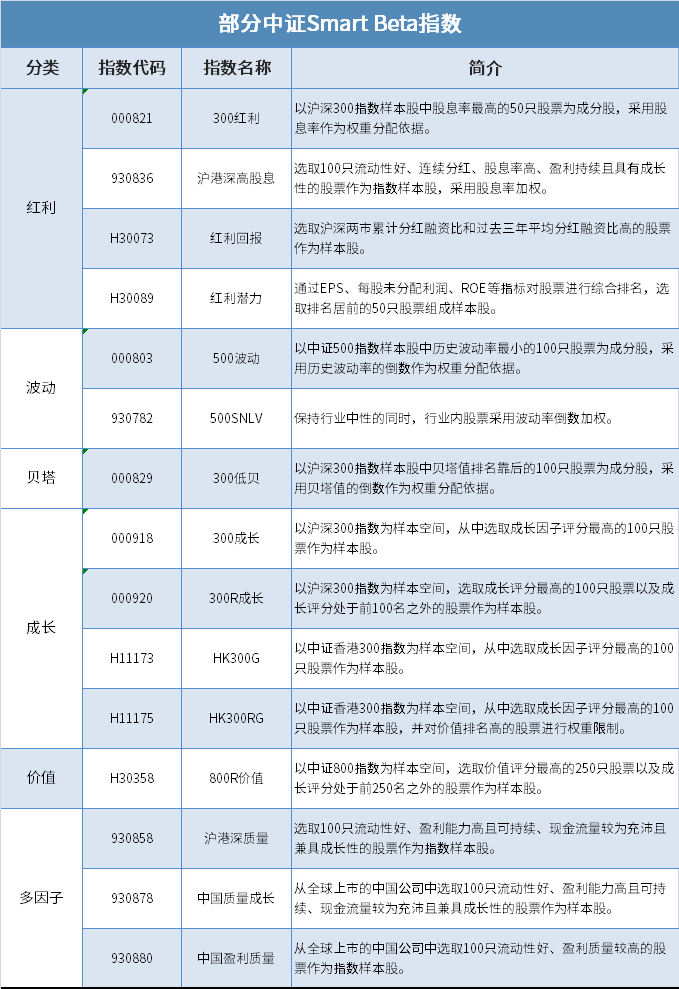

中证指数公司积极致力于Smart Beta指数研发,为市场提供多样化产品标的,服务境内市场Smart Beta产品发展。截止2020年底,中证指数公司已发布超过百条Smart Beta指数,涵盖红利、波动、贝塔、成长、价值、动量等单因子策略以及质量成长等各类多因子策略,不断丰富境内市场Smart Beta指数供给。

境内市场SmartBeta ETF数量继续增长

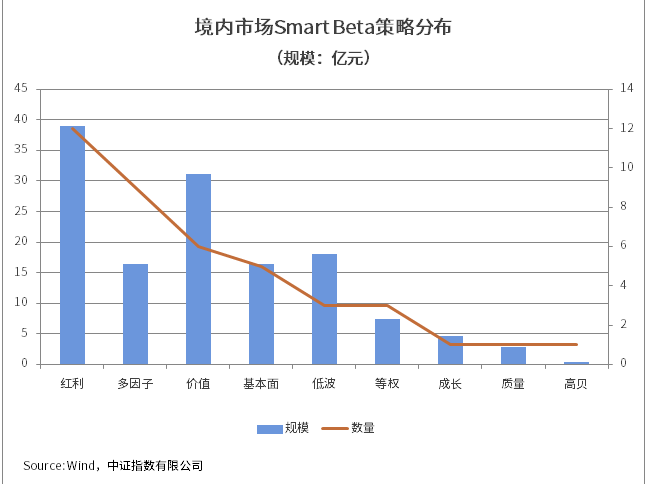

截至2020年底,Smart Beta ETF数量为28只,相比2019年的23只增长22%。虽然数量有所增长,但整体规模与去年基本持平,合计约为158亿元,显现出境内市场Smart Beta投资还存在发展的空间,仍需更多投资者关注。

红利策略

占据存量和增量的主导地位

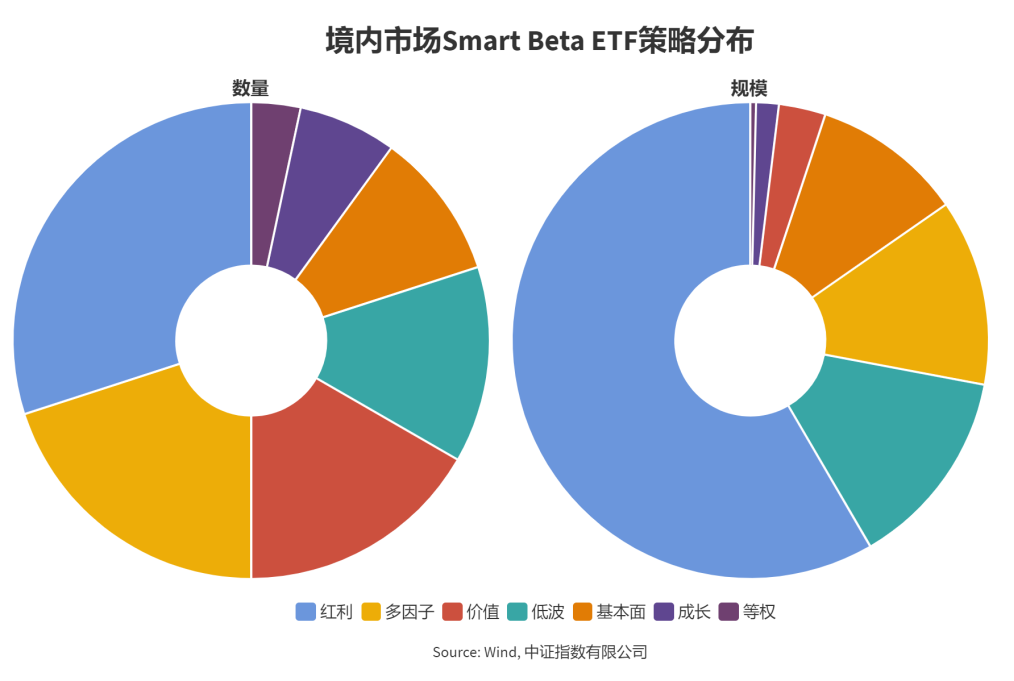

易于被投资者理解的红利策略占据主导地位。

截止2020年底,共有9只红利ETF,合计规模约为104亿元,占境内市场Smart Beta ETF总规模的近60%,是境内市场市场最受欢迎的策略。此外,多因子、低波动和基本面策略逐步受到市场认可,ETF规模均在20亿元上下,在发达市场占据规模前两位的价值和成长策略,市场认可度不高,规模合计不足10亿元。

虽然境内市场Smart Beta ETF产品发展势头良好,但无论是策略的多样性还是产品规模都与海外发达市场存在较大差距,在策略多样性供给与培育投资者认知等方面存在较大提升空间。

发行人还处于尝试布局阶段

境内市场Smart Beta ETF的发行人集中度较低,新的市场参与者不断涌现。

境内市场30只Smart Beta ETF管理机构来自22家基金公司,市场格局较为分散。2020年新发行的6只Smart Beta ETF,有5只来自新的市场参与者,布局Smart Beta ETF正在成为越来越多基金公司差异化竞争的选择。

普通Smart Beta指数基金

占据一定市场份额

因ETF产品维持成本较高,诸多基金管理人布局Smart Beta策略时会采用普通指数型基金的形式。截止2020年底,A股Smart Beta普通指数基金(含LOF)共有40只,合计规模约为132亿元,与ETF基金基本相当。

Smart Beta指数基金和ETF偏好策略基本一致。

红利、多因子、价值和基本面同样是Smart Beta指数基金所采用最多的策略。与红利ETF占据绝对优势不同,指数基金中价值策略的管理规模合计约为31亿元,与红利策略管理规模相当。

注释:

[1] 含主动管理的Smart Beta ETF,下同

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。