来源:新经济e线

指数基金监管进一步完善。

新经济e线获悉,今年2月1日起指数基金新规正式实施。《指数基金指引》与《指数基金开发》聚焦标的指数开发质量、指数产品运行要求与风险防控,对指数基金管理人责任、标的指数质量、指数基金投资运作和建仓要求等方面进行了规范。

来源:证监会

此前,证监会于1 月22 日晚间发布《公开募集证券投资基金运作指引第3 号——指数基金指引》。当晚,上交所和深交所也分别发布《上海证券交易所基金自律监管规则适用指引第1 号——指数基金开发》和《深圳证券交易所证券投资基金业务指引第1 号——指数基金开发》,自2021年2月1日起施行。

证监会表示,近年来,公募指数基金发展较快,在发挥资产配置工具属性、推动更多中长期资金入市、服务财富管理、服务实体经济等方面发挥了积极作用。同时,个别指数基金也暴露出忽视标的指数质量等问题,需相应完善风控机制。

上交所表示,指数基金是指符合《指数基金指引》规定并在上交所上市交易的采用完全复制或抽样复制方式进行投资运作的ETF和指数型LOF。

业内认为,在指数基金新规的约束下,各家基金公司在ETF产品布局上的差别将进一步体现,行业将进入新的分化发展时期。

截至2020年底,前十家ETF管理人合计管理规模6712.94亿元,占全部ETF市场的81%,集中度较三季度进一步提升。其中,华夏基金、国泰基金、易方达基金位列前三甲,管理规模分别达1902.26亿元、860.92亿元、784.62亿元。

强化ETF运作底线要求

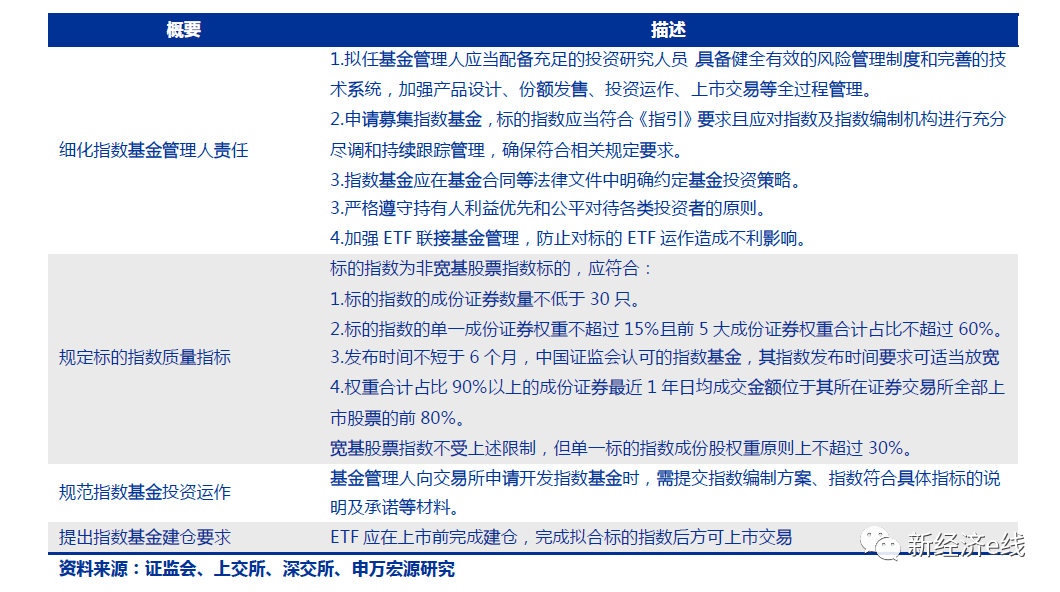

新经济e线获悉,《指数基金指引》主要对管理人专业胜任能力、标的指数质量、指数基金投资运作、ETF及联接基金特殊监管要求等进行规范。

《指数基金指引》、《指数基金开发》主要内容

其中,在产品注册环节,强化管理人专业胜任能力和指数质量要求。一方面,明确管理人在人员配备、制度、技术系统等方面的底线要求,压实管理人在各业务环节的职责。另一方面,严控指数质量,以指数“市场代表性强、流动性好、透明度高、具备可持续性”为目标,对指数成份券选取、指数编制等提出原则性要求。具体量化指标授权沪深交易所制定配套实施细则予以明确,增强规则适用弹性。

在产品持续运作环节,新规聚焦投资者保护与风险防控,强化产品规范运作。一是坚持指数基金被动投资定位,规范非成份券等投资;二是按照持有人利益优先原则,健全指数成份券出现重大负面事件的应急调整机制,基金法律文件中明确指数编制机构停止服务等情况下的应急处置安排,充分揭示潜在风险;三是为降低投资者成本,明确新产品的指数使用费由管理人承担;四是强调ETF及联接基金运作的底线要求。

根据《指数基金开发》规定,基金管理人申请开发非宽基股票指数基金应满足如下条件:

(一)标的指数的成份证券数量不低于30只;

(二)标的指数的单一成份证券权重不超过15%且前5大成份证券权重合计占比不超过60%;

(三)发布时间不短于6个月,中国证监会认可的指数基金,其指数发布时间要求可适当放宽;

(四)权重占比合计90%以上的成份证券过去1年的日均成交金额位于其所在证券交易所全部上市股票的前80%。

宽基股票指数不受上述限制,但单一标的指数成份股权重原则上不超过30%。

此外,《指数基金指引》强调,基金管理人应当严格遵守持有人利益优先和公平对待各类投资者的原则,加强ETF认申购管理,并在完成拟合标的指数后方可上市交易。基金管理人应当加强ETF联接基金管理,按照基金份额持有人利益优先、流动性风险可控的原则进行投资,防止对标的ETF运作造成不利影响。

《指数基金指引》还明确,加强与证券交易所自律管理的协同,充分发挥沪深交易所一线监管优势,强化交易所在指数基金上市交易、标的指数具体规范等方面的自律管理职责。

截至2020年底,上交所ETF规模超9000亿元,较2019年底增长超50%。2020年全年,上交所ETF成交额超10万亿元,其中,权益类ETF(含跨境ETF)成交额达到4.76万亿元,较2019年全年翻番。截至2020年末,深市挂牌基金产品487只,资产规模2669亿元。

新规要求上市前应满仓

另据新经济e线了解,《指数基金开发》对指数基金管理人责任、标的指数质量、指数基金开发程序和建仓要求等方面作出了规定。

其中,新规细化指数基金管理人责任,基金管理人申请开发指数基金时,应做好人员配置、业务制度及技术系统方面准备工作;规定标的指数质量指标,对指数基金标的指数的成份券数量、权重分布、指数运行时间、流动性等指标提出具体要求。

不过,根据“新老划断”原则,新规施行前已经中国证监会核准或注册的指数基金不受前述指标限制。

此外,新规规范基金开发程序,基金管理人向深交所申请开发指数基金时,需提交指数编制方案、指数符合具体指标的说明及承诺等材料,深交所对符合要求的申请出具无异议函。

针对基金建仓要求,沪深交易所强调,指数基金应在上市前完成建仓,使基金的投资组合比例符合有关法律法规、部门规章、规范性文件的规定和基金合同等法律文件的约定,体现指数基金跟踪指数的基本特征。

Wind统计表明,在2月1日起已经上市或即将上市的7只ETF中,接近满仓的ETF仅一只,为招商国证食品饮料ETF。据该基金上市公告书披露,截至2021年1月29日,基金权益投资计6.74亿元,占基金总资产的比例达97.22%。其上市日期为2月5日。

余下华泰柏瑞中证沪港深互联网ETF、嘉实中证沪港深互联网ETF、华夏恒生互联网科技业ETF、工银瑞信中证科技龙头ETF、南方中证新能源ETF、工银瑞信中证沪港深互联网ETF等6只ETF中,除了工银瑞信中证沪港深互联网ETF股票仓位不到两成以外,另外5只ETF股票仓位普遍介于三成至六成以下。

此前,“闪电”上市的华泰柏瑞中证光伏产业ETF、银华中证农业主题ETF上市前资产组合均处于轻仓状态。其上市公告信息显示,截至2020年12月11日,银华中证农业主题ETF持股比例为16.35%,并有超过八成比例资金持有银行存款和清算备付金;同期,华泰柏瑞中证光伏产业ETF持股比例15.89%,并持仓5.48%的买入返售金融资产(逆回购),还有近八成仓位也是银行存款和结算备付金。

“监管确实有指导,建议ETF在上市前完成建仓。但上市公告一般在上市前几天发布,并非上市当日数据,公告中的仓位没打满有一定的合理性。”对此,一家基金公司人士对新经济e线表示,“不过,按照最新监管要求,上市前大部分仓位应该接近或达到满仓。”

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。