来源:西部利得基金

西部利得基金 研究部

基本面的趋势,影响市场震荡方向

基本面边际走弱,

稳扎稳打应对市场变化

1、国内疫情反复影响,流动性保持稳定。1月份国内疫情点状爆发,防控政策带来经济短期阶段性弱化,叠加季节性回落的因素,市场对全年经济预期开始下调。流动性层面,1月月末时间对应2020年春节期间,在一定程度上可以理解流动性的阶段性收紧,但这种收紧并无明显的方向指引的意义。一如短期经济走弱,就对全年的经济走势进行下调是一致的,保持合理稳定预期,并加以持续的跟踪才是更有效的。

2、投资者预期较高,带来市场波动明显上升。过去三个月各大指数持续上行,各个领域均有所表现。投资者乐观预期持续升温,成交量快速上升。市场涨幅过高后,波动加大在所难免,一旦基本面、流动性出现边际弱化,市场调整可能会以比较剧烈的形式表现。展望二月份,向上动能仍在,交易日明显减少的情况下,偶然性必然增加,以中长期视角进行投资布局更加合理。

3、海外疫情控制效果和疫苗的逐渐开打。欧美疫情再次爆发,各个国家出台更加严厉的防控政策,同时疫苗接种稳步展开,短期全球经济再次受到冲击。欧美发达国家再次开启流动性投放的预期上升,欧美市场仍处于流动性驱动市中,波动加大的可能大幅增加。

4、增量资金决定短期强势板块,跟踪各个行业基本面变化。结构上,节前大量权益基金发行,新发基金成为市场重要增量资金,增量资金的配置方向有望成为短期强势板块。从已经发行的情况看,消费、医药领域成为新增基金首选的配置方向。而其他板块受到疫情影响,基本面相对走弱,在市场波动加大的情况下,中长期布局机会再现。关注新能源、家电、汽车、TMT领域景气度向上细分板块的投资机会。

01

1月市场回顾

市场震荡加剧,强势板块表现更好

1月份市场情绪明显提升,波动加大。二八分化从扩大到缩小,然后再次扩大,最终2020年强势板块表现相对更好。创业板表现最好,小市值公司持续走弱,上市公司持续增加后,大量公司被投资者遗忘。

市场前高后低,情绪逐步回落。短期市场过快上涨后,出现了冲高回落,特别是在流动性边际收紧的趋势下部分板块出现快速回调。

创业板表现最好但波动率也大幅增加。创业板延续2020年的强势表现,关注其后续表现,2021年2月份或有不同的表现。

市场波动加大,行业间变现体现随机性

1月份各行业分化十分明显,结构化行情继续,从各个行业表现来看,体现较强的随机性。化工、银行、电气设备表现靠前,军工、商业贸易和纺织服装表现相对较弱。

1月份后上市公司开始披露2020年年报预告,业绩预告较好的板块市场给予了更好的认可。关注后续各个细分领域的业绩预告情况,市场会给出合理定价。

陆股通重新进入净流入状态,两融余额整体上行

陆股通的数据来看,进入1月份以后外资流入速度开始加快,延续12月份净流入的状态,外资流入较为稳定。

两融数据上看,融资余额处于持续上升阶段,两融余额呈现逐渐上行的状态。

整体上看,外资持续流入低估值板块,同时对于各个细分领域的龙头公司呈现出持续流入的状态。临近年底,随着全球经济复苏,外资流入有望持续,观察年末市场是否会有大的波动。

02

跨市场比较

疫情影响基本面,欧美市场表现较弱

全球重要指数1月份出现分化,特别是欧美股市受到疫情防控措施对基本面的影响,表现相对较弱。国内市场也在开始反映疫情影响。

中长期来看,随着疫情影响逐渐消退,市场一方面对长期保持乐观,同时对疫情造成的冲击仍保持警惕。

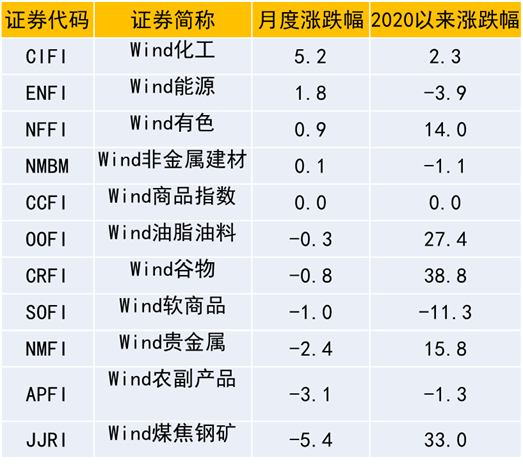

商品价格整体较弱,化工、能源相对较好

1月份商品价格表现相对较弱,疫情影响需求,体现在了商品价格上。

流动性宽松对商品价格有支撑,同时商品价格受到全球经济增速的影响,后续仍要进一步跟踪经济走势,商品价格趋势才会逐渐明朗。

03

后续关注点

从基本面入手,做好均衡配置

关注海外疫苗应用状况,新一轮刺激政策有望出台。随着美国大选落地,民主党上台后,新一轮的刺激政策有望出台,刺激市场对经济复苏的信心。同时尽管美国新冠患者数量仍在高位,但死亡人数处于缓慢下降状态。外围市场对疫情的关注越发淡定,更多的关注点在于哪些行业有望率先走出疫情影响。

十四五规划出台,疫情影响逐步弱化。此次十四五规划对未来五年的大方向进行定调,国内疫情控制得当,投资者信心逐步恢复。前期过于拥挤的分化现象后续有望得到缓解,增量资金对市场均衡有所帮助,同时略有高估的核心资产和前景不明确的传统行业成为压制市场上行的重要因素。

经济结构转型,直接融资开始发挥重要作用。科技引领经济转型,直接融资市场成为重要的融资手段。科创板推出以来,科技公司融资明显加快,积极把握其中的变化,寻找到能够做大的细分行业龙头公司。

A股短期关注点

外围市场的变化,从疫情、贸易冲突到美国经济复苏节奏。前期受到疫情的影响,外围市场本身的不确定性在增加,美国自身各种问题开始集中爆发,间接影响到国内市场。同时需要看到,在欧美经济尚未恢复,同时疫情尚未完全消除,主要国家仍把大量精力投入到疫情防控和内需稳定中来,贸易争端雷声大雨点小,关注预期差的投资机会。同时关注美国经济刺激政策的延续节奏,带来市场大幅波动的可能。

关注社融数据,关注资金流入情况。在经济未能得到扭转的情况下,资金面大概率可能保持宽松的稳定状态,为市场的稳定提供流动性支持。同时随着市场赚钱效应显现,增量资金可能逐步入市,关注增量资金的入市选择,对市场结构变化将会产生较大影响。

政策逐步发力,关注预期差。今年政策基调以保就业稳民生为主。因此从经济层面来讲,各个行业在疫情的影响下分化较大,关注各个领域的预期差的出现,和供需错配的投资机会。

配置建议

政策着力点在经济转型和结构升级,配置由此展开。关注政府后续政策支持的方向,新能源、自主可控等领域保持密切跟踪,经济复苏背景下前期受到压制的消费板块有望获得市场关注。同时一旦经济过快下行关注基建、投资领域的稳经济政策的再次出台。

主题投资关注国企改革。今年以来国企改革动作频频,自下而上的公司治理结构的改善,成为国企改革的新看点。资产重组、资产变现等一些新变化仍将持续发生。

成长股,自下而上进行优选。科技领域投资机会越发突出,景气度快速提升,过去几年被压制的中小市值公司有望触底反弹,关注成长股自下而上的投资逻辑。

综合以上分析,仍旧建议自上而下进行行业梳理,自下而上优选个股。

风险点

疫情持续时间过长

外围市场出现大幅波动

政策边际收紧

贸易争端再出变化

好基推荐

西部利得景瑞混合(A类:673060,C类:009258),风险等级R3

银河三年期五星基金,业绩实力派!以价值为基础,以成长做弹性,西部利得景瑞混合A类近1年回报63.38%,近三年回报129.03%,成立至今回报121.47%。

研究总监挂帅,选股更有实力!西部利得基金研究部总经理陈保国先生挂帅管理,TMT行业研究员出身,从宏观、策略到全行业的研究覆盖,擅长挖掘白马股的左侧投资机会。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。