来源:中证指数

01

ESG投资领域重要发展趋势

基础设施完善和金融科技进步

——ESG投资的重要支持

壹

信息披露制度和规范提升了相关数据披露水平

全球多个国家或地区交易所对ESG信息披露提出强制性或自愿性要求。近年来,国内市场从《“十三五”规划纲要》、《关于构建绿色金融体系的指导意见》、《上市公司治理准则》、《绿色投资指引》等一系列文件的出台,对ESG信息披露发挥了非常重要的促进作用。

金融科技进步提升了ESG信息质量和效率

近年来,信息化平台发展迅速,自然语言处理等技术日趋成熟,有效提升了ESG信息精度和更新频率,为ESG投资的快速发展提供了重要助力。

ESG评价供给增加

各国在经济、市场发展方面处于不同阶段,需要根据国内市场情况进行完善,才能更加贴合实际。近年来,ESG评价供给增加,为ESG投资提供了基础。指数机构不仅构建了ESG评价体系,而且提供了丰富的ESG指数工具,已经成为全球ESG投资发展的核心推动力量之一。

养老金等机构投资者

——ESG投资的重要实践力量

壹

政策积极推动ESG投资发展

在欧洲市场,2016年欧洲保险和职业养老金管理局(EIOPA)就通过IORPⅡ指令,对ESG理念在养老金投资中的应用作出具体要求[1]。英国养老金管理会在2016、2017年也分别发布针对DC、DB计划的投资指引,规定受托人在投资决策中需纳入ESG因素。2015年10月美国劳工部将ESG因素纳入受托人进行投资决策的考察因素。

先行机构的良好示范

日本金融服务局(FSA)2014年发布《机构投资者责任投资原则》规定,机构投资者需将ESG纳入投资决策。全球最大的养老基金——日本政府养老投资基金(GPIF)不断提升ESG投资规模,2019年报披露已达290亿美元,资产占比超过10%。GPIF在ESG投资领域的积极实践为其他养老金提供了较好的示范效应。

ESG + Smart Beta

——进一步丰富ESG投资策略

ESG与Smart Beta结合基础在于:

投资理念近似,都关注长期价值

ESG投资旨在构建长期ESG风险小甚至有益的资产组合:以Smart Beta为代表的指数投资旨在根据投资目标选择风险收益特征清晰的因子构建组合,通过规则化、透明化的指数方式实现长期投资价值的目标。

投资驱动逻辑近似

ESG揭示非财务信息对组合收益风险的影响,Smart Beta因子从财务与市场维度解释收益与风险,二者投资驱动逻辑一致,互为补充。

ESG理念从投资层面

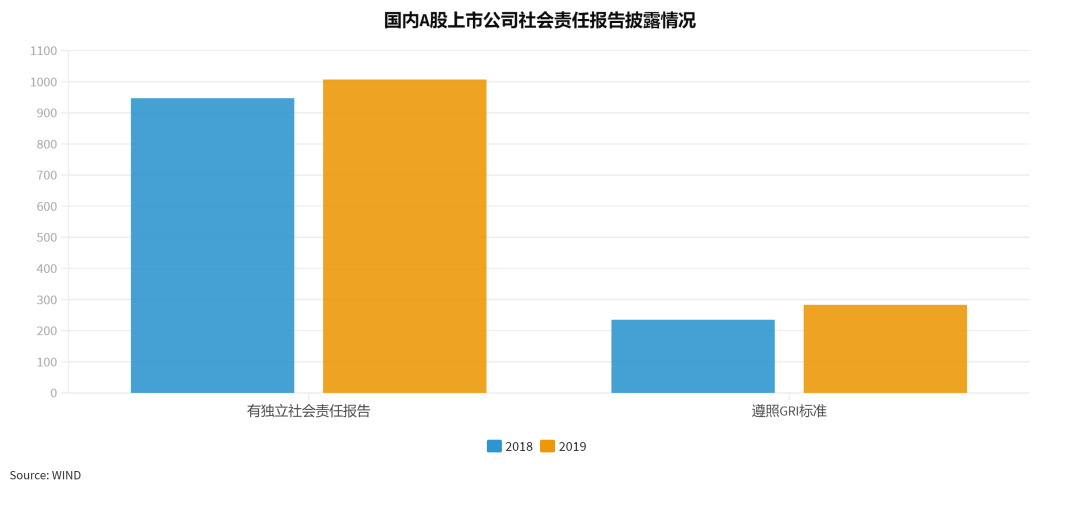

传导至公司运营层面

ESG因素被纳入到投资决策流程之后,机构投资者会减少对从事损害环境、社会等业务的公司的投资,或者通过行使股东权力来推动公司改进公司运营。从国内市场来看,参照ESG标准对标公司运营并完善管理的公司数量不断增加,2019年上市公司社会责任报告披露数量以及遵照GRI标准的公司数量同比2018年都有显著提升。

02

ESG投资领域产品发展

ESG投资规模持续增长

Source:US SIF Foundation

以ESG投资为代表的可持续投资在美国市场持续增长,已成为资产管理行业的重要组成部分。根据US SIF统计,2020年底美国责任投资规模接近17.1万亿美元,相比2019年增长42%,美国市场中可持续投资规模占资产管理总规模的33%。

美国ESG ETF规模增长迅速

壹

规模和数量增长势头强劲

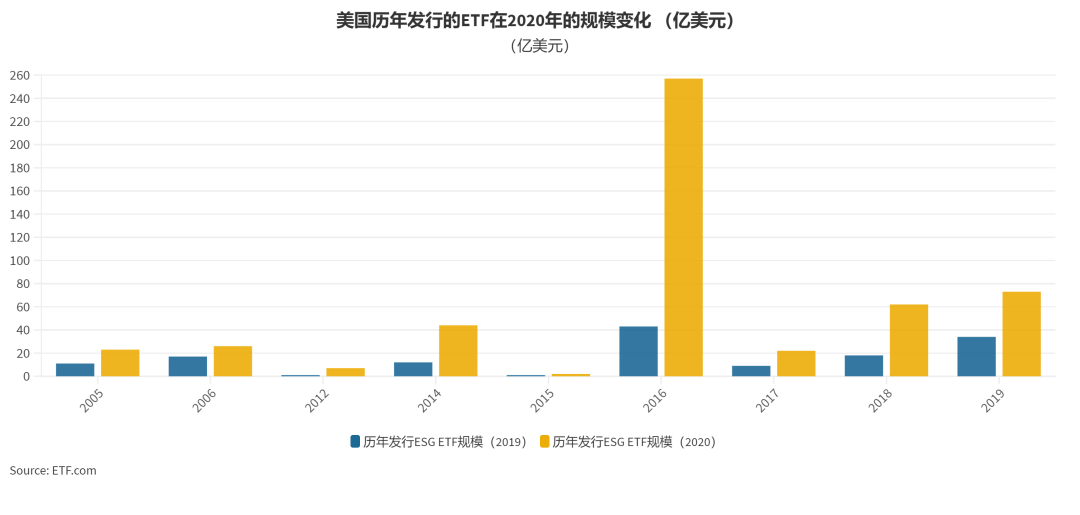

截至2020年底,美国共有ESG ETF 82只,总规模530亿美元,同比增长236%。其中,新发ESG ETF 23只,规模为14亿美元。2016年以来新增产品数量与规模分别占全部ESG ETF的88%与81%,发展势头强劲。

市场集中度较高

2020年ESG ETF规模增长主要来自2016年以来发行的存量产品,ESG ETF市场集中度较高。2016年发行的ESG ETF贡献了约214亿美元的规模增幅,其余产品贡献了约158亿美元的规模增幅。规模前10的产品覆盖了82%的总规模,规模前20的产品覆盖了93%的总规模。

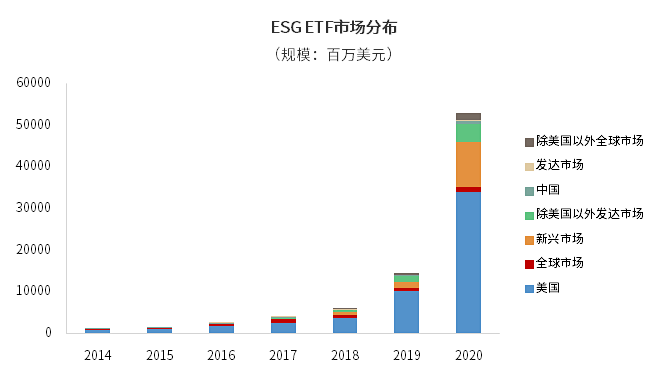

权益资产为主,新兴市场与发达市场产品规模增长迅速

从资产类别来看,ESG ETF依然以股票为主,2020年末的数量与规模占比分别为77%与94%。债券型产品在2017年首次出现,目前共有15只。从ETF所覆盖市场来看,ESG ETF仍以发达市场为主,但新兴市场与发达市场的产品规模均增长迅速。2020年,新兴市场的ESG ETF规模从15亿美元增长至109亿美元。

Source:ETF.com

新发行人持续加入,老牌发行人优势突出

2020年,新发的23只产品中,新增四家首次发行ESG ETF的发行人,分别是Direxion、JPMorgan Chase、Reflection Asset Management, LLC和Victory Capital。同时,老牌发行人依然占据突出优势,BlackRock有25只ESG ETF,合计规模约为366亿美元,排名第二的Vanguard合计规模约为47亿美元。

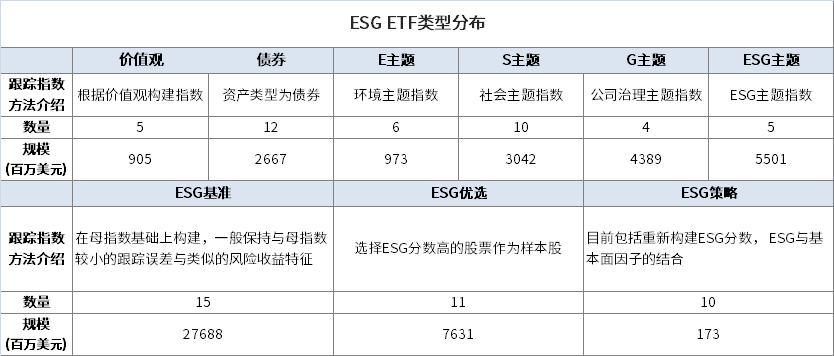

ESG基准指数是ESG ETF主要跟踪标的

根据ESG产品跟踪指数的类型,可将产品分为价值观、债券、E主题、S主题、G主题、ESG主题、ESG基准、ESG优选、ESG策略等多个种类。从规模来看,ESG基准类ETF以将近277亿美元的规模位列第一。

Source:ETF.com

国内ESG投资快速增长

”

自碳达峰碳中和的重要战略部署提出以来,ESG投资逐渐成为国内资管机构关注的重要方面。相对于全球ESG投资的发展现状而言,国内ESG领域仍处于发展初期,ESG投资整体规模很小。

”

壹

ESG指数体系日益丰富

中证指数公司始终肩负服务实体经济和国家战略的重任,致力于“打造中国ESG标准,推动ESG最佳中国实践”。

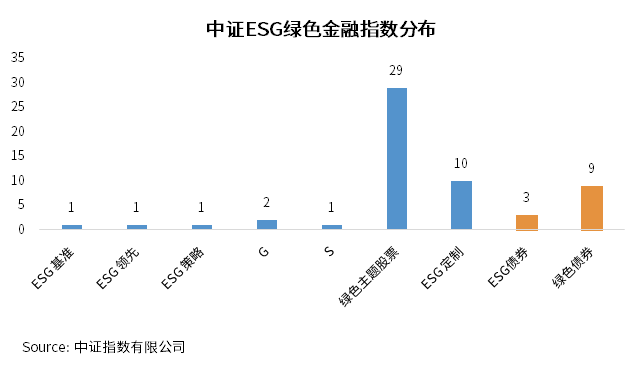

目前,中证指数公司累计发布ESG、可持续发展、环保产业等绿色金融指数57条,其中股票指数45条,债券指数12条。同时,股票ESG指数形成了ESG基准系列、ESG领先系列、ESG策略指数等系列,为引导资金支持绿色产业发展,促进资本市场服务实体经济提供了多样化工具。

CSINDEX

Source:中证指数有限公司

存量产品多为绿色产业,新增需求聚焦ESG基准和策略

目前,国内ESG投资产品发展呈现两个方面:

存量指数产品聚焦绿色产业

存量指数主要从行业和主题的逻辑出发,并没有采用ESG评价的方式,相关产品规模接近270亿元。

新增需求集中在ESG基准和ESG策略

随着ESG投资理念逐渐受到机构投资者认可,ESG ETF产品申请不断增多,目前主要聚焦在沪深300 ESG基准指数和中证 120 ESG策略指数,已有多家机构布局相关的产品。

A股市场ESG指数投资价值日益凸显

近年来,ESG风险对于组合管理影响日益明显。从国内ESG相关指数走势来看,长期好于相应宽基指数,说明ESG因素在中国市场能够为投资者带来收益。ESG指数较好的风险收益特征使其更适合长期的机构投资者。

Source:中证指数有限公司

03

ESG投资发展展望

展望未来,ESG投资面临重要的发展机遇:

疫情冲击下的全球经济“绿色复苏"将成为主流共识

新冠疫情后,推动世界经济“绿色复苏”,减少温室气体排放,改善全球变暖,实现可持续发展将成为全球发展的时代潮流。政策制定者和投资者对ESG信息披露的要求将逐渐严格,如TCFD报告(Task Force on Climate-related Financial Disclosures)将在未来几年在英国、新西兰甚至美国成为强制性报告。

碳达峰和碳中和重要战略部署将为国内ESG投资发展提供重要机遇

2030年前碳排放达峰和2060年前实现碳中和的目标是当前中国重要的战略规划,并已经通过“十四五规划”和“二〇三五年远景目标”等相关文件进行明确。低碳、绿色将成为中国经济转型升级重要内容之一。减缓气候变化相关等ESG产品将为实现经济低碳转型提供重要支持,ESG投资将面临重要的发展机遇。

ESG风险影响将不断增强,ESG与组合收益风险联系将更为紧密

基于中证ESG评价数据,我们对沪深300和中证500进行分组测试表明ESG因素通过盈利和风险机制对上市公司的综合影响,ESG表现优异的上市公司在未来具有更好的基本面表现、更低的风险以及更高的市场估值。随着ESG风险逐步在资本市场定价中反映,ESG与组合风险收益的作用机制会更加清晰,ESG投资的价值会逐渐提升,将进一步促进资本市场各类投资者践行ESG投资。

注释:

[1](1)要求欧盟成员国允许企业私人养老计划将ESG因素纳入投资决策;(2)私人养老计划需要将ESG因素纳入治理和风险管理决策;(3)私人养老计划需披露如何将ESG因素纳入投资策略。

本微信公众号的内容由中证指数有限公司(“中证指数”)提供,受中国著作权法、商标法、专利法及相关法律保护。除法律另有规定或者中证指数与第三方另有约定外,本微信公众号展示或提供的所有内容(包括但不限于商标、商号、服务标记、文本、图片、设计、音频、视频、指数数据、行情信息等)的知识产权均属中证指数所有。在遵守中国有关法律与本声明的前提下,任何机构或者个人可基于非商业目的浏览、下载本微信公众号的内容,但非经中证指数事先书面同意,任何机构或个人不得在任何媒介上予以转载。

“沪深300指数®”、“indexpress®”、“e-index®”、“中证®”、“中证指数®”、“中证行业分类®”、“中证债券估值®”、“CSI®”、“CSI 300®”及其他与中证指数及其所提供产品及服务有关的商标均归属中证指数及/或上海证券交易所所有。任何机构或个人未经中证指数及/或上海证券交易所书面授权,不得以任何形式使用。

中证指数可随时修改或更新本微信公众号的任何内容。中证指数不对本微信公众号所提供内容的准确性和完整性做出任何保证。对任何因直接或间接使用本网站内容而造成的损失,包括但不限于因有关内容不准确、不完整而导致的损失,中证指数不承担任何法律责任。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。