来源:麻利二铺

近期市场行情好,民众投资热情较高,消费、科技、医药,三大板块被重点关注,港股市场也“涨”声不停,此时的投资者很容易被眼花缭乱的各种机会所诱惑,特别是股票投资者,一不小心就追了个高,最后反而还亏钱。

究其原因,主要还是因为对投资这件事缺乏认知,没有自己坚持的投资理念和原则,殊不知有些认知之外的钱,你是赚不到的。

同样的道理也适用于基金投资,不光投资者要遵守投资纪律,基金经理能否认识到自己的能力范围,赚有把握的钱,同样非常重要!

今天要给大家介绍一位低调的高手基金经理:季新星,和他即将发行的新基金:华夏内需驱动混合(A类011278 C类011279 )

1.首先最难能可贵的,是季新星的投资理念。

他是一个比较清楚自己能力圈的基金经理,对于自己不理解的行业,不管有多热,他都能管住手,比如说光伏、半导体,特别是半导体行业,用季新星自己的话:

“虽然半导体涨过很多,然后最近也在涨,但是这个东西对我来说超出我能力范围了,我觉得太复杂了,研究成本太高,我跟别的同行比,我没有任何竞争优势,所以我基本上放弃这个板块。”

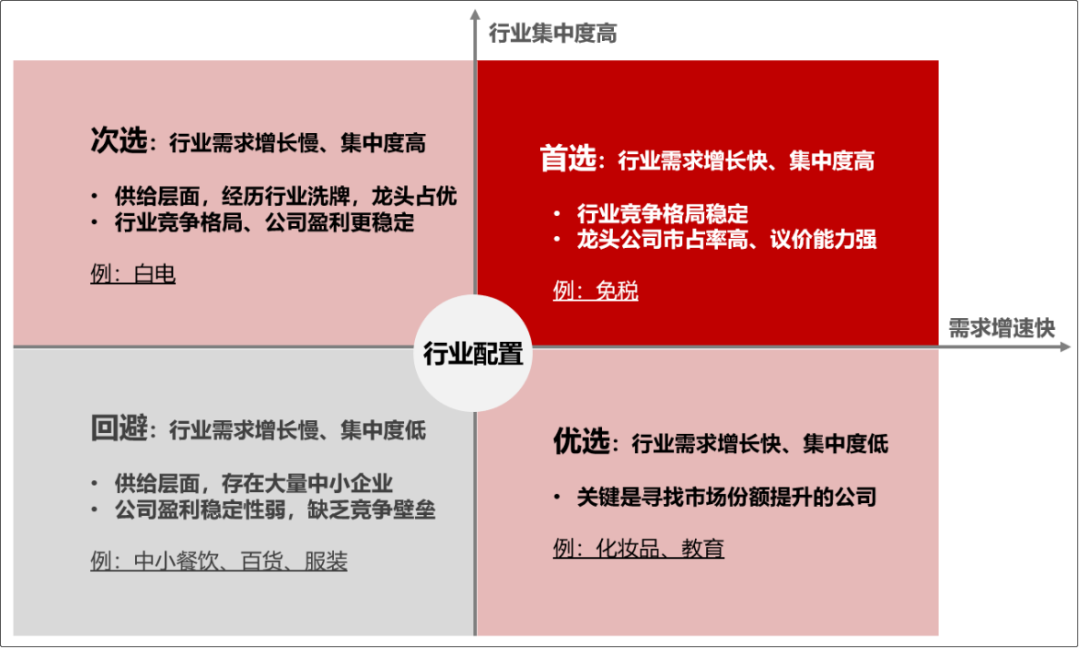

但是对于自己所擅长的行业高速增长的消费方向,季新星有自己非常独特的一套打法,比如他独创的四象限选股方法:

“我比较喜欢第一象限的公司(首选),一方面它的行业需求增长比较快,说明这个行业还处于一个成长的初期或者中期。同时它的行业集中度比较高,里面的玩家定价权比较强,它能够充分受益于快速扩张的蛋糕,能够分享到利润。”

从季新星的十大重仓股中,也可以看出来他对这套选股理念贯彻得很彻底:

比如说:免税,这是政策红利,供给端是有牌照管控的,同时这个行业的发展速度在2020年上半年出现了较大的涨幅,预计未来三五年还会继续维持。

再比如说:电子烟,行业集中度也比较高,特别是核心零部件,基本上70%-80%以上的份额都集中在某一家公司。

再比如:医美,某家公司的研发能力,或者拿证能力很强,产品在行业内有一定的保护期,这几乎就等于给了它在某个时间窗口内的市场独享权。

再比如:茅台,这个就很明显了吧,高端酒市场,你几乎没得其他选择。

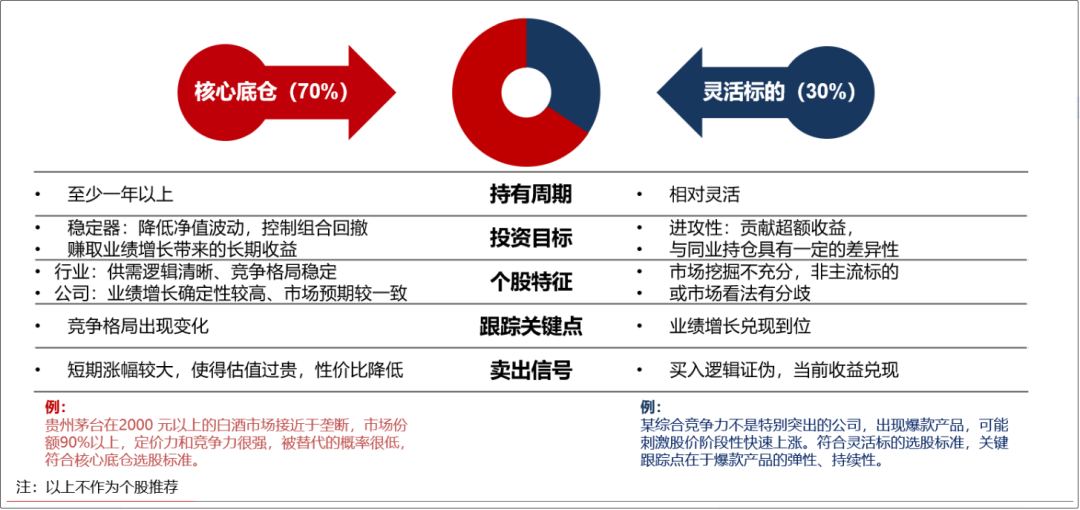

2. 当然,季新星也不是一味地依赖这些行业龙头,在组合构建上,他也是有自己原则的:7成行业龙头的核心底仓,3成有预期差的灵活标的。

将70%的核心底仓,放在确定性高的行业龙头上,这部分仓位持有期限会比较长一些;

将30%的灵活仓位,去捕捉一些有预期差的企业,比如某个原本竞争力不是很突出的公司,生产出了某种爆款产品,可能刺激股价阶段性快速上涨。

用季新星自己的话说:

“核心持仓持有期限会比较长一些,比如说一年以上,它的预期回报率20-30%。这类公司主要是行业龙头公司,比如说100个大家都认可的各个行业龙头,我从里面选自己喜欢的20个。

第二类资产持有期限比较灵活,可长可短,预期收益也要比第一类资产更高一些。因为它确定性相对来说没有第一类那么高,所以说肯定要有更高的收益来补偿。”

3. 说了这么多,还没正式给大家介绍一下呢:

季新星

复旦大学西方经济学硕士

11年证券(基金)从业经历,3年公募基金投资经验

2020年7月刚加入华夏基金不久,11月18日开始担任华夏行业龙头混合的基金经理,截止2021年1月26日,任期回报为31.73%(数据来源天天基金)。

因为时间很短,这个成绩没啥参考价值,我们看看他之前在申万菱信消费增长的业绩吧:

表现还是相当优异的。

4. 这次拟任新发基金华夏内需驱动混合的基金经理,季新星也是锚定了内需驱动的三大核心赛道:消费、科技和医药。立足于深入的基本面研究,采用“自下而上”的投资策略,精选具备核心竞争优势、发展空间大、有持续成长潜力的公司。

同时对于大家比较关注的港股,华夏内需驱动混合也有0~50%的仓位可配置。

总的来说,在国内经济进入新的发展阶段,消费需求不断升级的大背景下,跟着这样一位清楚认知自己能力范围,坚守投资理念的基金经理,赚有把握的钱,还是大概率能实现的。

华夏内需驱动混合(A类011278 C类011279 )2月3日开始认购,有兴趣的朋友们,记得准时上车哦!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。