来源:熊园观察

事件:北京时间1月28日凌晨三点,美联储公布1月FOMC会议决议。

核心结论:

1.1月FOMC会议如期按兵不动,决议基调依然偏鸽。我们判断,美联储最快也要到年底开始缩减QE,若疫苗接种缓慢,则要到2022年才会开始缩减QE,加息最快也要到2023年底。

2.综合考虑美国经济边际修复速度、市场通胀预期情况、货币和财政政策等因素,并结合历史上类似阶段的表现规律,我们认为2021年美债收益率上行速度不会太快,10Y美债收益率在2021年底可能回升至1.5%-1.8%之间,仍低于疫情前的水平。

正文如下:

1、1月FOMC会议如期按兵不动,决议基调依然偏鸽,缩减购债为时尚早。

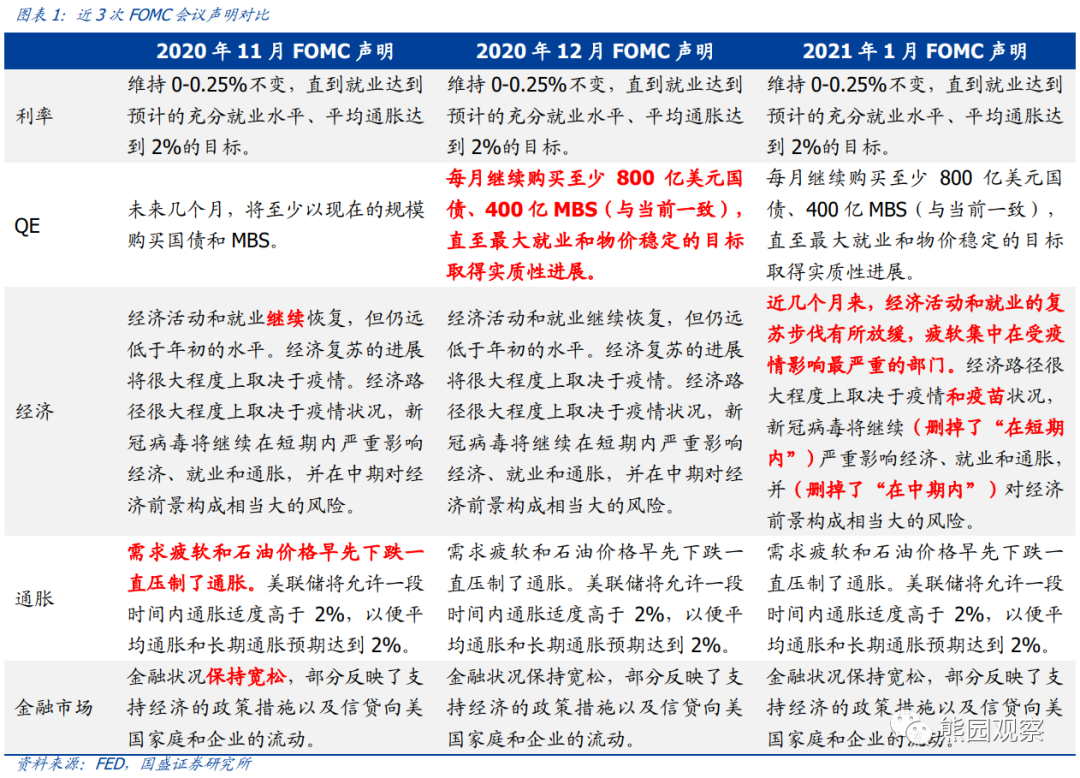

1月FOMC会议中,美联储维持联邦基金目标利率0-0.25%不变,维持购债规模不变,符合市场预期。FOMC会议声明的变化主要在经济方面,对近期经济表现的表述修改为“近几个月来,经济活动和就业的复苏步伐有所放缓,疲软集中在受疫情影响最严重的部门”;对经济前景的表述修改为“新冠病毒将继续(删掉了‘在短期内’)严重影响经济、就业和通胀,并(删掉了‘在中期内’)对经济前景构成相当大的风险”;此外,新增了“经济路径还取决于疫苗状况”的表述。

美联储主席鲍威尔在新闻发布会上表示,经济前景仍充满不确定性,距离实现就业和通胀目标还有很长的路要走;实际失业率接近10%,在疫情过去后,仍需要帮助失业人群重返就业岗位;如果经济复苏放缓,前瞻指引将传达加码宽松的信号;财政政策是绝对必要的,如有必要,紧急借贷工具仍是可用的;未来几个月的通胀回升将会是暂时性的,现在看到的任何情况都不会导致令人不安的高通胀,美联储将保持耐心,对短期的通胀小幅回升不会做出反应;财政政策和疫苗预期推动了近期资产价格的上涨,货币政策并非推动资产价格上涨的主因;现在讨论缩减购债还为时过早,决定缩减购债时将会与公众沟通,并且会是循序渐进的。

总体来看,本次FOMC决议依然偏鸽。美联储自2020年7月以来首次表示经济复苏步伐放缓,对疫情持续时间和疫苗进度均保持谨慎,对通胀回升的信心也依然较弱。我们判断,美联储最快也要到年底开始缩减QE,若疫苗接种缓慢,则要到2022年才会开始缩减QE,加息最快也要到2023年底。

2、2021年美债收益率上行会有多快?

>美债收益率的中长期走势主要由经济表现、货币政策、通胀走势共同决定,短期内还会受避险情绪、财政扩张等因素扰动。需注意的是,美债反映的是经济的边际变化,而非同比增速,因此美债收益率与美国制造业PMI走势高度一致;此外,美债反映的是市场对于未来通胀走势的预期,因此美债收益率往往领先通胀变化。

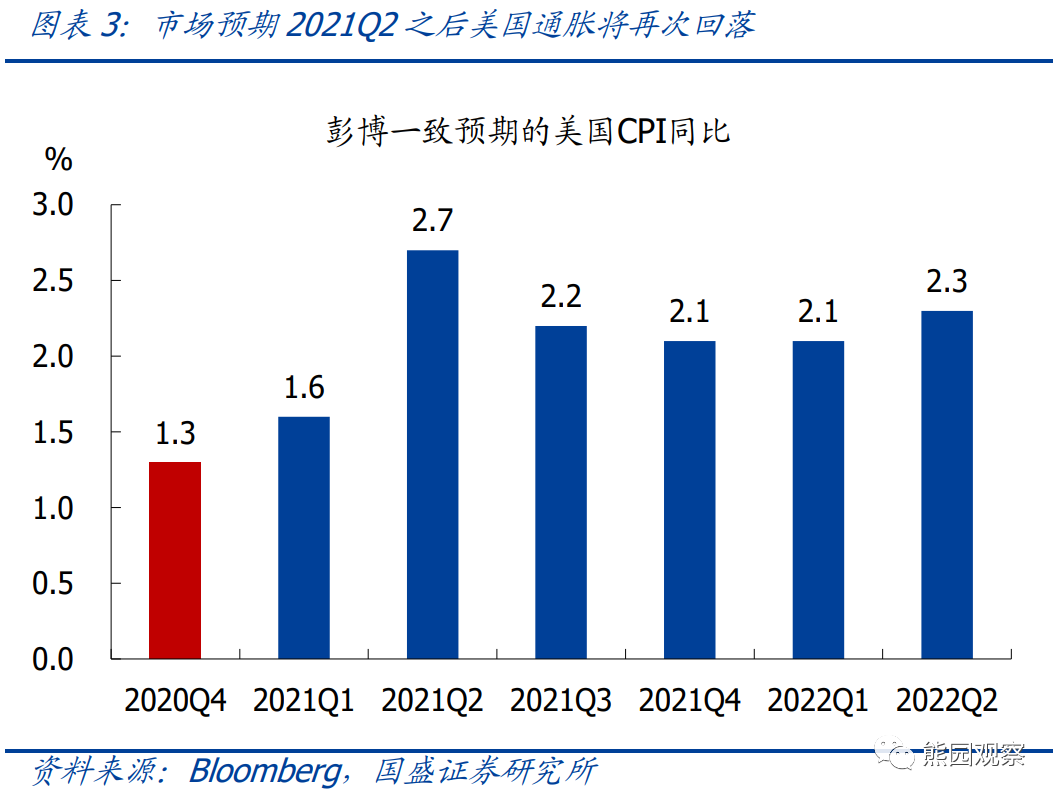

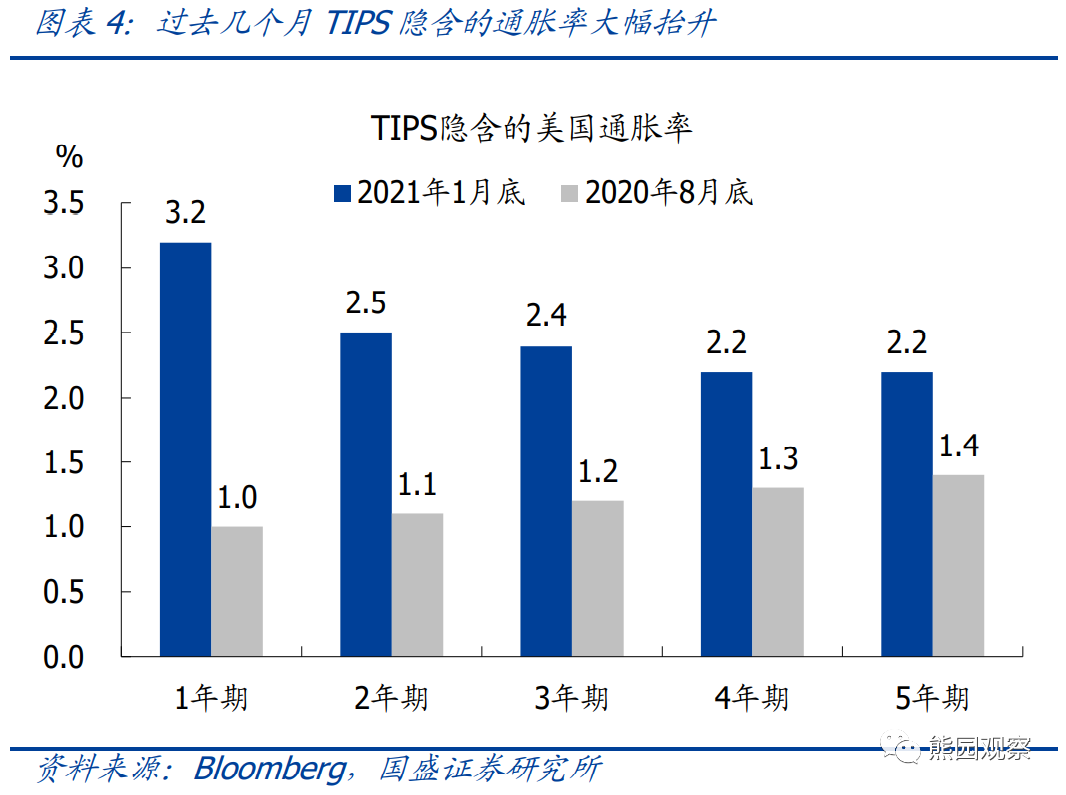

>自2020年8月以来,10Y美债收益率由0.52%持续回升至1.1%左右,主要反映了经济基本面和通胀预期的变化:美国制造业PMI由2020年4月的41.5%持续反弹至2020年12月的60.7%,TIPS隐含的1年期通胀预期也由2020年7月底的1.0%反弹至当前的3.2%。往后看,当前美国制造业PMI几乎是1985年以来的最高值,未来大概率回落;而3.3%的预期通胀率处在2010年以来95%的历史分位数,即当前美债收益率已经很大程度上price-in了美国通胀的回升。在经济边际改善速度趋于放缓、通胀很难明显超预期的情况下,美债收益率继续上行的动能将有所减弱。

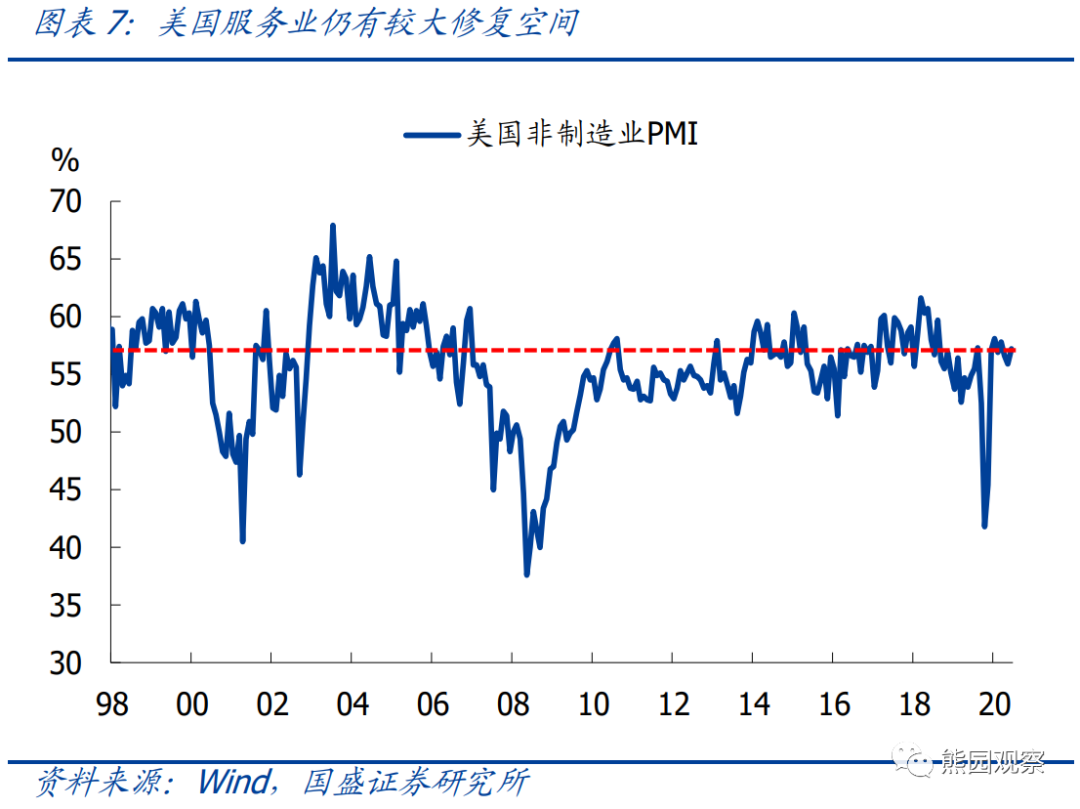

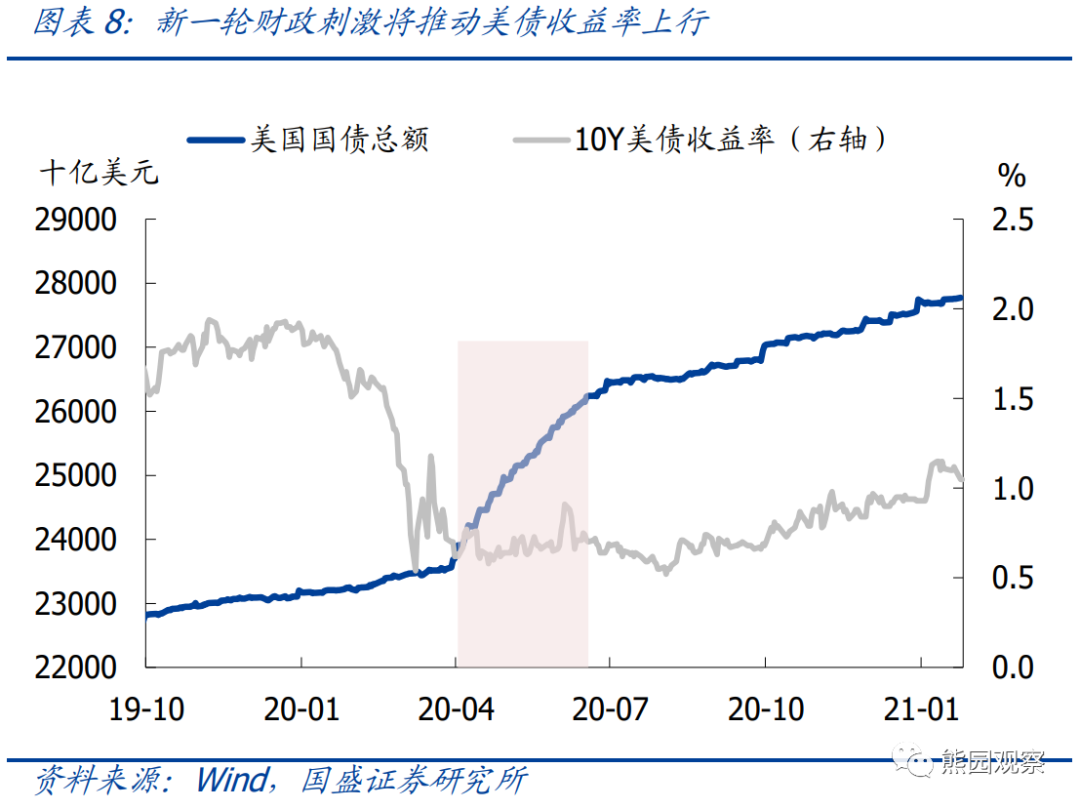

>当前美债所面临的宏观环境非常像2002-2003、2010-2011这两轮时期,即:经济反弹最快的时间已经过去,边际改善速度在放缓;通胀由于基数原因快速冲高,但随后持续回落;货币宽松力度在边际递减,并且货币宽松周期临近尾声。在这两轮时期中,美债收益率均表现为持续下行,而并未跟随通胀出现持续大幅反弹。但本轮周期有两大不同之处,一是受疫情影响,美国服务业复苏缓慢,若疫苗接种顺利,服务业仍有较大改善空间;二是在民主党控制国会两院的背景下,拜登新一轮1.9万亿财政刺激计划有望成功落地,从而美债发行将继续增加。因此,当前美债收益率仍趋上行,难以像2002-2003和2010-2011那样出现持续下行。

>综上分析,我们认为2021年美债收益率上行速度不会太快,10Y美债收益率在2021年底可能回升至1.5%-1.8%之间,仍低于疫情前的水平。

风险提示:

美国疫情超预期好转;美国通胀超预期抬升。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。