来源:中国货币市场

内容提要

针对目前银行间管理外汇期权风险中普遍使用的希腊字母法的不足,文章探讨了低阶希腊字母法的改进,指出应关注Delta维度的高阶希腊值、Vega维度的期限分段、时间维度上的到期日单独管理,在此基础上,为提高直观性,还需配合情景分析管理法,即通过不同维度上的模拟,产生情景分析报告、损益报告、多资产组合的报告,从而更好地评估风险。

目前银行对于外汇期权的风险管理主要是基于关键Greeks的风险管理,例如控制Delta、Gamma、Vega的风险限额。Greeks是一种管理风险的简单方法,但弊端在于无法解决极端风险事件和价格跳跃带来的问题,日常的风险管理中多维度的情景分析也必不可少。

在期权风险管理中需要在市场变动和时间流逝等多维度的变动下,对组合的损益有一个全面的认知。市场风险又分为主要市场风险和次要市场风险。对于外汇期权来说,汇率、隐含波动率和时间是主要风险;利率和波动率期限结构则是次要风险。在一些复杂的结构性期权中,波动率的波动率和相关性等也是一个主要风险。

一、期权风险管理中存在的问题

期权交易中汇率、隐含波动率和时间是三个变化较大的变量,因此期权希腊值的管理主要围绕期权价格对这三个维度上的敏感度Delta、Vega和Theta展开。期权交易员在日常管理的大多数时间里都是用希腊字母进行监控和动态对冲,但希腊字母在管理上存在以下几点问题。

(一)无法解决潜在的黑天鹅事件

深度虚值的期权空头的Delta和Gamma都很小,但是如果发生黑天鹅事件,汇率突变使得期权突变成实值,期权的空头将面临巨大损失。为了衡量这种风险,就必须模拟出极端价格路径下的最大回撤作为最大风险的衡量。

(二)无法反映潜在的到期日风险

到期日风险(也称Pin risk),是指在临近到期时,执行价在ATM附近的期权Greeks会失真,平值期权Gamma 趋向于无穷大,该期权Delta 在0-1之间剧烈波动。卖方由于不确定自己是否会被行权,在当日就无法对其裸露风险进行对冲。

(三)无法反映市场变化剧烈的潜在风险

希腊字母源自数学中导数的概念,能刻画期权对于市场变化的局部敏感性,一阶希腊字母对市场较小的变化有好的效果,但无法衡量市场突变时的潜在风险。在市场剧烈波动中,高阶希腊字母能更好反映期权的变化特征,但分析过程会更复杂,且其同样属于局部变化率,无法完全衡量组合的潜在风险。例如,如果卖出大量虚值期权,当价格到了执行价附近时Greeks会发生跳变,因而用Greeks无法衡量这种风险。

(四)对多资产相关性变化不支持

如果一个交易员同时持有几个不同标的的期权,而这几个标的之间存在高度相关性,那么对Greeks的直接简单加总就会变得没有意义。

二、希腊字母管理法的改进

(一)关注价格维度的高阶导数

Delta衡量期权价值对汇率变化的敏感度,是影响期权价值最重要的变量,Delta头寸会动态变化,管理好期权Delta需要关注由Delta衍生的二阶希腊值。Delta相对汇率、隐含波动率和时间的敏感度称为Gamma、Vanna和Charm。

1. Gamma在数学上定义为期权价值对汇率的二阶导数,Gamma是期权动态对冲产生盈亏的来源。对于平值期权,一般短期限期权的Gamma比长期限更大,并且随着期权临近到期,Gamma值会越来越大。期权Delta对冲过程中,经常会参考Gamma的敞口与汇率方向预判,保留一点某个方向的Delta敞口,因此即使是Delta中性交易,Gamma敞口的大小也至关重要。欧式期权的Delta最大为名义本金,Gamma从定义上不应该超过名义本金,但是对于临近到期的平值期权,如果仅从数学公式推导计算Gamma,会得到异常大的Gamma值。为了让Gamma敞口能发挥出原有的作用,实际交易中,通常会把临近到期的期权和其他期权组合分开作单独处理。如果组合中剔除了临近到期的期权,那么Gamma敞口可以较好地用于预判短期汇率波动Delta的变化。

2. Vanna描述了隐含波动率变化和期权Delta对应的变化。由于日内隐含波动率通常较为稳定,Vanna在数值上比Gamma要小很多,在日常管理中对Vanna的监控频率较低。相同要素下,隐含波动率对长期限期权价值影响远远大于短期限期权,所以实际交易中如果要调整Vanna的大小,一般会交易长期限的期权。

3. Charm是Delta对时间变化的敏感度,通常以天为单位计算。对于平值合约,随着到期临近,依然处于平值状态,Delta的风险主要通过Gamma敞口增大体现。但是对于虚值或者实值期权,随着到期日临近会变得更加虚值或者更加实值。尤其是平值附近的期权合约,Charm值会很大,如果简单地用自然日来计算每日的Delta头寸,可能一个隔夜过后即使市场风平浪静,期权组合也会产生较大的Delta变化。实际交易中要经常关注Charm值大小,日终收盘时最好将Charm调整至合理区间,避免隔夜变化导致Delta变动剧烈。

(二)波动率维度Vega分段

Vega反映了隐含波动率变化对期权估值的影响。隐含波动率变化导致的Vega损益,相当于未来一段时间当市场符合预期时做Gamma对冲的损益。如果近期有重要事件发生,短端波动率会迅速增高,但是这种高波动状态难以持久,因此长端的波动率很可能不会大幅上涨,换句话说,波动率曲面很难出现大幅平行移动。因此,如果把各个期限的Vega头寸简单相加,不容易体现组合的实际风险。一种常规的做法是把不同期限的Vega头寸按照到期时间平方根的倒数作为权重进行加权求和。

(三)到期日风险单独管理

临近到期的平值期权会产生异常大的Gamma敞口,或者使得Theta值超过期权估值,使得Greeks无法反映期权组合真实风险。实际交易中,简单的办法是可以把临近到期的期权平仓处理。另一种办法是把临近到期的期权和其他期权组合分开单独处理,如果组合中剔除了临近到期的期权,那么Greeks敞口可以较好地用于预判市场短期波动对期权组合影响。

三、情景分析风险管理法

期权的风险和盈亏会随标的资产价格、隐含波动率水平和时间等多维度而变化。情景分析中,主要是从价格、波动率、时间三个维度出发,通过对三者的两两组合,如果是多资产还要考虑不同资产之间的相关系数,这样就可以更加直观地解决希腊字母无法解决的多维度组合风险分析。

(一)Greeks形态动态分布

展示头寸敞口随时间和市场的变化。假设头寸保持不变,然后模拟1天后、2天后、1周后......在不同价格上的Delta、Gamma、Vega、Pnl的分布表。需要注意的是,随着时间的流逝到期的头寸也要被剔除,实值的还需要虚拟生成行权交易。通过这几张情景分析表,可以从价格和时间维度上反映出潜在的风险变化。

首先在价格维度上,可以清楚地提醒交易员盈亏平衡点、最大盈亏、Greeks改变符号等关键点位,也可以提醒交易员是否存在风险特别大或者盈亏比例不合理的区域,方便及时动态对冲投资组合的风险。

其次在时间维度上,可以提醒交易员在未来几天头寸估值及Greeks变化情况,如是否需要进行提前对冲,来应对Delta在时间上的变化。如果在某一日的Greeks变化剧烈,也能在另一个维度上提醒交易员近期是否存在大量快到期的头寸。在管理已到期的期权时,针对不同汇率的情景假设,同一笔期权会存在自然到期不计入组合和行权后转换为即期头寸两种情况。

(二)损益分布报告

价格的涨跌也会带来隐含波动率的变化,在情景分析时就不得不考虑两者的相关性。固定未来某一时间,以现价和目前的隐含波动率为出发点,上下各分几个区间,构建资产价格和隐含波动率不同场景下的风险矩阵,以估计在某一日的最大可能损失。

1. 一般市场行情

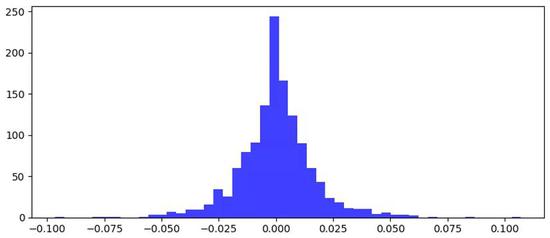

从USDCNY近5年来的情况来看,80%时间的日涨跌幅集中在-180pips至+180pips之间,日涨幅超过500pips的仅占1%,因此一般的情景分析报告能够涵盖大多数价格的温和变化。

图1 USDCNY单日涨跌幅的分布

注:纵轴代表频数,横轴代表单日涨跌幅

数据来源:彭博资讯,浙商银行整理

2. 极端行情的压力测试

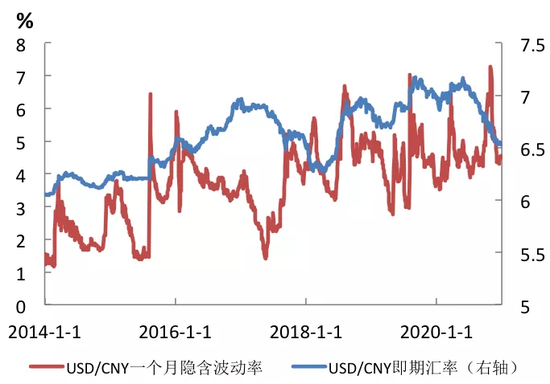

但是,在情景分析中还需要加上两种极端情形。因为波动率和价格也会有相关性,一般来说,当USDCNY即期上涨时隐含波动率上涨的概率会更大,下跌时隐含波动率不会有明显的变化。因此,在进行风险管理情景分析时,也要考虑到波动率和价格变化之间的关系,在进行极端风险模拟的时候,需要加入两种极端场景。(1)对于极端上涨行情,例如2015年汇改时,人民币一夜跳贬1000点,1个月隐含波动率跳涨至6%。(2)对于极端下跌行情,人民币即期汇率的下跌相较于极端上涨行情更为温和,但近期人民币升值过程中,人民币汇率双向波动加剧。如2020年10月国庆期间,即期汇率下跌500点,在美国大选期间,一周内的实际波动超过1000点。

图2 USDCNY市场上隐含波动率和即期汇率之间的相关性

数据来源:彭博资讯

(三)多资产组合的情景分析报告

当管理多资产组合的头寸时,由于不同标的之间存在的相关性,使得它们的价格和波动率变化会有一定联动性,这部分相关性会导致投资组合之间的抵消效应。例如,EURUSD和USDCNY之间的相关系数为负,某交易员持有两个资产的同向头寸,则某日美元指数跌幅较大时,EURUSD的价格是上涨的,而USDCNY是下跌的,因此这两部分的损益会产生部分对冲。

可以使用蒙特卡洛模拟法来模拟多资产维度下的价格变化路径,对多资产组合的风险值进行评估:

(1)假设相关性完美存在。根据几个标的的历史相关性,模拟出几组价格,产生关联下投资组合的风险;

(2)假设多资产独立分布。假设标的之间的相关性消失,随机模拟出几组独立分布的标的价格,比较各种情形下的最大损失值。

总之,不论是Greeks分析还是情景分析,核心条件都需要建立一个波动率曲面的动态模型,不同的波动率曲面动态会给出完全不同的风险值。波动率曲面与实际情况越相符,期权动态对冲管理就能获得越好的收益。情景分析还涉及到大量的模拟计算和多维度的分析报告,当资产组合特别庞大时,情景分析需要一个强大的系统支持。任何单一维度都无法充分反映期权组合风险,实际交易中必须要从多个维度综合评估期权风险。

End

作者:吴侃、方予琦,浙商银行金融市场部

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。