公募基金规模大跃进,基金经理们如何回应灵魂拷问?

原创 黄慧玲 张世晨

监管对管理产品数量的要求,始于基金经理挂名泛滥的行业乱象。而针对此政策应运而生的卸老发新,是否会带来新的乱象?

文|《财经》记者 黄慧玲 实习生 张世晨

编辑|陆玲

即将过去的2020年,公募基金行业实现了历史性的跨越。统计数据显示,截止至12月16日,今年以来成立新基金1355只,平均每天有3.7只基金问世,合计募集规模达到3.04万亿元。这是中国基金业历史上第一年出现新基金的成立规模超3万亿元。

投资者的“买新赎旧”已经不是新鲜话题。虽然市场总量突破18万亿元大关,创出历史新高,但总体增量也不过3.8万亿元。此外,《财经》记者研究发现,由于监管对基金经理管理产品的数量有不超过10只的上限要求,“卸老发新”的行动正在悄悄进行,多位基金经理借此实现了管理规模的百亿级跃进。

监管层对管理产品数量的要求,始于基金经理挂名泛滥的行业乱象。而针对此政策应运而生的卸老发新,是否会带来新的乱象?

对基金管理人来说,更多灵魂拷问接踵而至:究竟该不该跟随市场扩大规模?规模与投资者利益如何平衡?规模的扩张是否增加了管理难度?这带来哪些难题?又该如何解决?《财经》记者近期深度访谈十位以上百亿级基金经理,还原基金经理们的心路历程,解开规模这道题。

“如果基金规模若干倍增长,基金管理水平没有跟上,后面随着市场的波动,基金持有人收益受损,这个规模增长也并不稳固。历史上看,每次大涨行情中后段的天量发行基金也带给广大投资者和公募基金行业带来非常沉痛的教训。”博时基金权益投委会主席张龙指出。

基金大跃进

对于今年的新发基金来说,没有按比例配售不能叫爆款,募集规模不超过300亿不好意思叫巨无霸。

新年伊始,年度冠军刘格菘的新基金就以超900亿元认购规模拉开了今年火爆行情的序幕。紧接着的2月,赵枫的睿远均衡价值单日吸金1224亿元。进入7月,市场情绪达到最高潮。王宗合的鹏华匠心精选以1300亿元再度打破吸金纪录。

主动权益类产品成为吸金主力。偏股混合型基金以1.16万亿元总份额在新发基金市场中遥遥领先。

资金向头部公司汇集。数据显示,今年发行份额最多的前十大基金公司分别是易方达、汇添富、南方、广发、鹏华、华夏、嘉实、富国、华安以及中欧基金,这10家公司占领了新发基金市场超40%的份额。

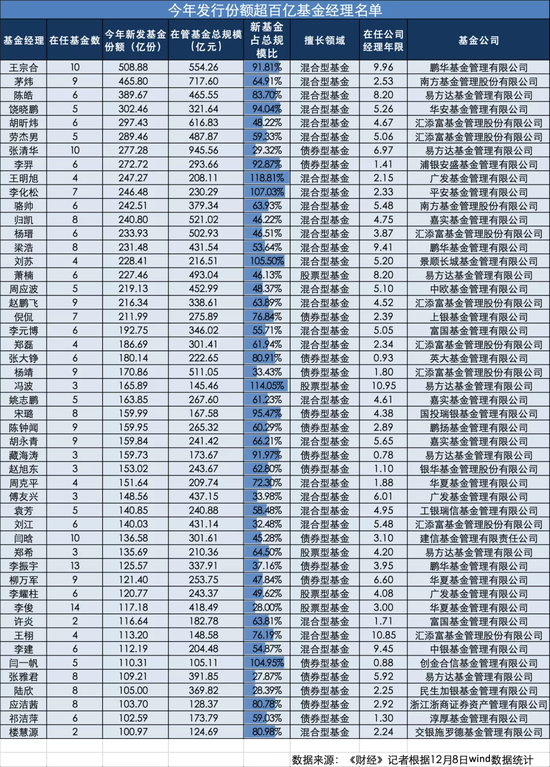

进一步梳理发行情况,可以看到明星经理们的鼎力撑场。截至12月8日,今年共有49位基金经理的发行份额超百亿。

其中,汇添富和易方达基金分别有8位和7位基金经理发行超百亿,遥遥领先同业。其次是广发、华夏、嘉实、鹏华基金各有3位基金经理发行超百亿。

一些基金经理的管理规模在今年突然爆发。从新基金占总规模比来看,10位基金经理的新发基金规模占比超过90%以上,其中6位为主动权益类基金经理,包括广发基金王明旭、易方达基金冯波、平安基金李化松、景顺长城基金刘苏、华安基金饶晓鹏、鹏华基金王宗合。

其中一些基金经理拥有丰富的实战经验,只是此前没有被市场发掘。如转战公募不久的专户老将王明旭、易方达基金副总经理冯波、鹏华基金董事总经理王宗合,他们的投资经验都在十年左右。

一些基金经理已然成为“流量担当”,撑起了所在公司主动权益类新发基金的半边天。鹏华基金今年共发行新基金1224亿份,903亿份来自偏股混合型基金,其中508.9亿份来自王宗合旗下产品;平安基金今年发行461亿份,246.5亿份来自权益投资中心投资董事总经理李化松旗下产品;南方基金今年共发行新基金1353亿份,偏股混合型基金898亿份,其中465.8亿份来自权益研究部总经理茅炜旗下产品;永赢基金共发行新基金347亿份,偏股混合型基金133亿份,其中97亿份来自副总经理李永兴旗下产品。

卸老与发新

成为“流量担当”是有代价的。

发行新产品,需要考虑很多因素:市场的需求情况、基金经理的个人能力边界、团队的支持度、产品管理名额等,其中产品管理名额是最刚需的指标。

此前,为了整顿基金经理的挂名问题,监管层对产品数量上限做出明确规定,要求主动管理型基金的基金经理最多同时管理10只产品。

现实情况是,知名基金经理旗下本身就有不少存量产品。这就意味着,要想抢占新发基金市场的蛋糕,必须“清理”存量产品,方能腾出名额。为了充分利用明星经理的流量红利,一些基金公司今年开始了“卸老发新”的调整。

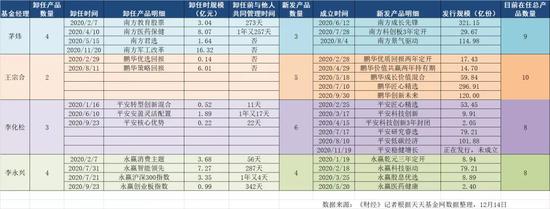

《财经》记者整理部分基金经理“卸老发新”情况如下:

鹏华基金王宗合是今年发行新产品数量最多的基金经理之一。发行到第四只产品时,赶上市场情绪的高位,诞生了300亿的巨无霸。此时他旗下产品数量已经完全饱和,达到了10只的上限。

而在300亿巨无霸发行的两个月后,王宗合再度投入蚂蚁战略配售基金的战斗——鹏华创新未来18个月,募集规模120亿元。

这只蚂蚁战配基金的名额,正是用规模最小的开放式老基金换的。仅有6亿元的鹏华策略回报,在两年前曾因为公司全员申购而备受瞩目,今年却被毫无预兆地转交给了新人基金经理郭盈。

南方基金茅炜的发行规模仅次于王宗合,年度发行规模达到465亿元。期间共卸任4只基金,发行3只基金,目前管理9只基金。

平安基金李化松还在发行新基金。今年,他卸任了3只基金,发行了6只基金。

永赢基金李永兴目前在管的基金有8只。今年,他卸任4只基金,发行4只基金。

相关基金经理卸任的老产品规模都不大,多只为1亿元以下的迷你基金。而新发基金的规模动辄百亿,通过卸老+发新的操作,相关基金管理人成功实现了规模的百亿级跨越。

卸老与发新之间,究竟是偶然还是必然?

一位资深基金研究人士表示,需要具体问题具体分析。“先看卸老与发新之间的间隔节奏,是一两个月,还是半年,甚至是一年?相隔时间越长,动作关联性越小。再看具体产品,是否与基金经理的风格、能力圈相匹配,一些基金经理由于历史原因,比如挂名发行、临时接管了不匹配风格的产品等,更换产品也是合理的。”

梳理发现,基金经理们卸任的部分产品属于与他人共同管理的产品,共同管理时间超过一年。“一般来说,这种情况实际管理人就是第二基金经理,第一基金经理只是挂名,卸任也只是摘除挂名,是正常调整。”上述基金研究人士指出。

一些被卸任的基金产品明显与基金经理的风格不符。如永赢基金李永兴,卸任了两只指数基金。

但也不排除部分动作有意为之的可能性。平安基金李化松的“卸老”与”发新”动作交替进行,间隔时间仅有一两个月。三只基金规模均低于2亿元,其中两只基金原先由李化松单独管理,管理时间均超过一年。

一位基金经理卸任产品时曾对《财经》记者解释卸任理由,“能力边界有限,且第二基金经理已经成熟了。”不久之后,他便再次出山,密集发行多只爆款新品。当记者再度询问时,他回复道:“根据公司的产品规划,前期就调整了一些产品,把精力集中起来。而且,我们还是会比较多依靠研究团队的支持。”

“最开始是想做减法,精简产品。后续市场发展,公司需要,不得不再出来发。”一家基金公司高管向《财经》记者坦言。

“其实我们看重的不是发行爆款,卖出去后又被赎回,这件事对我们没有意义。但基金公司在渠道面前非常弱势,渠道有需求,我们只能响应。”深圳一位基金市场人士叹道。

“我们也不想发那么多产品,但没有办法。渠道为了多赚交易费和佣金,指导基民把次新基金赎回,再去买新基金。老基金的持续营销非常难,只能不停地发。”一家大型基金公司营销人士说。

“能够在新发基金大潮中忍住不发的,只能是少数拥有护城河的基金管理人。”该人士总结道。

规模是难题吗?

中欧基金周应波曾经想忍住不发新基金。

今年上半年,周应波的管理规模为175亿元。他在半年报中公开表示:“二季度我们稳定了基金管理规模,尽管市场新基金发行火热,但我们还是希望一是聚焦自身选股能力的打磨,二是聚焦现有已经很大规模的基金管理工作。”

但他还是被蚂蚁选中了。作为权益类基金的“课代表”,周应波站上了战配基金的舞台。另一边,蚂蚁的动作引发了银行渠道的不满。招商银行与蚂蚁正面对峙,也为周应波“量身定制”了一款新产品,募集规模100亿元。经此一役,周应波的管理规模直接翻番,跃至450亿元,困扰再度升级。

在三季报里,周应波一如既往地诚实记录下心路:“我们经历了数个季度的规模扩大持续挑战,回头来看有诸多应对失当之处。”

周应波是业内较早公开提出规模问题的基金经理。事实上,今年随着规模急剧扩张,越来越多的基金经理在公开或私下场合讨论这个问题。他们试图解答投资者的疑虑:规模越大是否意味着管理难度越大?可能出现哪些困难?基金公司是否一味追求规模而忽视投资者利益?

三季报披露季,景顺长城基金经理杨锐文写下洋洋洒洒4000余字长文,进行自我风格的剖析,引发许多媒体的关注报道。要知道,许多基金季报的分析只有两行字。

杨锐文解释此篇长文的动因:“随着我们的持有人越来越多,有必要和广大投资者详细介绍一下我们的投资方法论。”

他强调,“我们并不会一味追求基金规模,持有人利益永远放在最重要的地位。我们一直有节制地匀速拓展规模,为了确保各个基金持有人的利益,我们努力保持不同基金规模匹配所对应的策略容量。”

杨锐文所说的“策略容量”,正是基金经理们在规模面前反应迥异的关键原因。《财经》记者经过多方采访了解到,认为规模增长对组合影响较大的基金经理们,更多采用择时、行业轮动等策略,持仓以小盘股为主。而换手率较低,持股市值较大的基金经理,则反映规模带来的压力较小。

易方达基金萧楠曾在网络路演中做过总结:基金规模和管理难度并非线性关系,关键看基金经理的理念和风格。“如果一个基金经理需要频繁换仓或者做很多微操作的话,确实规模是一个限制,很多微操作就做不了了。但对我们来说,规模很小的时候也不怎么换手,也就是说我们不太需要靠操作来实现业绩。”

“择时是不可持续的。”一位擅长择时的基金经理告诉《财经》记者,他现在对自己的要求是弱化择时。“想要管理大资金,就要做到低换手,尽量少择时。择时讲天赋,而且不可持续不可复制,过去成功,不代表未来一定会成功。它跟价值投资不太一样,价值投资过去成功,意味着未来成功的概率还是很高。”

对于选股派而言,战略和战术层面的变动较小,但对选股的要求也更严苛了。一位规模刚刚过百亿的基金经理告诉《财经》记者他的体悟:“对产业的认知需要进一步提升。不能买一些看上去有性价比,实际上长期竞争力不够的企业。性价比是有限时间窗口内的,长期来看,产业地位决定一切。”

博时基金张龙总结道,新发基金或者公司内部存量基金调整带来的规模突增,会导致基金经理的投资策略、投资边界都面临较大的压力。“第一是基金组合的动态调整难度加大,很难从中短期的行业轮动和公司股价波段中获得收益,第二是基金投资行业配置和选股上的容错性大大减小,组合调整需要更高的胜率、更长的时间以及更高的交易成本。”

吨位决定地位

据《财经》记者了解,业内部分公司对基金经理的考核与规模相挂钩。如民生加银基金的部分考核即与部门规模挂钩。“有资产管理规模的投资才是有意义的投资,而管理规模的提升需要投研条线与市场条线的紧密配合,这种考核的设定是对配合完成度最直接的体现。”民生加银基金副总经理于善辉公开表示。

于善辉的说法反映出部分基金公司的想法。基金经理们又是如何看待这个问题的?

王昕(化名)的管理规模已经超过了200亿元。他认为,判断一个公募基金经理成功与否的世俗标准有两条:第一是长期业绩足够好,第二是能管足够大规模的钱。“我们的所有行为都在这两条准则下。”

他告诉《财经》记者,对规模的追求应该是更高的理想。“我一直觉得这个社会给证券行业太多溢价,工资比平均水平高太多。我们应该有更高的理想。做公募其实是给老百姓理财,未来如果我有能力、有机遇管理社保的钱,我的受众群体就会更多。”

在王昕眼里,规模对于低换手风格的选手不是困难,而是证明自己的机会。“基金经理这个职业和明星有相通之处。同样的表演,明星付出的努力和时间没有增加,但是粉丝从一百万可能增加到一千万。基金经理管10亿跟管100亿、300亿,方法论是一样的,但得到的效果是呈几何级数增加的。”

规模的大小与知名度呈正相关,银华基金薄官辉曾撰文讲述无名之苦,道出许多有业绩没名气的基金经理心声。“‘名’对于管理来说代表的是能力,对投资者来说代表的是信任。无名的基金经理市场影响力不够,净值越涨,规模越小。竟然是有点越努力,目标离你越远的意思。”薄官辉此前接受《财经》记者采访表示,苦于无名,不是因为对声望、名誉带来的个人价值有所希冀,而是希望更高的知名度能让更多的投资人受益。

也有基金经理起初不在乎规模。“单纯从基金经理角度是没有必要追求规模的。只要把投资做好,10个亿和100个亿,对我来说是一样的。”一家大型基金公司投资总监此前告诉《财经》记者。

不过,最近他的想法有了一些转变:

“一是现实选择。举个通俗的例子,如果去上市公司调研,董事长只能把接待时间给一个基金经理,一个管700亿,一个管200亿,该选谁?资本市场就是这样现实,吨位决定地位。

二是更高的理论层面。只要我们的业绩足够好,足够专业,就应该扩大我们的客群,这是为人民服务的过程。大家都在炒股,炒得还不如我们,为什么不把钱给我们管?

三是从资源配置角度来说,因为我们足够专业,我们可以把手上这些资源配置到需要的公司那里去,推动这个社会往前走,我们应该这么做。”

迈进工业化时代

如前述投资总监所言,在“吨位决定地位”的资本市场,规模成为衡量影响力的重要尺度。对基金公司而言,扩大规模的路上,挑战也在不断升级。

明星经理模式虽然仍受市场追捧,但在行业里,尤其是在头部基金公司,团队合作机制早已超越了个人英雄主义,投研体系迈进工业化时代。如果把基金公司看作一台精密仪器,未来比拼的重要一环,将是各个齿轮之间的啮合度。

“人的时间和精力是有限的,关于能力圈的拓展,如果想始终保持深度研究,依靠自己一个人去一点点拓展能力圈是非常困难的。所以,我们应当学会链接投资团队、行业专家的力量。”王宗合在接受媒体采访时说。

“我们对基金的管理团队进行了扩充,以应对新发基金带来的数量、规模扩大问题。”周应波公开表示,提高管理规模边界的核心是依靠团队的力量。“因为个人的能力圈是相对有限而且短期难以有效扩展的,而团队作战不仅能有效地‘扩圈’,对提升投资者盈利体验也有益处。”从中欧创新未来的基金经理名单中可看到,擅长TMT的邵洁和科技领域的刘金辉与周应波共同管理该基金。

易方达基金副总经理张清华此前接受《财经》记者采访时表示,他会用50%的时间用来做投资,30%的时间做团队建设。“规模小的时候可能有个人英雄主义,但业务越大,越不能单打独斗。我们在培养团队,让体系运转起来。”

《财经》记者根据Wind数据统计,截至12月16日,有154位主动权益类基金经理的管理规模超百亿,比去年增加了98人。其中管理规模最大的是广发基金刘格菘,目前规模约为843亿元。

如果把时间拉得更长一些,公募基金行业诞生迄今已有22年。过去十年,市场规模从不到3万亿增长到18万亿,产品总数从704只增至7271只。与上一个十年相比,实现了质的飞跃。

“优秀投资人未来管理的资金必然越来越多,这是我们不能不面对和接受的现状。”“投资人记事”主理人小雅撰文道,“国内资本市场会越来越大,基金可投资海外,选择也会越来越多。海外优秀投资人的管理规模有的能上万亿,国内优秀投资人的能力也会提升。”

有金融人士评价,公募基金是金融里的朝阳行业,风口刚刚起步。“中国肯定会出现单个基金经理管理规模上千亿的情况,而且是长期的。”

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。