来源:裸眼看财经

这是裸眼看财经的第 94篇文章

1700字 | 全文阅读需7分钟

到了2020年12月中旬了,大家都开始关注首批浮动管理费基金的表现,运行刚好满一年,已经足够看出运行效果。

这种类型的基金是否值得推广,业绩是否能抗能打?

大家都在拿业绩进行对比,看各基金的业绩回报、业绩排名、业绩差别,等等。这样的比较能在一定程度上说明问题,但浮动管理费的核心问题没点出来。

我们觉得,看这些基金的业绩表现,应该与基金经理管理的其他基金进行对比,看持有人拿到手的最终回报。

浮动管理费基金是怎么玩的?

2019年12月18日,6只浮动管理费率基金相继亮相。华安基金、华泰柏瑞、国泰基金、富国基金、中欧基金、兴证全球基金,这6家基金公司拿下批文。

与公募市场上普通权益基金相比,这6只新基金在收费模式上进行了创新,不再是收取固定的管理费率、托管费率,而是采用了“低固定管理费+业绩报酬”的模式。

根据6只基金的基金合同,都是先收取0.8%的固定管理费。

若单个基金份额持有人的单笔份额在其持有期间的年化收益率超过业绩报酬计提基准(8%)时,按照超过业绩报酬计提基准部分的20%提取业绩报酬。

这样一来,能够在基金业绩不佳的年份,在一定程度上降低基金投资者在基金业绩不佳时的投资成本。更重要的是,基金管理人和持有人的利益捆绑,能够有效激励基金管理人。

如果不考虑对基金管理人的激励,这件事其实对投资者就没那么公平,为什么这么说呢:

基金业绩不好时,投资者拿到的好处是管理费率从1.5%降到了0.8%;基金业绩很好时,管理人要抽到近20%的业绩报酬。

站在基金管理人的角度,为了20%的业绩报酬会不会拼命做好业绩?基金持有人会不会因为基金管理人更用心投资,最后拿到更高的回报?

这,才是我们应该关注和研究的问题。

浮动管理费是否有效激励了管理人?

那么问题来了,我们该怎么看这种新模式的计费方式是否对管理人形成了有效的激励?

最直接的方法,就是看同一位基金经理管理的同类型基金,采用浮动管理费的基金和其他基金是否会有比较大的业绩差别。如果差别较大,就说明问题了。

首先,我们把这6只浮动费率基金在成立以来的业绩摆出来。成立近一年的时间,6只基金的平均回报率为54.82%,已经远远超出8%的业绩报酬计提基准。

再来单只基金看看,这样的浮动费率的设定是否会对基金经理形成正向激励作用:

饶晓鹏,除了管理华安汇智精选混合外,还管理着另外4只主动权益基金,其中有3只基金管理时间满1年,在近一年的平均回报率为72.52%,反而比这只基金的业绩要略好一些。

考虑到新基金有建仓期的问题,我们不妨对比这些基金在近9个月的业绩回报。

结果显示,在近9个月内,华安汇智精选混合的回报率为78.2%,其他基金的回报率为84.50%。

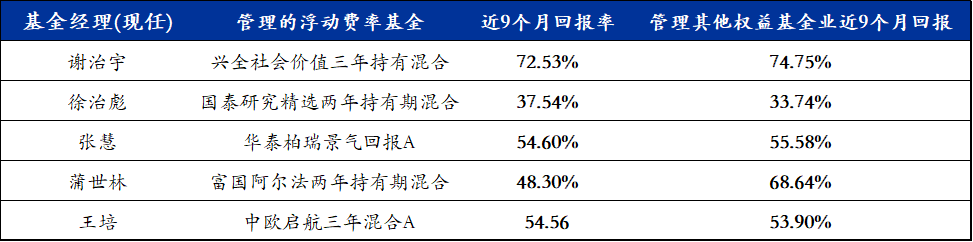

其他5位及基金经理的情况就不一一列举了,全部统一放在表格中:

通过这些业绩对比可以发现,同一位基金经理管理的浮动管理费率基金和其他基金在业绩上没有明显的差别,浮动管理费率基金的业绩甚至还略差一些。

这表明,即便是把基金持有人和管理人的利益绑定在一起,也很难形成基金经理在这只基金上的正向激励。

浮动管理费率基金未来的市场

浮动管理费率的收费模式会推广到更多基金上吗?我觉得不太现实,至少在这几十年是不现实的。

A股市场还没有美股市场那么成熟,在不断成长的过程中,其实有很多阿尔法收益,这导致了主动权益基金的收益率要远远跑赢大盘,要达到8%的年化收益率并不难。

现在这6只基金的收费模式也有待探究,比如设定的8%的业绩报酬计提基准。

过去20多年,公募行业主动权益基金的平均年化回报率绝对超过17%了,行外人也能简单地看出来,设置个20%左右的业绩报酬计提基准似乎更合适一些。

比如上文中我们提到的明星基金经理谢治宇,其代表性基金兴全合润分级混合在过去7年的年化回报率为29.08%,超额收益十分明显。

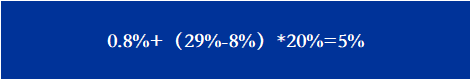

如果这只基金采用了浮动管理费率,这只基金的持有人需要提交的管理费为:

5%的管理费率,远远超出普通权益基金1.5%的固定费率,这对于普通投资者而言十分不友好,想必这样的结果也不是监管层愿意看到的。

降费率才是公募基金行业的大势所趋,浮动管理费率的基金,似乎只能在下跌行情中才能给投资者让利,在绝大多数行情中甚至会吃绩优基金的“回扣”,这可不太行。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。