来源:中庚基金

中国公募基金行业自1998年萌芽破土至今,栉风沐雨,已然走过20余年。越来越多的投资者加入“买基”的行列,公募基金规模也随之壮大,基金业协会公布,截至10月底,我国公募基金整体规模已达到18.31亿元。虽然行业规模在快速上升,但投资者的投资意识未能得到有效的提升,不少投资者依旧热衷于短线投机。

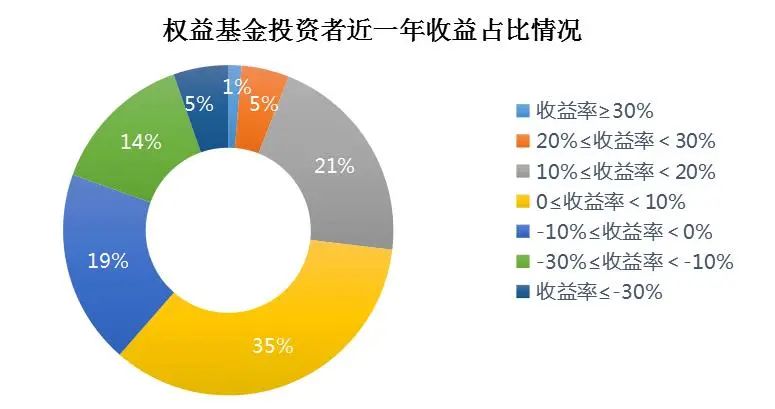

据基金业协会此前统计,有47.9%的基金个人投资者平均持有时间少于1年,其中少于6个月的占比16%,在6个月到1年之间的占比31.9%。且根据中国基金报、蚂蚁财富等联合发布的《权益类基金个人投资者调研白皮书》显示,有近38%的受访者表示最近一年的基金投资处于亏损状态。投资者似乎陷入了一个怪圈:拿不住、频繁申赎、追涨杀跌,进而造成亏损。

数据来源:中国证券投资基金业协会,2018年度基金个人投资者投资情况调查问卷分析报告。

数据来源:《权益类基金个人投资者调研白皮书》

那么,对于普通投资者而言,应该如何投资权益类基金呢?

选择一项好的投资策略

巴菲特曾说:“价值投资需要长期坚持,如果你不愿意持有一只股票10年,那么你连10分钟都不要持有。”

所言不虚,在巴菲特常买的股票中,有的一买就是数十年,这里面有他小时候当报童就开始送的《华盛顿邮报》,有他常年如一日所青睐的饮料品牌可口可乐,有他刮胡子时用的吉列剃须刀……

选股尚且如此,选择好的基金和好的投资策略亦如此。在市场的起伏激荡中,可以长期坚守的策略难能可贵,但很幸运,我们找到了。它就是——低估值策略。

作为价值投资的代表,中庚基金一直坚守低估值投资策略,有别于一些“热点”板块,低估值价值投资策略筛选出的标的,其预期回报都来自企业自身能够创造的现金流和盈利。收益来源“脚踏实地”,根源于企业的真正成长。在此基础上,筛选出足够便宜的标的,一句话概括就是 “买好的+买得好”。

并且,低估值策略具备以下四个优势:

安全边际高——任何环境下低估值始终保持优势

能守更善进攻——追求风险低、成长性高的个股

注重风险管理——强调长期基本面和估值的匹配

历经牛熊验证——长期得到验证,应对市场多变环境

因此,低估值价值投资策略天然具备“低风险”和“低估值”双向把关,在投资的长河中历久弥新,堪称“精品”策略。

长期坚持去做

芒格曾说过:“去发现什么东西是有效的,然后坚持去做”。众所周知,巴菲特和芒格是一生的挚友,在投资界,芒格又被称为巴菲特的“右手”。是芒格告诉巴菲特,做投资不要只会捡便宜货,要学会辨别什么是好生意,并且长期持有,最好是永远都不需要卖出。

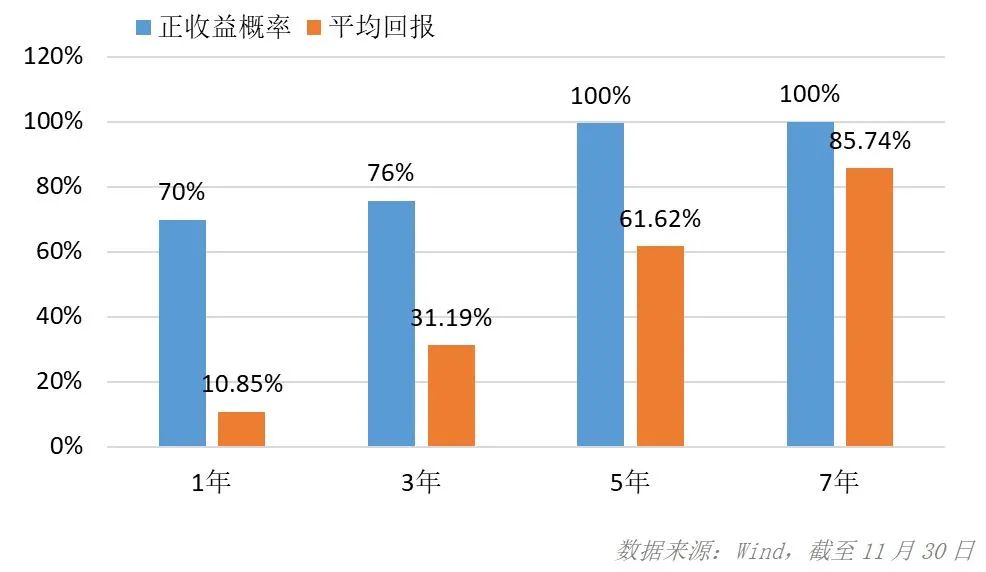

拉长时间周期来看,权益基金的投资收益是不错的。对基民而言,基金持有时间越长,正收益概率越高,获得的平均回报也更好。

我们以Wind偏股混合型基金指数为例,统计自2010年1月1日以来,任意时点买入偏股混合型基金指数,持有1年、3年、5年、7年正收益概率分别为70%、76%、100%、100%;随着持有时间越来长,平均回报也越来丰厚。

因此,没有人能预测市场,想要突破“拿不住、频繁申赎、追涨杀跌”这些怪圈其实很简单,只需选择一个看好的策略、知行合一的基金,买入并长期持有。

对于那些“扛得住”的投资者,

长期投资不会让您失望!

风险提示:市场有风险,基金投资需谨慎。本资料不构成任何形式的保证、承诺或者对投资者及本基金管理人权利和义务的约束性法律文件。投资者购买基金时需仔细阅读基金的《基金合同》和《招募说明书》等法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。