来源:长盛基金微财富

“现在市场风格切换了么?”已成为近期A股的热门话题之一。

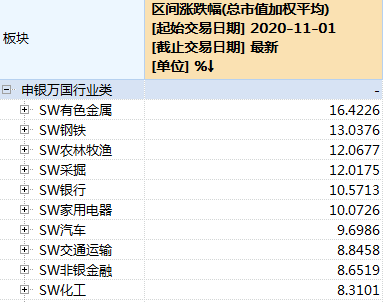

的确,最近市场震荡轮动得很快,前期表现迅猛的医药、消费、科技出现回调,而以金融、地产为代表的板块则迎来估值修复。据Wind数据显示,自11月初至12月3日,有色金属、钢铁、农林牧渔、采掘等涨幅均超12%。

数据来源:Wind,2020.11.1—2020.12.3

面对翻脸比翻书还快的行情,不少粉丝后台咨询手里的基金该怎么办?是继续坚守前期的热门主题,还是转战周期主题?今天小盛给大家拨开迷雾。

为何会有风格周期?

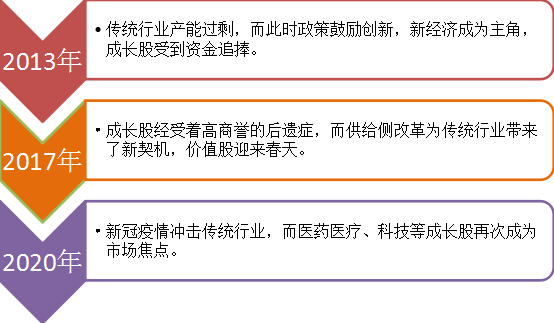

所谓市场风格,指某类个股的表现明显强于另一类个股,一般分为价值股和成长股。从A股历史看,价值股和成长股较少能够同步,往往表现为你方唱罢我登场,于是产生了风格切换的现象和风格周期的说法。

事实上,A股市场风水轮流转的背后,跟经济周期、政策、技术等紧密相关,多种因素驱动下造成了企业盈利波动。赚钱效应驱使下,资金追逐强势风格,从而造成风格分化。

根据经济学研究,经济分为繁荣、衰退、萧条、复苏四个周期,复苏周期中,一些受惠于经济回暖的行业通常会表现不错,这就是顺周期行业,如银行、房地产、建材和基础设施等。反之就是逆周期,如白酒医药等。

那么,此轮顺周期“真香”背后的逻辑是什么呢?其一,如今我国疫情控制情况良好,经济正处于复苏期,受惠于经济复苏的顺周期板块受到内资外资的青睐;其二,年底资金偏向保守,医药科技等处于历史高位,顺周期的低估值此时成为保守资金首选。

如何应对风格切换?

作为普通投资者,如何应对市场风格切换呢?顺周期这么抢眼,要跟上吗?此前的医药科技还要不要继续持有呢?小盛建议大家先弄明白以下两点,后市配置的思路可能更清晰。

1

做好投资组合,分散风险

精准踏中市场节奏是非常困难的,投资也并不是必须在“0和1”之间二选一,all in单一行业板块对普通投资者来说风险太大,咱们可以做投资组合。

小盛前边说过了,风水轮流转才是A股常态,不要单一投放在该板块,最好做到保持冷静、合理配置资产,这样无论市场轮动到哪个板块,都能及时抓住机会,不至于踏空。具体搭配比例,可以根据实际情况进行调整,市场行情偏向哪种风格,可以适当增配。

虽然当前顺周期板块正在“风口”上,但医药、消费、科技板块作为我国经济转型之后的重要黄金赛道,仍然不可忽视。

2

选择信任的基金经理并长期持有

市场短期充满了变化和干扰,只有选择理念正确、并长期坚守的基金经理才能走得更稳、更远。因此,基民在选择产品时,不妨看其背后的基金经理是否做到了以下两点:

➣基金经理的投资理念和方法论是否长期有效

➣基金经理有没有长期恪守原则的宝贵品质

选择优秀基金经理管理的产品,无论牛熊如何切换,长期来看都能给持有人带来良好回报。

实际上,有很多基金经理,在这方面确实做的不错。小盛家的周思聪、郭堃就是其中两位。

“研”值女神周思聪

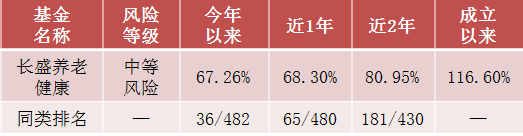

周思聪从业经验丰富,经历过超12年的研究历程,在中国居民消费黄金十年和中国医药大发展的时代淬炼成长,对于基本面研究功底扎实,针对消费、医药等行业更有着深刻的见解,多次挖掘出极具成长性的个股,代表基金为长盛养老健康。

基本面投资铭匠郭堃

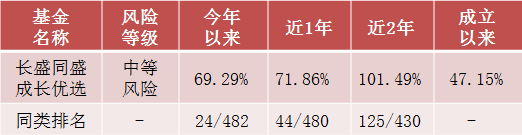

郭堃从业十年来深耕大制造等成长领域,注重考察个股基本面;擅长左侧布局,且倾向于自下而上寻找具有长期成长持续性的公司,相信研究创造价值,以“精研个股、持续跟踪、长期投资”的全方位超深度研究而著称。由其执掌的长盛同盛成长优选的半年报和三季报可知,郭堃在年中已精准重仓布局了天赐材料、隆基股份等牛股。

两位大咖在各自领域都积累了丰富的经验,管理的产品业绩突出。如果医药、顺周期主题都不想错过的话,小盛给大家准备了两位基金经理执掌的产品,可以组合搭配呦!

掘金养老健康产业万亿市场

长盛养老健康(000648)

数据来源:银河证券,截至2020.12.4。我国基金运作时间较短,不能反映股市发展的所有阶段。

聚焦经济转型 主抓政策热点

长盛同盛成长优选(160813)

数据来源:银河证券,截至2020.12.4。我国基金运作时间较短,不能反映股市发展的所有阶段。

最后给大家几个小Tips:

Tips

适当组合配置资产

逢低加仓降低成本

投资最好长期坚持

长盛养老健康产业2015、2016、2017、2018、2019、2020Q1、2020Q2、2020Q3业绩分别为31.78%、-14.76%、13.74%、-17.51%、12.22%、6.95%、35.74%、14.47%,同期业绩比较基准收益率分别为8.83%、-4.24%、10.65%、-9.62%、19.92%、-3.64%、6.21%、4.89%。数据来源:长盛养老健康产业定期报告,统计日期2015年1月1日至2020年9月30日,业绩比较基准:沪深300指数收益率×50%+中证综合债指数收益率×50%。

长盛同盛成长优选2014、2015、2016、2017、2018、2019、2020Q1、2020Q2、2020Q3业绩分别为15.11%、0.94%、-27.60%、7.32%、-22.25%、23.23%、3.25%、15.36%、25.37%,同期业绩比较基准分别为19.26%、8.83%、-4.24%、10.65%、-9.62%、19.92%、-3.64%、6.21%、4.89%。数据来源:长盛同盛成长优选定期报告,统计日期:2014 年 11 月 5 日至2020年9月30日,业绩比较基准:沪深300指数收益率*50%+中证综合债指数收益率*50%。

风险提示:本资料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,本基金的过往业绩并不预示其未来表现。基金管理人提醒投资者应认真阅读《基金合同》、《招募说明书》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。