上周市场概况

11月份美国增加245,000个非农就业职位,低于预期的460,000

本周市场展望

欧洲央行有望在本周扩大紧急买债计划

市场变动

股票:环球股市受惠于乐观的疫苗消息,以及新的美国财政协议有进展迹象

债券:长期美国国库券遭抛售,因美国财政刺激方案渐见进展

商品:油价略升,OPEC+生产国同意逐步恢复市场供应

市场走势

市场走势及主要变动

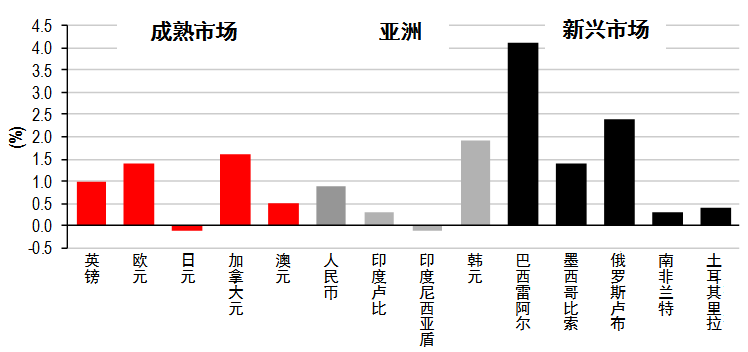

货币(兑美元)

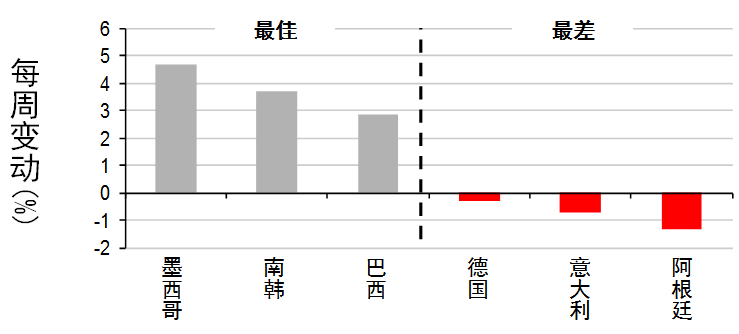

股票

债券(十年期息率)

上周市场概况

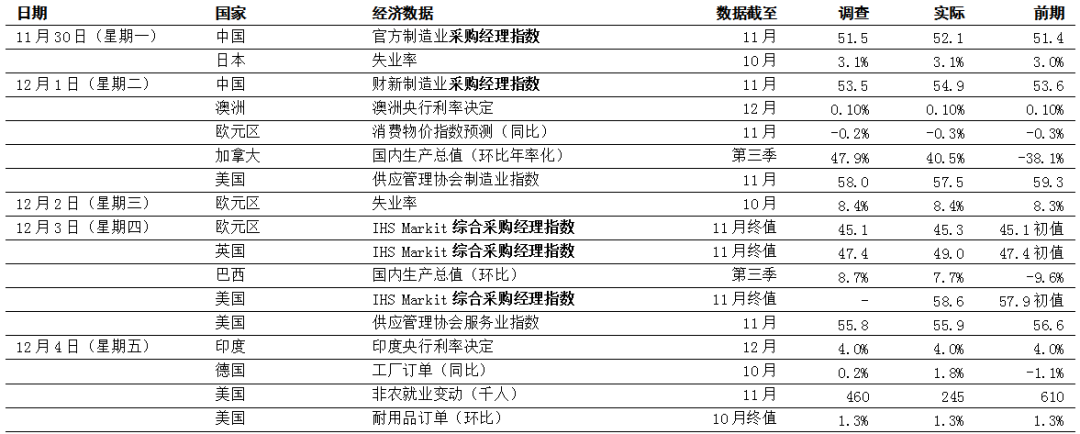

/ 宏观经济数据及市场事件 /

◆

11月份美国增加245,000个非农就业职位,低于预期的460,000

◆

欧元区在11月持续通缩

美国11月份增加245,000个非农就业职位,低于预期的460,000。加上劳动力参与率下降,失业率为6.7%,表现符合预期。

11月份美国供应管理协会制造业指数由59.3降至57.5,低于市场预期的58.0。整体指数显示制造业扩张步伐放缓,但有迹象显示需求强劲,库存分项指数跌至10年新低36.3。然而,美国的Covid-19个案不断增加和居家令短期内可能为行业环境带来更多挑战,包括劳动力可能短缺。11月份供应管理协会服务业指数跌0.7点至55.9,略高于预期的55.8。受收紧社交限制影响,月内新订单和商业活动回落,但仍保持稳定水平。

最新公布的美国联邦储备局(联储局)经济褐皮书显示,自10月中以来整体增长为「温和至适度」,但12个地区之中有4个受Covid 19感染增加影响,录得「轻微或零增长」。期内就业增长缓慢,但在疫情忧虑及学校停课下,部分企业指在挽留员工方面遇到困难。据报整体前景向好,但许多人士认为疫情恶化,以及失业救济和房客驱赶禁令即将到期,将令短期乐观情绪受压。

欧元区11月份消费物价指数通胀的估计保持在-0.3%(同比),低于预期的升0.1个百分点至-0.2%。欧洲央行的决策官员预期,由于能源价格偏低,加上德国削减销售税令物价受压,通胀在今年余下时间将保持在负数区间。核心通胀(撇除能源价格和其他波动性项目)也保持在历史低位0.2%(同比)。需求疲弱导致区内通胀异常乏力,可能支持欧洲央行本周进一步采取刺激措施。

如预期所料,10月份欧元区失业率略升0.1个百分点至8.4%。然而,过去数月的失业数据有重大修订,目前显示失业率在7月份达到8.7%的高位。

德国的国内外市场商品需求大幅改善,10月份工厂订单急增2.9%(环比),带动需求水平升1.8%(同比),远高于预期的0.2%(同比)。

如预期所料,由于印度的通胀居高不下,加上经济有复苏迹象,印度央行今年第三次把政策回购利率维持在4.0%。自疫情爆发及其后在3月份实施封锁以来,印度央行已把政策利率下调115个基点,自2019年起宽松幅度累计达250个基点。

本周市场展望

/ 宏观经济数据及市场事件 /

◆

欧洲央行有望在本周扩大紧急买债计划

◆

预期德国工业生产和信心将会回升

美洲

尽管月内数字稍为上升,但预期11月份美国消费物价指数通胀将回落至1.1%(同比)。整体而言,疫情发展令消费需求受压,通胀仍然疲软。

预期12月份密歇根大学消费情绪指数将进一步降至76.0。详细数据将透露收紧COVID-19相关社交限制及财政支持持续不确定的影响。

预期巴西地理统计局通胀率 IPCA将在11月升至4.2%(同比),略高于政策官员2020年的目标(同比4.0%)。预期巴西央行货币政策委员会本周后期将把SELIC政策利率维持在2.0%的历史低位。官员密切注视近期通胀压力增强,但认为目前趋势属暂时性。

欧洲

预期欧洲央行将把其疫情紧急购买计划(PEPP)扩大约4,500亿欧元,并将根据PEPP进行的购买延长至2021年12月。市场亦期望增加提供予银行的低成本贷款。

德国方面,预期10月份工业生产将增加1.6%(环比),因汽车生产在8月份减少后反弹。

预期12月份德国ZEW经济增长预期调查将升7点至46.0。金融专家担心德国实施局部封锁可能减慢经济复苏,但此忧虑可能在推出疫苗后,2021年经济将大幅反弹所抵销。

亚洲

中国的新出口订单(采购经理指数的分项指数)增加,11月份出口增长(美元)可能加快至12.0%(同比)。进口增长也可能升至7.0%(同比),反映国内需求有改善和商品价格上涨。整体而言,预期贸易余额将收窄至540亿美元。此外,受食品价格下跌影响,11月份整体消费物价指数通胀可能进一步降至0.0%。随着服务业消费回复正常,非食品和核心通胀可能回升。

预期10月份印度工业生产增长将企稳0.2%(同比)。近期的高频指标好坏参半,采购经理指数、电力需求和汽车生产表现向好,但基础设施的产出增长在10月份放缓。

市场变动

股票:环球股市受惠于乐观的疫苗消息,以及新美国财政协议有进展迹象

美股上周普遍走高,新的财政援助方案渐见进展,且市场憧憬新冠病毒疫苗发展良好。两党组成的议员小组提出价值9,080亿美元的刺激计划,而联储局主席鲍威尔在参议院作证时,也要求增加财政开支。然而,参议院多数党领袖麦康奈尔未有支持计划,称他希望通过「针对性」的纾困法案。整体而言,标普500指数上周升1.7%。加拿大S&P/TSX综合指数升0.7%。

欧洲股市上周缺乏明确方向,投资者关注即将结束的欧盟与英国贸易谈判,欧盟首席谈判代表巴尼耶称双方仍存在分歧。道琼斯欧洲50指数上周升0.3%,德国(跌0.3%)和法国(升0.2%)基准指数则表现疲弱。富时100指数上周表现领先(升2.9%),矿业股上扬。

亚洲股市上周普遍上行,投资者关注COVID-19疫苗消息及美国刺激措施的发展,同时评估区内整体经济数据强劲,以及全球和本地COVID-19个案持续增加。韩国股市表现领先,中国股市则表现强劲。印度股市上扬,受惠于7月至9月国内生产总值数据胜预期,且印度央行保持政策利率不变,当局维持宽松政策立场以支持复苏。

债券:长期美国国库券遭抛售,因美国财政刺激方案渐见进展

长期美国国库券上周遭抛售(息率上升),跌幅集中在周二,因有迹象显示财政刺激方案的谈判有一定进展,而联储局主席鲍威尔在参议院作证时要求增加财政开支。十年期国库券息率上周升13个基点至0.97%,三十年期息率则升16个基点至1.73%。

欧洲政府债券上周微跌(息率上升),股市风险胃纳依然强劲。基准的德国十年期政府债券息率升4个基点至-0.55%。英国十年期政府债券表现欠佳(息率升7个基点至0.35%),因英国监管机构批准推出有效的COVID-19疫苗。

商品:油价略升,OPEC+生产国同意逐步恢复市场供应

油价上周延续升势,升幅主要来自OPEC+(油组及其盟友)生产国同意在1月份每日向市场增加500,000桶供应(远低于最初同意的每日200万桶)。整体而言,1月份欧洲油价上涨1.5%至49.0美元。金价受美元弱势推动,升 2.9%。

本文件作为汇丰晋信基金管理有限公司(本公司)旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件由汇丰环球投资管理(香港)有限公司提供,其著作权归汇丰环球投资管理(香港)有限公司所有,任何机构或个人未经汇丰环球投资管理(香港)有限公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。