来源:华宝财富魔方

分析师:李真 执业证书编号:S0890513110002

分析师:杨思奇 执业证书编号:S0890519060003

报告摘要

光伏产业链长期成长空间广阔:光伏产业即太阳能发电产业,光伏产业链上、中、下游,上游为原料(多晶硅料)、硅片生产及设备提供商,中游主要为电池、光伏组件、晶硅组件生产商和设备提供商,下游涵盖逆变器、支架、光缆生产商和光伏电站建设和运营商等。在全球气候变暖的大背景下,可再生能源替代传统能源是大势所趋,我国作为全球光伏产能大国,将在这一进程中持续受益。

光伏产业指数简介:中证光伏产业指数(简称:光伏产业,代码:931151.CSI)将主营业务涉及光伏产业链上、中、下游的上市公司股票作为待选样本,选取不超过50家最具代表性公司作为样本股,反映光伏产业公司的整体表现。

光伏产业指数投资价值分析:光伏产业指数持股高度集中,成分股汇聚光伏产业链上中下游代表性龙头企业,是布局光伏产业的有效投资工具,后续伴随光伏平价上网的推进,光伏行业有望迎来新的发现机遇,这也将为光伏指数继续上涨提供空间。从历史表现来看,光伏产业指数的波动高于新能源产业指数,交易属性更强,且指数在上涨行情中的收益领先新能源主题指数,能较好的把握新能源领域的投资机遇。近3年、5年、7年、10年光伏产业指数收益在申万一级行业指数中的排名始终保持在前30%,具有长期配置价值。

光伏ETF将于12月1日正式开启网上现金发售,募集规模上限为20亿元人民币:(1)光伏ETF采用完全复制法跟踪中证光伏产业指数,相比主动管理型主题基金不存在行业漂移风险,工具属性更强。(2)ETF实物申赎机制使得产品投资高度透明,且有利于减小跟踪误差。(3)光伏ETF 上市后投资者可以在一二级市场之间进行“T+0”套利操作,玩法多样。(4)华泰柏瑞当前ETF管理规模位居公募第5,自2006年首次发行ETF以来零失误运作旗下ETF产品至今,具有丰富的ETF管理经验,将为光伏ETF成立后的平稳运作保驾护航。

风险提示:本报告根据历史公开数据分析,可能出现市场环境变化风险,报告分析不代表基金未来业绩,也不做投资推介之用。

报告正文

1. 光伏产业链:长期成长空间广阔

光伏产业即太阳能发电产业,光伏产业链上、中、下游(如下图所示),上游为原料(多晶硅料)、硅片生产及设备提供商,中游主要为电池、光伏组件、晶硅组件生产商和设备提供商,下游涵盖逆变器、支架、光缆生产商和光伏电站建设和运营商等。

太阳能替代传统化石能源的大趋势下,光伏产业长期发展空间广阔。相比传统化石能源,太阳能发电具有能源充足(取之不尽、用之不竭)、安全、低碳环保等优势,是新能源的主力代表。在全球气候变暖的背景下,开发低碳环保的新能源是大势所趋,大力发展太阳能发电产业对调整能源结构、促进生态文明建设具有重要意义。2019年全球光伏装机量为114.9GW,累计装机达到了627GW。据国际能源署(IEA)预测,到 2030 年全球光伏累计装机量有望达到 1721GW,到 2050 年将进一步增加至 4670GW,光伏行业发展潜力巨大。

我国光伏产业链各环节市场占有率多年位居全球首位,已经成为世界上重要的光伏产能输出大国。根据CPIA数据,2019年我国多晶硅产能、硅片产能、电池片产能和光伏组件产能分别占全球产能的69%、94%、77%和69%。

我国已将光伏产业列为国家战略性新兴产业之一,多次出台相关行业政策。2017年国家发展改革委、财政部、科学技术部、工业和信息化部、国家能源局联合发布《关于促进储能技术与产业发展的指导意见》,明确了储能产业的战略定位,并制定了“十三五”和“十四五”期间的发展目标,2018年9月国家能源局发布《关于加快推进风电、光伏发电平价上网有关工作的通知》,2020年4月国家能源局发布《关于做好可再生能源发展“十四五”规划编制工作有关的事项的通知》,提出2030年非化石能源消费占比20%的战略目标。根据中国光伏行业协会最新发布的《中国光伏产业发展线路图(2019年版)》,2019年全年我国光伏发电量约为2242.6亿千瓦时,约占全国全年总发电量的3.1%,后续伴随可再生能源对传统化石能源的持续替代和光伏平价上网的实现,这一占比还有很大提升空间。

2. 光伏指数投资价值分析

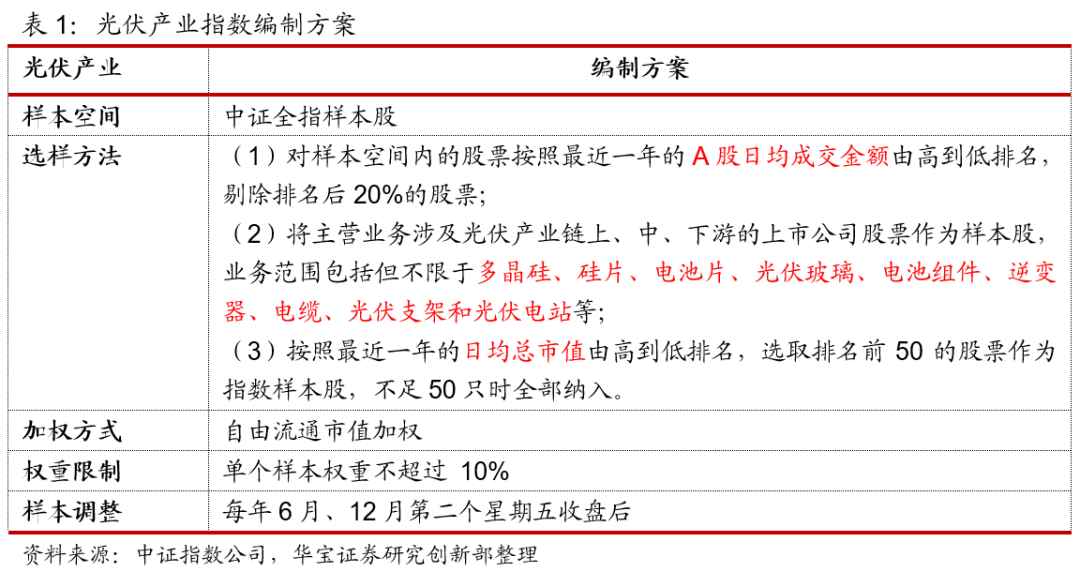

中证光伏产业指数(简称:光伏产业,代码:931151.CSI)将主营业务涉及光伏产业链上、中、下游的上市公司股票作为待选样本,选取不超过50家最具代表性公司作为样本股,反映光伏产业公司的整体表现,具体编制方案如下表所示:

2.1. 指数特征:持股高度集中,汇聚光伏上中下游代表性龙头

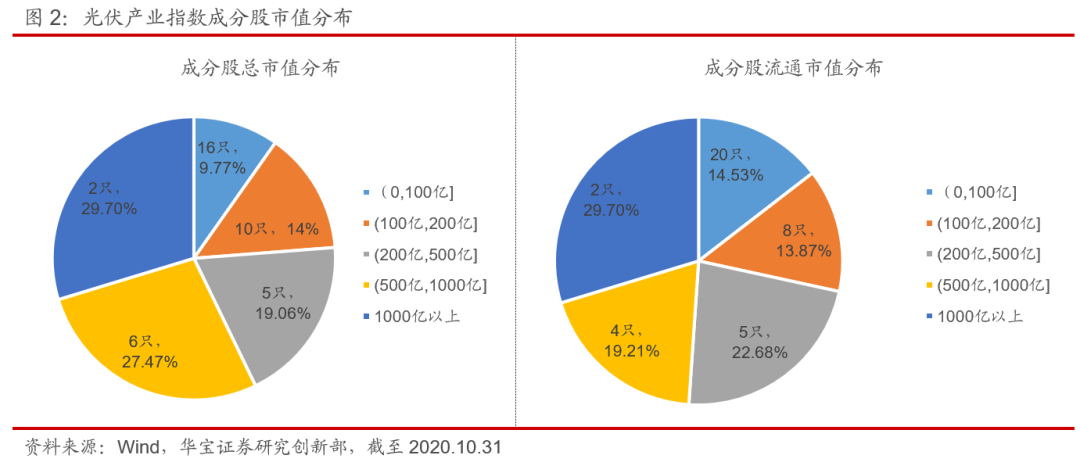

截至2020年10月底,光伏产业指数成分股共计39只,合计A股总市值11787.59亿元,流通市值10360.51亿元,自由流通市值6441.90亿元。

从成分股的流通市值和总市值分布来看,光伏产业指数中仅有2只成分股的市值在千亿级别,分别是隆基股份(15.87%)和通威股份(13.84%),其余成分股市值均在千亿以下,指数整体更偏中小盘风格。

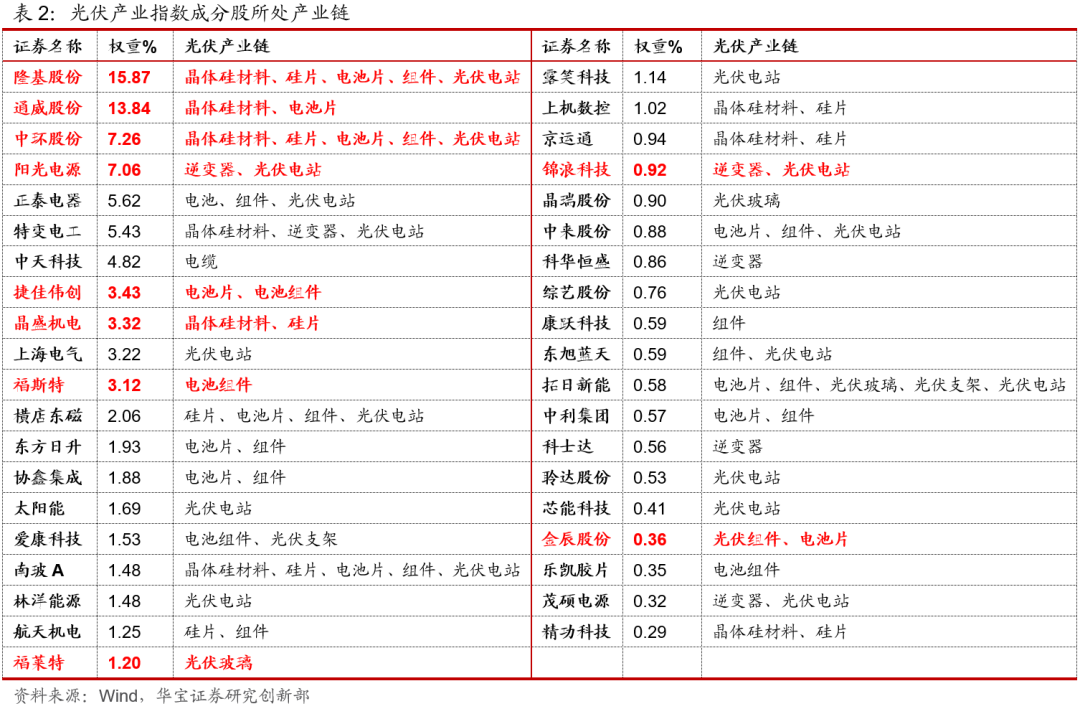

具体来看,光伏产业指数39只成分股所处产业链如下表所示,其中,隆基股份(15.87%)、中环股份(7.26%)和通威股份(13.84%)分别为全球单晶硅片龙头企业、全球电池片龙头企业,阳光电源(7.06%)为逆变器龙头企业,捷佳伟创(3.43%)、晶盛机电(3.32%)分别是电池片生产设备供应商龙头和硅片生产设备供应商龙头,福斯特(3.12%)和福莱特(1.20%)分别为电池组件细分领域EVA胶膜、光伏玻璃龙头,金辰股份(0.36%)则是代表性光伏组件生产商。

截至2020年10月底,光伏产业指数前十大重仓股合计权重69.84%,指数持股高度集中,重仓股对于光伏产业上游晶体硅材料、中游硅片、电池片、组件和下游逆变器、光伏电站均有覆盖。

隆基股份:全球最大单晶硅片生产制造商

隆基股份专注于单晶硅棒、硅片的研发、生产和销售,经过十多年的发展,目前已成为*全球最大的太阳能单晶硅光伏产品制造商。产业覆盖隆基单晶硅、隆基乐叶光伏、隆基新能源、隆基清洁能源光伏全产业链。2020年上半年公司单晶硅片业务营业收入110.18亿元,同比增长33.74%,占公司营业总收入的54.70%,毛利润38.34亿元,同比增长45.34%,占公司全部毛利润的65.12%,单晶硅片业务上半年毛利率34.80%。

通威股份:全球最大电池片生产企业,垂直一体化光伏企业

通威股份主营农业和新能源两大业务,其中在光伏新能源方面,公司以高纯晶硅、太阳能电池等产品的研发、生产、销售为主,同时致力于“渔光一体”终端电站的投资建设及运维,已成为从上游高纯晶硅生产、中游高效太阳能电池片生产、到终端光伏电站建设的垂直一体化光伏企业,拥有自主知识产权的完整光伏新能源产业链条。

中环股份:单晶硅龙头,G12单晶硅片技术带来业务增长空间

中环股份主营业务围绕硅材料展开,专注单晶硅的研发和生产,以单晶硅为起点和基础,定位战略新兴产业,朝着纵深化、延展化方向发展。纵向在半导体制造和新能源制造领域延伸,形成半导体板块,包括半导体材料、半导体器件、半导体封装;新能源板块,包括太阳能硅片、太阳能电池片、太阳能组件。横向在强关联的其他领域扩展,围绕“绿色低碳、可持续发展”,形成光伏发电板块,包括地面集中式光伏电站、分布式光伏电站;金融及其他板块,包括融资租赁、新材料技术等。2019年中环股份推出的G12单晶硅片平台技术提供了一个光伏发电成本可持续下降的平台,后续G12大硅片在行业的应用和普及将为中环股份带来业务增长空间,目前公司也在加强叠瓦组件项目建设,G12叠瓦组件将为公司提供新的竞争力。

阳光电源:光伏逆变器龙头企业,致力于提供全球一流光伏电站解决方案

阳光电源是一家专注于太阳能、风能等可再生能源电源产品研发、生产、销售和服务的国家重点高新技术企业。公司是中国目前较大的光伏逆变器制造商、国内领先的风能变流器企业,拥有完全自主知识产权。主要产品有光伏逆变器、风能变流器、储能系统、电动车电机控制器,并致力于提供全球一流的光伏电站解决方案。公司先后承担多项国家重大科技计划项目,主持起草了多项国家标准,并取得了多项重要成果和专利。2020年上半年公司电站系统集成业务收入36.26亿元,占其主营业务比例52.24%,光伏逆变器等设备收入26.69亿元,占其主营业务比例38.45%。

正泰电器:低压电器市场龙头,2016年资产注入光伏发电业务

正泰电器是低压电器市场的龙头企业,主要从事配电电器、终端电器、控制电器、电源电器、电子电器五大类低压电器产品的研发、生产和销售。公司历经由小及大的发展,建立了经验丰富的管理、研发、生产及营销团队,使“CHNT”、“正泰”成为了中国著名的低压电器品牌。2016年,公司经过重大资产重组注入光伏发电业务及资产,主营业务将由现有的低压电器及相关产品的研发、生产和销售扩展至光伏电站的开发、建设、运营、EPC工程总包及太阳能电池组件的制造及销售业务。2020年上半年正泰电器主营业务收入中太阳能分部业务收入63.43亿元,占比43.42%。

特变电工:布局光伏产业上、下游业务

特变电工公司主营业务包括输变电业务、新能源业务及能源业务。公司输变电业务主要包括变压器、电线电缆及其他输变电产品的研发、生产和销售,输变电国际成套系统集成业务等;新能源业务主要包括多晶硅、逆变器的生产与销售,为光伏、风能电站提供设计、建设、调试及运维服务等全面的解决方案及风能、光伏电站的运营;能源业务主要包括煤炭的开采与销售、电力及热力的生产和供应等。

中天科技:电缆业务龙头

中天科技是国内光电缆品种最齐全的专业企业、国家级重点高新技术企业,主营光纤通信和电力传输。公司在国内率先建成海底光缆完整生产线,拥有海底光缆制造的核心技术,公司旗下子公司中天科技海缆有限公司是我国第一家拥有完全自主知识产权的海底光缆厂商。公司控股子公司中天科技光纤有限公司是一家专业从事光纤生产的高科技制造商,处于国内同行前列并进入世界前十名,已成为中国移动、中国网通、中国电信省公司等集中采购主流供应商。公司控股子公司上海中天铝线有限公司主要生产新型耐热铝合金导线,性能质量优良,得到市场青睐。在射频电缆领域,公司与日立电线联合南京邮电大学共同出资设立的中天日立射频电缆有限公司,打造出了具有独特竞争优势的射频电缆产品。

捷佳伟创:细分电池设备供应商龙头

捷佳伟创一家高速发展的光伏设备及绿色能源产业专用设备制造商,产品涵盖原生多晶硅料生产设备、硅片加工设备、晶体硅电池生产设备等;公司系国内领先的晶体硅太阳能电池生产设备制造商,主营PECVD设备、扩散炉、制绒设备、刻蚀设备、清洗设备、自动化配套设备等太阳能电池片生产工艺流程中的主要设备的研发、制造和销售。

晶盛机电:硅片生产设备供应商龙头

晶盛机电是一家以“发展绿色智能高科技制造产业”为使命的高端半导体装备和LED衬底材料制造的高新技术企业。公司主营产品为全自动单晶生长炉、多晶硅铸锭炉、区熔硅单晶炉、单晶硅滚圆机、单晶硅截断机、全自动硅片抛光机、双面研磨机、单晶硅棒切磨复合加工一体机、多晶硅块研磨一体机、叠片机、蓝宝石晶锭、蓝宝石晶片、LED灯具自动化生产线等。

2.2. 2020年以来光伏产业指数各项盈利指标持续改善

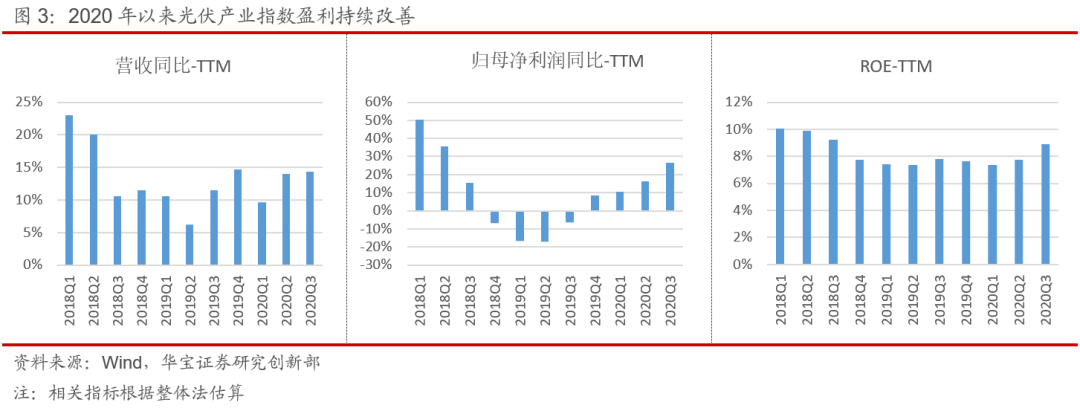

根据光伏产业指数当前成分股名单测算其历史盈利数据,可以看到:营业收入方面2020年一季度受疫情影响光伏产业指数营收同比增速虽然下滑,但仍然为正,二季度伴随复工复产的持续推荐,光伏产业指数营收同比(TTM)迅速回升至13.96%,三季度指数营收同比(TTM)进一步上升至14.29%;净利润方面,2019年三季度开始,光伏产业指数归母净利润(TTM)开始触底回升,至2019年四季度净利润(TTM)同比增速转正,且2020年前三季度增速不断提升,至2020年三季度光伏指数归母净利润(TTM)同比增速回升至26.32%;从净资产收益率指标来看,2018年以来光伏指数ROE始终保持在6%以上,2020年以来光伏产业指数ROE不断抬升,截至2020年9月底,其ROE-TTM为8.88%。

2.3. 历史表现:高波动,上涨阶段走势领先,长期跑赢多数申万行业指数

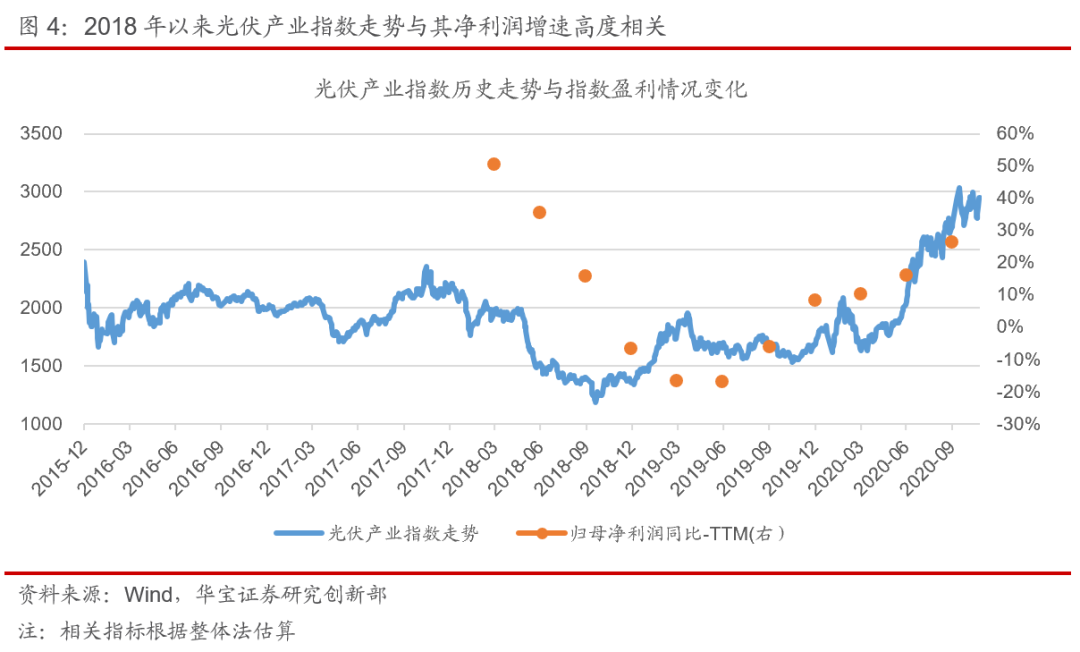

对比光伏产业指数走势与其净利润增速变动可以发现,2018年以来光伏产业指数的涨跌与其涨跌高度相关,2019三季度以来光伏产业指数归母净利润增速(TTM)指标不断改善,同期指数也开始触底回升,进入上行通道。根据分析师一致预测数据,2020年光伏产业指数一致预期净利润(中位数)的同比增速为35.94%,2021年光伏产业指数一致预期净利润(中位数)的同比增速为27.08%,长期来看光伏产业指数成分股盈利的持续正增长将为指数提供上行动力。

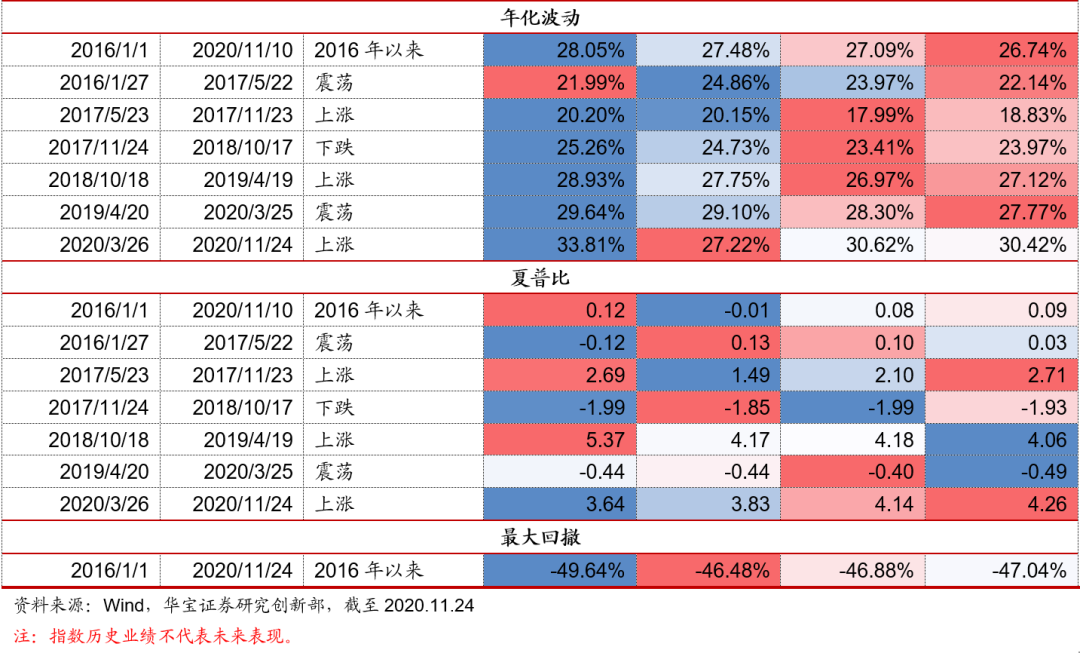

由于光伏产业属于细分新能源概念,故我们将光伏产业指数与新能源主题指数的历史走势进行对比。可以看到,2016年以来光伏产业指数涨跌与新能源主题指数高度同步,但光伏产业指数的收益水平和夏普比更优。分行情来看,光伏产业指数在各阶段均表现出更高的波动性,交易属性更强,且2016年以来光伏产业指数在上涨阶段表现优于同期的新能源主题指数,在震荡和下跌行情中走势相对落后。

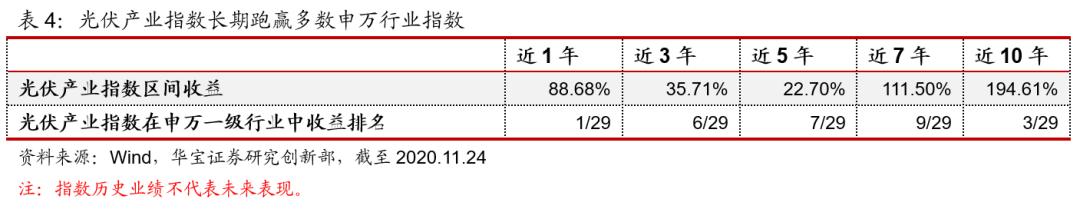

长期来看,光伏产业指数区间收益在申万一级行业中均排名前30%。对比申万一级行业指数的历史涨跌可以看到光伏产业指数近1年、近3年、近5年、近7年、近10年收益率均处于前30%,长期能够跑赢市场多数行业指数。

如前所述,2020年4月国家能源局发布《关于做好可再生能源发展“十四五”规划编制工作有关的事项的通知》,提出了2030年非化石能源消费占比20%的战略目标,在这一进程中光伏产业有巨大发展空间。光伏产业指数汇聚光伏产业链上中下游代表性龙头企业,是布局光伏产业的有效投资工具,后续伴随光伏平价上网的推进,光伏行业有望迎来新的发现机遇,这也将为光伏指数继续上涨提供空间。从历史表现来看,光伏产业指数的波动高于新能源产业指数,交易属性更强,且指数在上涨行情中的收益领先新能源主题指数,能较好的把握新能源领域的投资机遇。

3. 光伏ETF将于12月1日正式发售

华泰柏瑞中证光伏产业ETF(场内简称:光伏ETF)采用完全复制法跟踪中证光伏产业指数,基金管理费为0.5%/年,托管费为0.1%/年。

光伏ETF将于2020年12月1日进行网上现金发售,网上现金认购单一账户每笔认购份额需为1,000份或其整数倍,最高不得超过99,999,000份。光伏ETF暂不开通网下现金认购、网下股票认购,基金现金认购募集规模上限为20亿元人民币(不包括募集期利息和认购费用)。在募集期末日募集截止时间后累计有效现金认购申请份额总额超过20亿份(折合为金额20亿元人民币),基金管理人将采取“现金认购全程比例确认”的方式实现规模的有效控制:

全程现金认购申请确认比例=20亿份/全程现金认购有效认购申请份额总额

投资者现金认购申请确认份额=投资者提交的有效现金认购申请份额×全程现金认购申请确认比例

指数投资产品工具属性较强。光伏ETF采用完全复制法跟踪中证光伏产业指数,根据基金合同,基金投资于标的指数成份股、备选成份股的比例不低于基金资产净值的90%,相比主动管理型主题基金不存在行业漂移风险,产品的工具属性更强。

ETF实物申赎高度透明,有利于减小跟踪误差。光伏ETF产品架构采用ETF形式,基金公司和交易所在每个交易日开市前均会公布ETF的申赎清单,投资者可以按照申赎清单公布的一篮子股票进行基金的申购和赎回,整个投资过程高度透明,且实物申赎机制有利于减少申购环节基金经理二级市场买卖成分股带来的冲击成本,更能保障基金的跟踪误差。

上市后T+0玩法多样。光伏ETF成立后将在上交所上市交易,在上市后投资者可以进行一二级市场之间的T+0,即买入ETF当日即可赎回,申购ETF当日即可卖出,资金使用效率相对较高;另外,对于当日赎回光伏ETF所得证券当日即可卖出,当日买入的股票当日即可用于申购光伏ETF,投资者可以实现“买入ETF-赎回股票-卖出股票-买入ETF”和“申购ETF-卖出ETF-买入股票-申购ETF”的日内T+0折溢价套利交易。

4. 华泰柏瑞权益ETF管理规模排名第5,2006年以来零失误运作旗下ETF产品

华泰柏瑞是国内首只跨市场ETF供应商,旗舰产品华泰柏瑞沪深300ETF成立于2012年5月,首募规模高达329.68亿元,目前存续规模417.73亿元,是当前公募市场规模最大的沪深300ETF产品,成立以来该产品在2015-2019年获得6项中国证券报金牛基金奖、2015-2019年持续获得上海证券报“三年期指数型金基金奖”。自2006年发行首只ETF产品(华泰柏瑞红利ETF)以来,华泰柏瑞在ETF产品的管理和运作上从无失误。2020年公司继续发行公募市场首批跟踪科创板50指数的ETF,截至2020.11.24,华泰柏瑞旗下共8只ETF产品,总管理规模为554.05亿元(不含联接基金),ETF管理规模在基金公司中排名第5,产品类别涵盖宽基(沪深300、中证500、中小盘、科创板50)、MSCI概念、红利主题、smartbeta(红利低波)、科技主题,光伏ETF将是华泰柏瑞旗下第9只ETF产品。

风险提示:本报告根据历史公开数据分析,可能出现市场环境变化风险,报告分析不代表基金未来业绩,也不做投资推介之用。

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。