作为市场中影响力日趋深远的机构投资者,公募基金的投资行为备受关注。近日,基金三季报新鲜出炉。那么,公募基金3季度交出了怎样的一份答卷?其中,又藏着哪些投资线索?

收益:结构性市场下“炒股不如买基金”深化演绎

三季度市场整体呈现震荡的态势,风格上,价值优于成长。上证综指、沪深300、创业板指、中证500分别上涨7.83%、10.17%、5.60%、5.59%。

而主动权益基金的平均收益为10.42%,高于前面所有风格指数,处于前25%分位的基金,最小收益达到14.99%,超额收益显著!

个股而言,市场分化进一步加剧。超过36.67%的个股取得负收益,14.90%的个股跌幅超过10%。相较之下,基金所体现的投资胜率更大,仅有5.47%的基金收益为负值,不到0.2%的基金收益低于-10%。

分化的市场进一步凸显基金的投资优势。基金内部而言,3季度收益排名前35的基金里,军工主题类的基金占据8只,表现亮眼。新能源占据3只,紧随其后,其他行业主题较为分散。

资料来源:wind,统计时间区间为2020-07-01—2020-09-30

注:主动权益基金统计口径:普通股票型+灵活配置型+偏股混合型,基金样本成立日期截至2020-06-30

规模:头部效应显著,市场已经开始遴选管理人

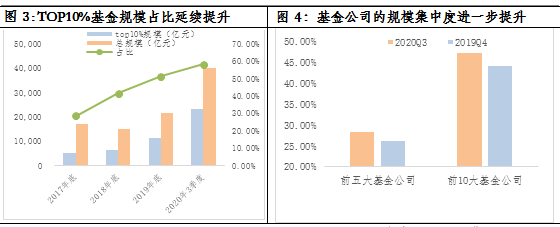

规模而言,截至9月30日,主动权益基金个数达到2931只,规模为40040亿元,相较于2季度的30394亿元增加9646亿元。

结构上,处于TOP10%的基金规模达到23287亿元,规模占比达到58.16%,较2019年底的51.34%进一步提升,基金的头部效应进一步显现。

从管理人角度来看,前五大基金公司规模占比为28.14%,前十大基金公司占比为47.25%。

相较于2019年底分别继续提升1.98、3.15个百分点,基金公司的规模集中度也进一步提升。基金规模向头部迁徙的过程显现出市场已经开始遴选资产管理人。

数据来源:wind,截至2020-09-30

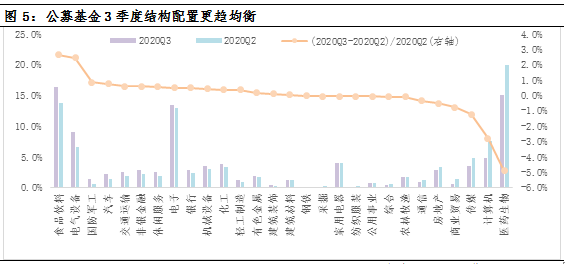

持仓:核心资产仍是重仓,但结构进一步均衡

从公募基金十大重仓股的持仓结构来看,相较于今年一、二季度的极致化配置,3季度显得更为均衡一些。存量上,医药生物、食品饮料、电子依旧是公募基金当前存量规模上的“三巨头”,持股市值占比合计为45.0%。

另外,从A股3季报盈利来看,三大板块的业绩均验证了较高的景气度。但增量变化上,医药在3季度的减仓幅度最大。

此外,减仓幅度较大的还有计算机、传媒、商业贸易等。而加仓方向上,食品饮料、电气设备以及国防军工加仓幅度较大,此外还加仓了一些汽车、交通运输、银行、非银金融、机械设备、化工等。

整体而言,三季度,公募基金在配置上向中游制造、金融等有一定迁移,整体配置更趋均衡。

数据来源:wind,截至2020-09-30

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。