13年前的2007年10月16日,上证指数盘中创下6124点的历史高点,推动当年的牛市气氛达到了顶峰。然而,之后爆发了全球金融危机,股票市场大幅下挫,接踵而至的是一轮罕见的熊市。

13年过去了,股票市场起起伏伏,期间有低迷、有高涨,经历了题材股的行情、又经历了价值股的行情……而今上证指数徘徊在3300点上下,热点股票换了一茬又一茬,我们再来回顾一下股民和基民的不同遭遇,唏嘘不已:同样是在13年前买在6124点,一直持有至今,股民和基民的命运竟然差别这么大!

股民、基民投资命运迥异

这13年间A股市场个股表现分化,涌现了一批优质个股,也有一批股票长期低迷,给股民带来了伤害。Wind统计显示,以上证指数创下历史最高点的前一天收盘价起算(即2007年10月15日),截至2020年10月13日,期间一直存续的合计1443只股票中,约有48%的股票价格涨幅为正,也就是说股民随机买入任何一只股票并持有至今,只有不到五成的概率获得正收益。当然,这其中不乏一些牛股,有329只个股股价翻倍,更有204只个股涨幅超过200%。

从整体投资概率而言,随机买入的话,股民有52%的概率买到下跌的股票,即使持有13年都未能回本。在这1443只股票中,有492只个股13年间跌幅超过30%,占比达34%;其中,有310只个股13年间跌幅超过50%,占比也有21%。

如果股民不幸买到这些股票,那么非常遗憾,这13年深陷其中。

与此形成鲜明对比的是,同样是在上证指数创下历史最高点的那一天买入权益类基金(以wind分类方法,包含股票型基金、偏股混合型基金、平衡混合型基金、灵活配置混合型基金),截至2020年10月13日,基民有超过九成的概率获得正收益。13年间,权益类基金中,至今有83只基金成功实现净值翻倍,有26只基金净值涨幅超过200%,净值涨幅超过300%的基金有5只。

可见,投资者投资权益类基金,获得正收益的概率相当高(超过九成的概率),获胜概率远远超过自己直接买卖股票。

如果从平均回报来看,从上证指数创下6124点那一天买入持有至今,买入股票和买入权益类基金的平均回报差别很小,均在80%左右。但是股票中跌幅最大的个股跌幅高达95.52%,令投资者几乎亏光本金。而权益类基金中跌幅最大的为31.58%。

这表明在获得相同的平均回报情况下,股民所承受的波动要比基民高出许多。权益类基金通过分散投资、均衡配置,以较低的波动获得了较好的回报。

权益类基金长期业绩可观

“炒股不如买基金”为越来越多投资者所认知,近几年,绩优权益类基金受到投资者追捧,成为许多投资者青睐的投资选择。

从较长的时间周期来看,主动权益类基金的业绩表现相当不错。根据银河证券基金研究中心2020年10月4日发布的《中国不同类型公募基金长期业绩评价报告》,2005年10月1日——2020年9月30日的十五年间,普通偏股型基金业绩指数收益率783.12%,年化收益率为15.62%。如果从2010年10月1日——2020年9月30日的十年间,普通偏股型基金业绩指数收益率128.81%,年化收益率8.62%;偏股型基金(股票上下限60%-95%)业绩指数收益率174.39%,年化收益率10.61%;灵活配置型基金(股票上下限30%-80%)业绩指数收益率168.31%,年化收益率10.36%。

中国基金业协会数据显示,截至2018年底,最近15年来公募基金收益良好,股票型基金年化收益率平均为14.1%,债券型基金年化收益率平均为6.9%,显著高于市场无风险收益率水平。(数据来源:《中国证券投资基金业协会2019年上半年工作总结和下半年工作计划》)

梳理这13年来优秀的基金资料不难发现,很多绩优基金背后都有实力卓越的投研团队和优秀的基金经理。少数基金是由一位基金经理一直管理至今,大部分优秀的基金则由多名基金经理先后接棒任职,依靠投研团队及个人实力跑出了良好的长期业绩。

纵然长期绩优的基金产品不在少数,也并非所有买入的基民都能长期分享到这些长跑健将的成绩。频繁换手、持有期短是基民实际回报远低于基金收益的核心原因。

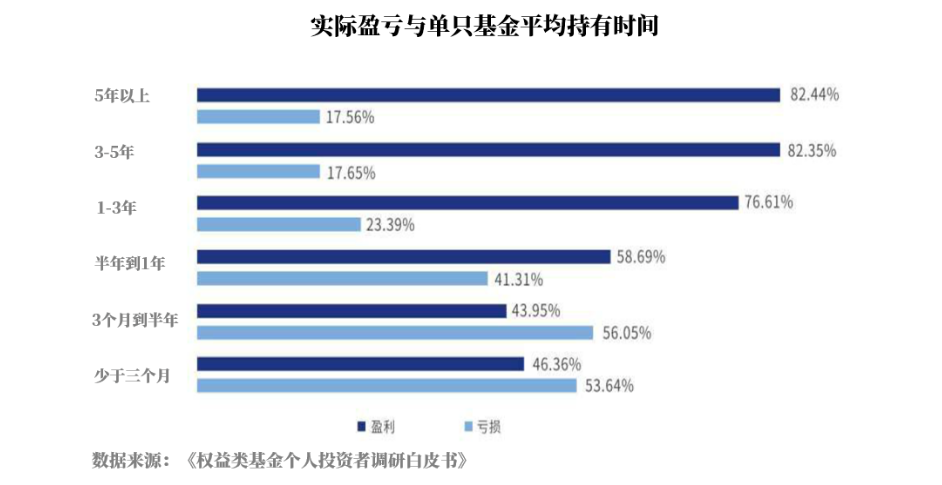

根据蚂蚁财富、景顺长城等机构2020年1月联合发布的《权益类基金个人投资者调研白皮书》显示,基民的实际盈亏与单只基金平均持有时间是呈现正相关的。

这份报告显示,持有基金5年以上,盈利的概率超过80%,而持有基金半年以内,盈利的概率低于50%。所以,持有单只基金时间太短,是基民亏损的原因。基民的亏损承受能力低、收益预期较低、过于频繁地关注基金业绩表现,均会对基民的持基时间造成负面影响,而这可能源自他们在投前、投中、投后等环节遇到的各种障碍和困扰。

实际上,投资基金其实很简单,投资者只要选到了一只长期业绩不错的基金,长期持有,赚钱的概率非常大,所获得收益也会相当可观。

东方小红认为,投资者“拿不住”是导致其收益不高的主要原因,希望这一现象能随着投资者投资理念的成熟而逐渐改观,优秀的权益类基金值得基民长期持有。

本文所刊载内容仅供参考,不应赖以作为预测、研究、宣传材料或投资建议。本文所采用的第三方数据、信息、资料等内容来自本公众号认为可靠的来源,但本公众号并不保证和承诺这些数据、信息、资料等内容的原创性、真实性、准确性、时效性和完整性,亦不会为其承担任何责任。市场有风险,投资需谨慎。读者不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。本公众号所刊载内容可能包含某些前瞻性陈述,前瞻性陈述具有一定不确定性。本公众号声明,无论是否出现最新信息、未来事件或其它情况,本公众号均无义务对任何前瞻性陈述进行更新或修改。

扫二维码 3分钟开户 紧抓股市暴涨行情!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。