蚂蚁集团旗下的相互宝业务因无法满足合规性要求,有可能被上市后的蚂蚁集团剥离,此外,相互宝作为一项互助计划,分摊金额的不断上涨也引来用户的诸多质疑,如何在短时间内消除风险、合规经营对相互宝是极大的考验。

近日,蚂蚁集团IPO的消息引起了大家的注意,但旗下业务繁多庞杂势必有所取舍,其中“相互宝”就在“危险”的名单之列。9月22日,蚂蚁集团在IPO注册稿“重大事项提示”部分新增内容表示,考虑到相互宝并非受适用法律法规监管的、规范的保险产品,其运营主体也并非保险业持牌机构,为了确保相互宝业务平稳运作,切实保护中小股东的合法权益,公司将采取积极措施严格防范风险,并和控股股东一起依据承诺承担相应的风险兜底责任。如因各种原因相互宝无法满足合规性要求,不适合蚂蚁集团作为上市公司继续经营,则蚂蚁集团将剥离相互宝业务。

这对相互宝来说真不算个好消息。据了解,相互宝是2018年10月16日在支付宝App上线的一项大病互助计划,在符合条件的成员加入后,如遭遇重大疾病可申请获得30万元或者10万元的互助金,费用由所有成员分摊,共担大病风险。

分摊金额不断涨 互助计划受质疑

在相互宝的首页显示已经有超过1亿人加入,9月第二期公示显示,目前待帮助成员有3083人,预计分摊金额4.9亿,按照一亿人来算,每个人要分摊4.9元。

有些用户表示,“相互宝”分摊人数也在增加,为何分摊金额却越来越多?目前,“相互宝”有超过1.07亿用户,单期分摊金额约在4元左右,每月分摊金在8元左右。对此,相互宝也做过解释,在相互宝平台上写着:每期分摊金额=(互助金+管理费)/分摊成员数。每位成员为单个患病成员分摊金额不超过0.1元,加入人数越多,患病人数随之增加,但分摊人数也在增长。

回看往期分摊数据,2019年1月2期需要帮助人数只有2人,而分摊人数有2330.75万人;到了6月1期,需要帮助人数达到了100人,对应的分摊人数为6913.87万人;三个月之后的9月2期,需要帮助人数已增至1581人,而分摊人数增长却并没这么快,为8930.82万人。如此看来,需要帮助人数的增长频率远远高于分摊人数的增长,需要帮助人数呈翻倍增长,今年9月同比去年9月的增幅才降至到100%以内,而同期分摊人数的增幅还不到12%。

与此同时,相互宝还要收取8%的管理费,客服表示该项管理费用于产生相关运营成本和支出,包括分摊金额收支、案件调查审核等。从管理费的收取可以看出,需要救助的人越多,其相互宝获取的管理费越多。

来源:黑猫投诉

在这种情况下,黑猫平台上显示还频有用户投诉相互宝私自扣费,并有些声称在不知情的情况被加入了相互宝。

获取用户信息存争议 违规运营遇监管

相互宝属于互助计划,目前能发展1亿人,多半是支付宝品牌和流量的功劳,相互宝借着这股东风,却被曝出存在私自窃取用户隐私信息的现象。

据网友投诉,在相互宝中点击“为家人保障”时,相关身份信息自动被弹出,当事人拨打客服给出的解释是用户曾经授权过支付宝平台从“飞猪”获取信息,并且是永久性地授权平台获取“飞猪”的信息,授权只是弹窗形式,没有对应的授权协议。对这一点,发现网向支付宝方面求证,相关负责人表示,这种情况是不可能的,所有的信息是不会跨平台的,而且所有数据信息的获取都需要用户授权知晓。

大数据时代,信息越来越公开化,由此大家对信息安全的保护也越来越敏感。2019年12月30日发布的《App违法违规收集使用个人信息行为认定方法》明确规定“未公开收集使用规则”、“未明示收集使用个人信息的目的、方式和范围”、“未经用户同意,向第三方应用提供个人信息”是明确规定禁止的行为。

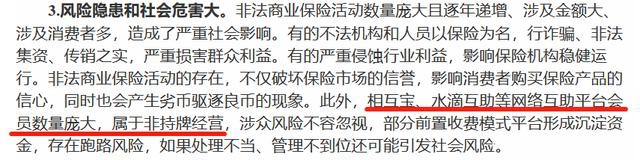

而近日,银保监会发布的一则《非法商业保险活动分析及对策建议研究》也与相互宝有关,文中表示“有的网络互助平台会员数量庞大,属于非持牌经营,涉众风险不容忽视,部分前置收费模式平台形成沉淀资金,存在跑路风险,如果处理不当、管理不到位还可能引发社会风险。”这令用户更加对相互宝的信赖程度产生怀疑,而蚂蚁集团或也是对该份文件的回应,表示如果相互宝无法满足合规性要求,将剥离相关业务。

来源:银保监会

值得注意的是,这份文件在此前媒体报道中,曾点名相互宝属于非持牌经营,而记者在银保监会官网查阅这份文件时,该部分内容如上图所示。

来源:网络

无论如何,此次银保监会打非局对非法商业保险活动的指正,意味着网络互助市场要面临更多的监管和规范。如果此类互助平台纳入严格的监管范围内,对用户而言也是多了一份保障。

(发现网研究员 杨璐)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。