原标题:摩根士丹利:准备好迎接未来五周异常艰难的交易环境吧!

等待是最艰难的部分!而未来五周,投资者或许便需要准备好迎接异常艰难的交易环境。

摩根士丹利首席美国股票策略师Michael Wilson周日撰文表示,过去一个月,美股市场出现了几大关键风险,导致本轮新牛市出现了首次有意义的调整。标普500指数较近期高点下跌了10%以上,纳斯达克100指数更是下跌了14%。

Wilson原以为这种回调在8月份就会到来,但事实是,随着10年期和30年期实际收益率创下历史新低,以及散户投机变得猖獗,美国股市经历了一波暴涨。然而,尽管此次回调姗姗来迟,但其背后的原因,仍与Wilson在8月时所预测的一致:

首先,美国正面临财政悬崖。随着国会陷入选举年的政治漩涡,CARES 2在11月3日前获得通过的可能性已经大幅下降。根据公共政策战略家Michael Zezas的预测,这一概率只有33%。

其次是即将到来的第二波疫情。到目前为止,欧洲已经受到了第二波疫情的冲击。大部分人预测,在这个秋冬季,公共卫生事件很可能在美国和世界其他地方再次爆发。在确切了解情况之前,进一步的封锁仍然是一个真正的风险,尤其是考虑到封锁可能会决定美国大选的走向。

第三,长期实际利率似乎已经触底,因为利率市场接受了美联储关于收益率曲线控制的说法。

最后,美国大选带来了各种不确定性,这不仅在于谁将胜出,其有效性和结果何时公布也难有定论。至少可以这么说,2020年已是不寻常的一年,而这次选举更是雪上加霜。

Wilson指出,简而言之,美国金融市场的不确定性从未像现在这样高。

实际波动率和隐含波动率反映了这些担忧,在过去的一个月里,两者都大幅上升。在大选期间,市场对风险的预期高于正常水平,但与2016年的情况完全不同。考虑到选举过程和结果的不确定性,这似乎不太正常。因此,Wilson预计未来4-5周波动性将保持在高位,交易环境可能会变得非常艰难。

尽管市场存在这种看似一致的观点,但大摩客户的总风险敞口和净风险敞口仍明显较高。当波动率和贝塔系数被调整后,它们处于历史高点。如果波动性保持在高位,市场趋势仍不明朗,这些风险敞口很可能在下个月下降。这意味着,在本轮调整结束之前,股市将会走低。

Wilson将标普500指数和纳斯达克100指数的200日移动平均线作为值得参考的水平,切入位分别较目前价位低约6%和14%。

从短期来看,Wilson认为上述提到的风险中,有三个可能会在今年年底或之后不久得到积极解决——由于两党都希望增加支出,即使在大选前可能无法达成协议,最终也可能会出台更多的财政刺激措施,更大的市场压力可能有助于尽早完成这一任务。与此同时,疫苗和第二波自然群体免疫方面的进展将变得更加清晰,大选也会得出明确的结果。等待的过程才是最艰难的。

在Wilson看来,最近的调整是不可避免的,因为所有的牛市都是一路盘整的,尤其是在最初的上涨如此强劲的情况下。这种调整的时机很难把握,这一次也没有什么不同。既然股市已经开始下跌,投资者需要开始考虑在这次下跌中买入什么。

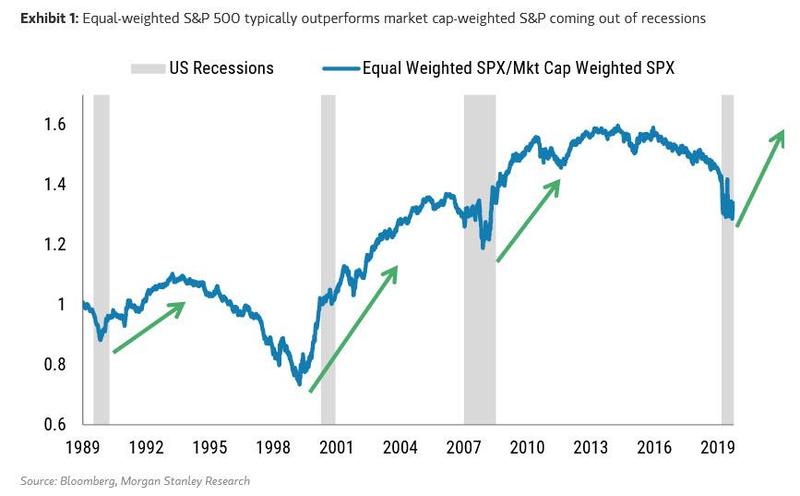

Wilson指出,“如果你同意我的观点,即这些近期障碍将在年底前清除,这意味着复苏将在2021年继续。在我看来,这意味着受益于复苏概念的股票应该是最为值得关注的领域,尤其是在实际利率已经触底的情况下,这包括消费周期/服务、材料、工业和金融。届时最佳的观察方式或许是看看等权重标普500指数相对市值加权指数的表现。在经济走出衰退时,这种做法通常效果很好,我认为没有理由这次情况会不一样。”

扫二维码 3分钟开户 稳抓股市回调良机!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。