01

基金合同看什么

正如我们曾介绍的,进行指数基金投资前,指数编制方案和基金合同是不可错过的最初步骤。在“冗繁”的基金条款中,我们应该关注什么?

(1)投资目标,业绩比较基准和跟踪误差限制是最为重要的条款,反映了基金整体运作的风险收益特征;

(2)投资范围和比例,对于指数基金而言该条款内容一定程度反映了基金管理人主动操作的意愿。一般来说,仓位限制越宽,投资范围越广,基金管理人日常管理进行主动操作的空间可可能性越大;

(3)投资策略,了解基金运作管理最为基础性和权威性材料;

(4)一方面,对于期望获取持续稳定现金流的客户,应关注基金的分红政策;另一方面,对于较频繁分红的基金,投资者应注意是获取现金还是股息在投资。

(5)基金费率,当然是费率越低越开心。

信息来源:申万菱信基金

02

指数基金评估指标

指数基金的投资目标是实现对标的指数的紧密跟踪。因此,跟踪水平如何是指数基金业绩表现最重要的评判标准。常用的指标有:

(1)跟踪偏离度:区间基金收益率和指数收益率之前的差异:

其中R表示收益率;

(2)跟踪误差:日跟踪偏离度的标准差,即指数基金与标的指数间收益偏差的波动情况:

跟踪误差是衡量指数基金风险的最重要指标,通常认为年化跟踪误差在2%以上意味着差异比较显著。

此外,虽然指数基金常被称为“被动投资”,但是对于投资回报确定性高的交易机会,如转债套利,打新等,指数基金经理也会积极参与,以期为投资者带来超额回报。但需要指出的是,提高超额收益往往意味着扩大跟踪误差。鉴于此,信息比率也是指数基金重要衡量指标之一。

(3)信息比率:

衡量指数基金相对于标的指数风险调整后超额收益率。

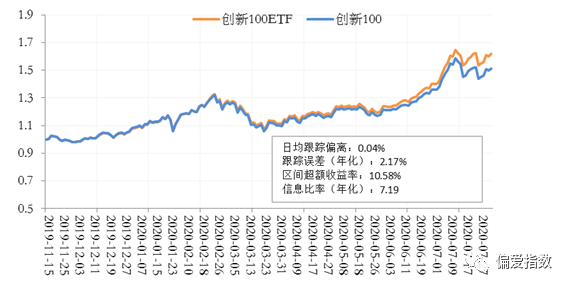

我们以515200为例。为剔除建仓的特殊影响,我们统计基金上市以来的运作表现。

虽然基金日均跟踪偏离度控制在0.04%较好水平位,但是年化跟踪误差超过2%,对于ETF而言跟踪风险较大。但另一方面,区间基金相对标的指数超额收益10.58%,年化后信息比高达7.19。

为进一步分析原因,我们观察发现上述长期基金对于标的指数的跟踪十分紧密,偏离主要发生在今年,特别是6月份以后,这与打新收益率变化情况相符。查看新股中签公告可推测,打新是期间基金跟踪误差较大的主要原因之一。

图 创新100ETF(515200)上市以来跟踪表现

数据来源:Wind,申万菱信基金;数据日期:2019年11月15日至2020年7月31日

注:创新100ETF于2019年10与25日成立,成立以来基金投资回报率62.20%,区间业绩基准上涨55.61%。

数据来源:Wind,CSI,申万菱信基金;数据截止日:2020年6月30日

03

ETF评估指标

ETF可交易属性使得,除上述一般指数基金业绩评估指标外,还应关注其流动性指标。

本文仅列出ETF流动性的常规评判指标,后续ETF相关课程中将做深入介绍。具体包括:(1)成交金额;(2)换手率;(3)折溢价率;(4)是否有做市商安排。前三个指标可以评估ETF当前二级市场流动性活跃与否,而做市商安排则决定了ETF潜在流动性水平。

04

指数增强 VS 指数基金 VS ETF,谁选?

1、指数增强 VS 指数基金

指数增强,顾名思义,基金的核心仍是“指数化投资”,但同时还要战胜标的指数。指数增强基金的选择,除关注其超额收益外,更应该关注的是基金获取超额收益的持续性和稳定性。毕竟,未来获取的超额收益才是真正属于我们的投资回报。

对于跟踪同一标的指数,具有稳定、持续、且较高(扣费后)超额收益的指数增强基金,必然是优选!!!

但需要指出的是,标的指数选择范围较小。现有指数增强基金多跟踪宽基指数,且沪深300和中证500为主流。对于其他市值板块、行业的相关基金产品欠缺。

2、指数基金 VS ETF

ETF是指数基金的最高实现形式,是不是指数基金再无投资价值?首先,牛市行情下或是交易频繁时,ETF是首选。但对于长期、交易不频繁的投资者而言,两者差异未必显著。而某种程度上,交易属性欠缺有利于投资者避免过度交易,“防剁手”。

市场有风险,投资需谨慎。上述数据仅是对市场表现的统计以及相关市场观点,不作为任何投资建议,不代表对未来市场表现和相关板块基金产品未来投资收益的保证。观点和预测仅代表当时观点,今后可能发生改变。基金管理人不保证基金一定盈利,也不保证最低收益。

扫二维码 3分钟开户 稳抓股市回调良机!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。