来源:壹财信

来源:壹财信

作者:白羽

早在2019年12月6日,证监会官网上就更新披露了周六福珠宝股份有限公司(下称"周六福")的招股说明书,但时至今日,周六福谋求深交所中小板上市的IPO进程始终停滞。而保荐机构广发证券又刚刚在2020年7月10日遭到证监会重罚,周六福的IPO之路又将前路漫长。

《壹财信》通过研究发现,周六福仍存在不少问题:销售费用率超同行,精心筛选的供应商仍被查出不合格,招股书还遗漏了报告期内注销分公司的情况;另外,与大供应商共同投资小贷公司失败、销售数据"打架"等问题或将为周六福的上市之路再添坎坷。

销售费用率高企

质量管控能力遭打脸

周六福是集珠宝首饰研发设计、生产加工、连锁销售、品牌运营为一体的时尚珠宝集团。招股书中称其门店数量、业绩规模实现了快速发展,至2019年6月30日周六福已拥有加盟店3,050家、自营店20家,营销网络遍布全国。

但与此同时周六福的销售费用也连年增长。据招股书,2016年至2019年1-6月(下称"报告期")周六福分别实现营业收入53,152.23万元、96,204.52万元、167,917.70万元、98,521.79万元,同期销售费用分别为8,153.02万元、13,784.28万元、17,009.41万元、11,537.79万元。

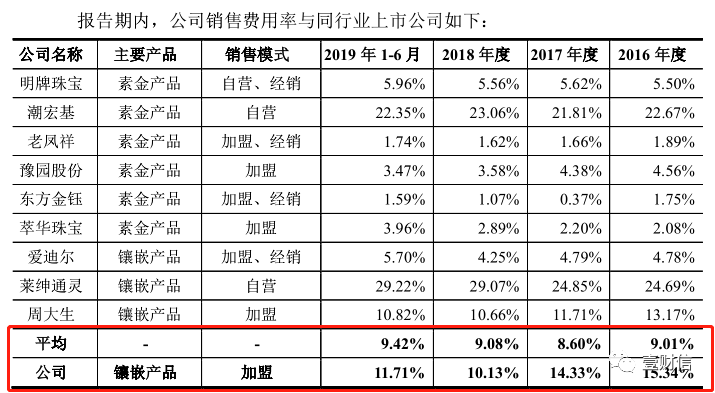

报告期内,周六福的销售费用率均高于可比同行业上市公司均值。

(截图来自招股书)

(截图来自招股书)对此,招股书称,自营模式需要在全国和自营店周边区域拓展市场,并且承担自营店销售业务的费用,因而销售费用较高,反之加盟模式的销售费用率相对较低。但是周六福自身是以加盟模式为主,加盟店超过3000家,自营店仅20家,销售费用却依旧居高不下。

而即使在同一销售模式下,周六福的销售费用率也高于同行。招股书列举的同行中只有豫园股份、萃华珠宝、周大生三家企业与周六福同为加盟模式,这三家同行报告期内的销售费用率均值分别为6.60%、6.10%、5.71%、6.08%;同期周六福的销售费用率则分别为15.34%、14.33%、10.13%、11.71%,差距更为明显。

周六福依赖加盟模式的情况此前受到了不少关注,报告期内加盟模式收入占主营业务收入始终超八成,而加盟商质量参差不齐的问题也饱受诟病。对此,周六福在招股书中披露,其通过"入网模式"优选行业内优质的原材料供应商直接向加盟商供货,以从供货源头上进行管控,确保产品不存在质量及知识产权方面的风险。

但《壹财信》发现,有两家通过了周六福质检成功入网的加盟商供应商却依旧出现在质检部门公布的不合格名单中,周六福的产品质量管控直接遭"打脸"。

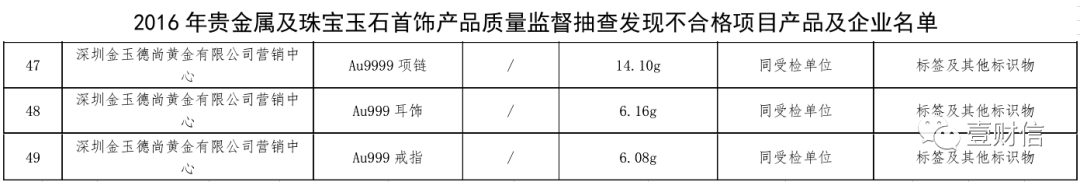

不合格的两家供应商分别是深圳金玉德尚黄金有限公司(下称"金玉德尚")和深圳市周莱福珠宝首饰有限公司(下称"周莱福珠宝")。其中金玉德尚分别是周六福2018年、2019年1-6月入网件数排名第一和第二的指定供应商,周莱福珠宝则是2018年入网件数排名第二的备案供应商。

据招股书,指定供应商与备案供应商主要为周六福的加盟商提供素金产品和钻石镶嵌产品,而被查处的不合格产品也与其向周六福供应的产品有关。

据深圳市市场监督管理局官网信息,金玉德尚的分支机构金玉德尚营销中心在2016年曾被查出"Au9999项链"、"Au999耳饰"、"Au999戒指"三种产品质检不合格;而周莱福珠宝则是在2018年被查出"黄Au750钻石吊坠"产品质检不合格。

(截图来自深圳市市场监督管理局官网)

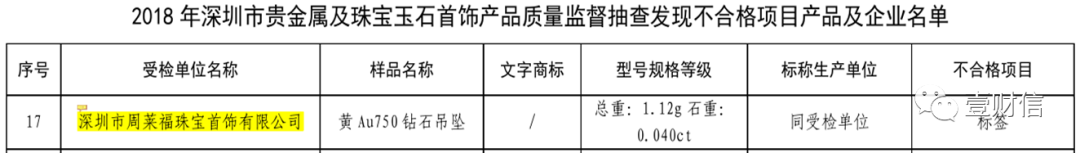

(截图来自深圳市市场监督管理局官网)此外,周六福自身也存在不规范和被投诉的情况。

2019年3月,深圳市市监局就周六福涉价格违法行为进行了检查,发现其存在部分参与促销商品标示不清晰,个别商品明码标价不规范等问题。2020年7月1日,在九江市市监局公布的2020年第二季度消费投诉举报热点公示中,有关部门已受理对周六福"未提前告知以旧换新要收折旧费、改戒指大小与承诺减少的克数不符等情况"的投诉举报共6起。

(截图来自深圳市市场监督管理局官网)

(截图来自深圳市市场监督管理局官网)注销分公司未披露

携手供应商投资小贷公司失败

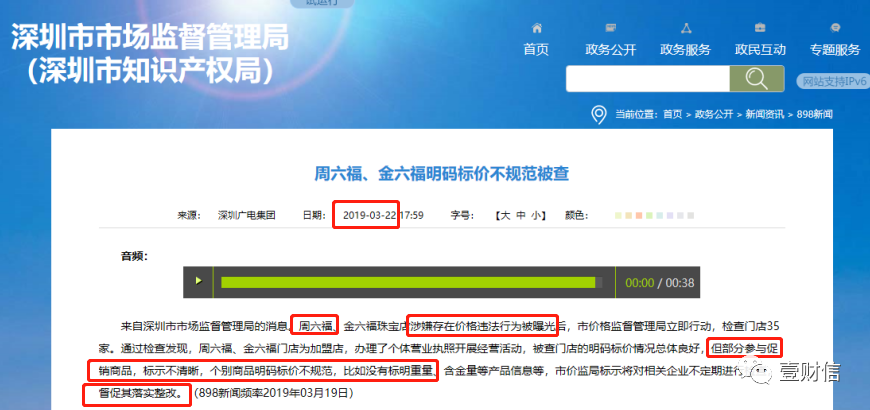

截至招股书签署日,周六福拥有10家全资子公司、1家控股子公司和7家分公司。

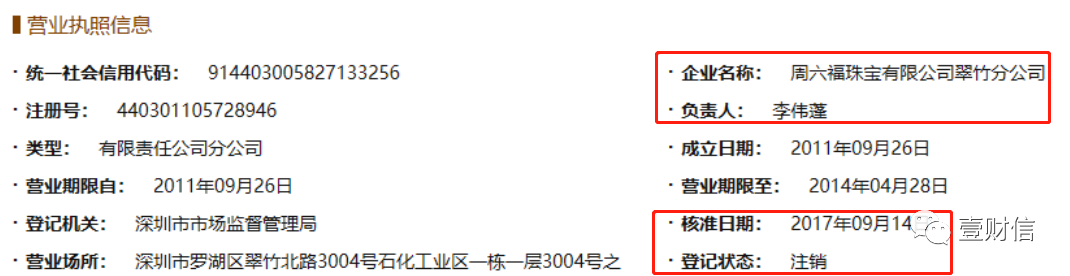

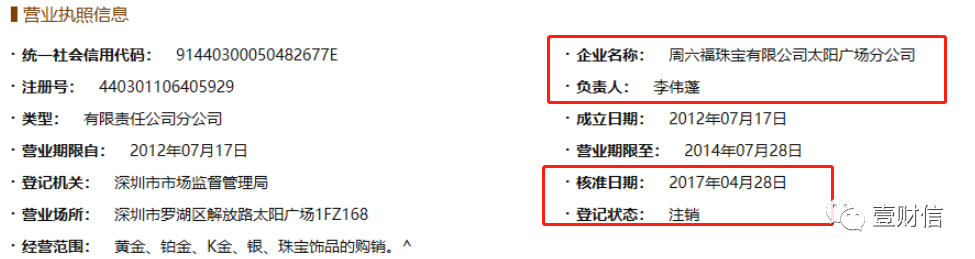

但据企信网信息,周六福在报告期内曾注销两家分公司,分别是2017年4月28日核准注销的太阳广场分公司与2017年9月14日核准注销的翠竹分公司,两公司负责人均为周六福实控人之一的李伟蓬。而招股书中从未提及有这两家分公司,因此注销原因等详情未知,信息披露或重大遗漏,对此周六福或需补充披露,保荐机构也未尽到相关义务。

(截图来自企信网)

(截图来自企信网)另外,周六福还有一对外投资详情披露不全,仅在资产减值部分提到周六福持有的深圳市银联宝融资担保股份有限公司(下称"银联宝融资")0.99%的股份发生了减值,股权账面余额由1,636.80万元下降一半跌至818.40万元。

但周六福持有这部分股权的时间以及为何参股等详细信息均没有提及,关于银联宝融资招股书也只披露了这家公司的名称,没有介绍其经营范围、有无关联等基本情况。

通过公开信息,《壹财信》发现这家银联宝融资近年来涉及多起被执行且连续有失信记录,疑为债台高筑且无力偿还,或会导致周六福的相关资产再次发生减值。

中国执行信息公开网与信用中国显示,2016年至今银联宝融资共有49次被执行记录,其中18次被列为失信被执行人。最近两年可以查询到标的数据的两起失信记录分别为(2019)粤03执2423号、(2020)粤0303执3101号,未履行金额合计3,789.56万元。

而更值得关注的是,银联宝融资还是周六福与几名大供应商共同投资的。

企信网信息显示,银联宝融资成立于2006年9月6日,注册资本133,386.00万元,经营范围系为企业及个人提供贷款担保等。2014年4月2日,周六福成为银联宝融资股东,认缴实缴出资均为1,320.00万元。同时,银联宝融资的股东中还包含深圳市天成珠宝首饰有限公司(下称"天成珠宝")、深圳市瑞麒珠宝首饰有限公司(下称"瑞麒珠宝")和深圳市欧比亚珠宝首饰有限公司(下称"欧比亚珠宝"),均与周六福存在联系。

据招股书,天成珠宝报告期内均为周大福前五大成品采购供应商;瑞麒珠宝最近两年为周大福前五大成品采购供应商;欧比亚珠宝为周六福2017年第三大原材料及成品采购供应商。

天成珠宝与周六福在同一时间成为银联宝融资的股东,且出资额同为1,320.00万元,而瑞麒珠宝和欧比亚珠宝也显示在银联宝融资股东列表中,但没有具体出资时间和金额信息。

值得关注的是,周六福还存在招股书披露的数据与供应商公告数据不一致的情况。

钻明钻石股份有限公司(下称"钻明钻石")在除2017年外的三个报告期均为周六福珠宝原材料及成品采购前五大供应商,2016年、2018年、2019年1-6月周六福向其采购金额分别为4,386.56万元、7,085.40万元、6,470.62万元。

钻明钻石新三板公告及年报显示,2016、2018年钻明钻石向周六福销售金额分别为4,267.81万元、7,138.85万元,分别比周六福招股书同期数据高出-118.75万元、53.45万元。但钻明钻石2019年半年报显示,其对未公布名称的第一大客户销售金额为6,470.62万元,与周六福披露数据完全一致。

钻石钻明2017年公开的新三板转让说明书与2019年半年报审计机构均为中准会计师事务所,2018年年报审计机构为中审众环会计师事务所;周六福招股书审计机构为广东正中珠江会计师事务所。上述各期数据既有完全吻合的情况又有存在"出入"的年份,不知两公司和其审计机构将给出怎样的解释。

周六福的上市之路除了受到保荐机构的牵连外,还需要等待监管部门的审核,《壹财信》将继续关注。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。