近期新冠疫苗研发进度频传佳音,一想到后面有疫苗加持又能出去浪了,小编心中甚是欢喜。但近期持有黄金资产的小伙伴们却是喜中有忧,看着波动明显加剧的国际金价,一颗小红心也随之上蹿下跳起来。

众所周知,任何投资都不可能一帆风顺,且随着行情趋势和波动振幅的变化,投资者情绪也在相应改变。这些情绪常成为影响投资行为的重要因素,且这种情绪化投资的效果往往并不尽如人意。

焦虑感:

振幅加剧或许是金价上涨的一个中继形态

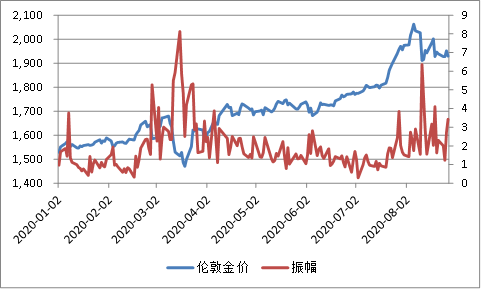

自七月中旬国际金价突破1800美元/盎司以来,金价振幅已明显增大,每每出现风吹草动,投资者就会陷入“要不要止盈”的焦虑中去。这种焦虑感甚至让部分投资者夜不能寐,但其实大可不必。

图1:伦敦金价及其振幅

(2020.01.02-2020.08.27)

资料来源:wind 过往数据不代表未来表现 市场有风险 投资需谨慎

从长期历史数据来看,以前的黄金投资者们承受的焦虑感并不亚于现在。

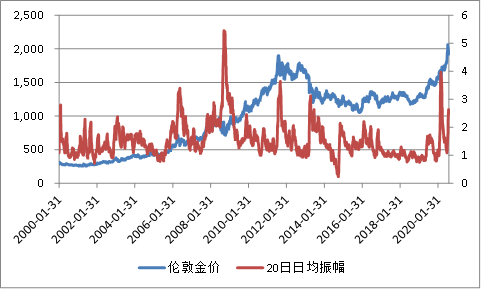

在一个较长的历史区间里,我们以滚动20日的日均振幅来衡量投资者的平均焦虑感,可以发现在上一轮黄金牛市的上行过程中,多数情况下金价的日均振幅也是不足2%的,但是随着牛市渐入佳境,投资者们开始在恐惧和贪婪之间来回摇摆,金价振幅开始出现了明显的上行,并在2008年10月达到了峰值。

图2:伦敦金价与20日日均振幅

(2000.01.31-2020.08.27)

资料来源:wind 过往数据不代表未来表现 市场有风险 投资需谨慎

事后来看,2008年10月仅仅是上一轮黄金牛市的中场休息时间。在后来的三年时间里,国际金价由不足800美元/盎司最高涨至了1920美元/盎司,而在2011年底金价开始走弱之后,金价的振幅却逐级降低再也没有超过2008年10月。从这个角度来看,或许金价上涨过程中的振幅加剧只是一个中继形态。

正如我们此前跟小伙伴们说过的,从较长时间维度来看,以事件驱动和市场恐慌情绪来进行黄金投资,其表现并不尽如人意,还应尽量从一个更长远的视角来进行黄金投资的分析。

在周期存续期间发生的种种事件,不应该只被看作一个事件接着一个事件地发生,而应该被看作一个事件引发下一个事件,因果关系远远重于先后顺序。

基本面:

美联储政策目标变更或仍利好黄金

美国实体经济增长格局和美元体系的稳固性是影响金价最重要的因素。

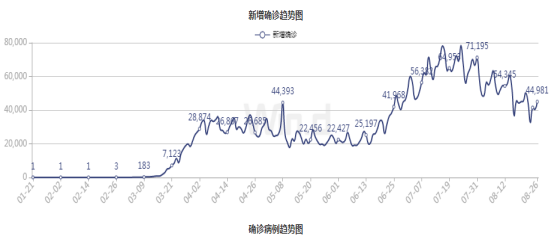

今年以来,新冠疫情在全球范围内肆虐,美国实体经济深受其害。截至8月26日,美国新冠疫情新增确诊案例增长势头终于得到了遏制但是仍然居高不下,从国内疾控及复工情况来看,从新增案例减速到最终控制,再到复产复工,是一个较为漫长的恢复过程,新冠疫情对美国实体经济的负面冲击难言拐点已至。

图3:美国新冠疫情新增确诊

(2020.01.21-2020.08.26)

资料来源:wind 过往数据不代表未来表现 市场有风险 投资需谨慎

对于美国经济的担忧绝非我们自己的杞人忧天,美国经济的掌舵人美联储恐怕也深有同感吧。美联储主席鲍威尔在8月27日杰克逊霍尔全球央行年会上的讲话中宣布了新的美联储货币政策。相比之前2%的长期通胀目标,新的政策目标改为了“平均通胀目标”。

所谓的“平均通胀目标”,即如果此前通胀水平持续的低于2%,那么美联储货币政策将会允许通胀在2%以上运行一段时间再采取行动。

这意味着只要通胀没有大幅上涨,美联储将不会倾向于加息,此举或导致未来相当长一段时期内美国都将保持较低利率水平。正如我们在黄金参考第1期《关于黄金的灵魂三问》中所论证的:黄金价格与美国实际利率长期维持较为稳定的负相关关系。未来长期低利率水平或有利于金价的持续强势。

此外,美联储“最大就业”这个政策目标,从相对最大就业的偏离(deviations)改为缺口(shortfall),这可能隐含了美联储更加注重就业的修复和实现充分就业目标。

总体来说,本次美联储政策目标调整等于重申强化了目前既有的货币政策方向,尽管进一步加大宽松力度的必要性在下降,但是在企业和居民现金流量表没有充分得到修复、企业和政策杠杆水平疫情期间明显抬升、消费者信心仍然不足的背景下,宽松的利率水平和流动性环境可能仍会持续相当长一段时间,在这种情况下金价或能持续强势。

图4:美国密歇根大学消费者信心指数

(2000.01-2020.08)

资料来源:wind 过往数据不代表未来表现 市场有风险 投资需谨慎

看好黄金投资的小伙伴,可以考虑通过基金一键持有哟~

黄金ETF(159812.SZ)作为严格跟踪实物黄金价格的黄金资产,且费率远低于其他黄金交易品种,是大家进行黄金资产投资的良好工具,有兴趣的小伙伴可以像买卖股票一样直接在交易所买入。

最后,小编想以《彼得·林奇的成功投资》中的一段话结束此文并与大家共勉:

一些投资者总是习惯性地卖出“赢家”(价格上涨的股票),却死抱住“输家”(股价下跌的股票),这种投资策略如同拔掉鲜花却浇灌野草一样愚蠢透顶;另外一些人则相反,卖出“输家”的股票,却死抱住“赢家”的股票,这种投资策略也高明不了多少。

这两种策略都十分失败的原因在于,二者都把当前股票价格变化看作公司基本价值变化的指示器。正如我们看到的,当前的股票价格变化根本没有告诉我们关于一家公司发展前景变化的任何信息,并且有时股价变化与基本面变化的方向完全相反。

扫二维码 3分钟开户 做好抄底反弹准备郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。