一番操作猛如虎,一看收益排倒数!基金到底该怎么投?

陆海晴

今年以来公募基金再度取得高收益,多只基金翻了倍,偏股型基金的年内平均收益率甚至接近50%。

但是,不少投资者频繁买卖,一番操作猛如虎,结果收益却不咋地。此外,基金间业绩分化也很大,同样是科技类主题基金,今年以来最高收益和最低收益者相差逾60个百分点,没选对合适的基金,即使站上了风口也难起飞。

买基金胜率高于炒股

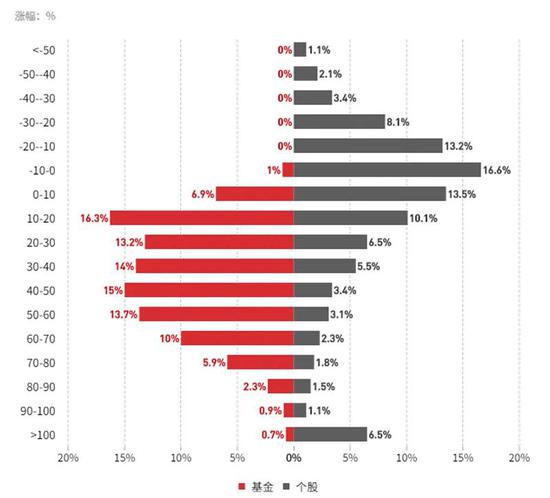

中信证券做了一组测算,从胜率看,截至12月16日,年内累计收益为正的主动管理型公募基金占比为98.94%,同期A股年内涨幅为正的个股占比为55.37%。其中,年内涨幅超50%的基金占比33.54%,是同期A股的2倍。

具体来看,基金年内收益主要集中在10%-70%之间,占比89.11%;而个股的涨幅则相对分散,主要集中在-20%-40%区间,占比65.52%。

数据来源:Wind,数据截至2020年12月16日

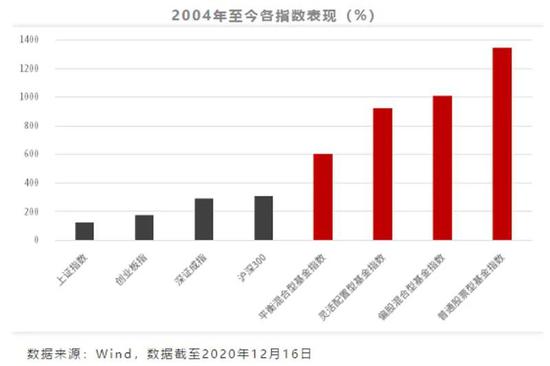

此外,进一步拉长期限来看,自2004年相关基金指数成立以来,4类基金指数均获得了600%以上的收益。其中偏股混合型、普通股票型基金指数涨幅超1000%,远跑赢同期A股主要指数涨幅。

跑赢有啥用,我还是亏

尽管从统计上来看,买基金“赢多输少”,然而优秀的总是“别人家的孩子”,不少基民在自己操作过程经常会遭遇以下两种的问题:

1、“名字”挑错

以今年大热的科技类主题基金为例,中信基金筛选名称中含“科技”两个字的基金,然后剔除其中的指数型产品及兼投其他产业的产品,最终得到40只产品(不含今年成立及到期基金)。

从收益情况来看,科技类主题基金今年以来分化颇为明显,最高收益率可达91.64%,而最低者仅获得25.07%的回报,首尾相差逾60个百分点。

2、时间挑错

即使挑到了“牛基”,赚钱依然不敢打包票。

以广发优质生活为例,该基金今年3月25日成立,截至11月22日,基金净值为1.58元,最高净值1.63元,期间最大回撤9.13%。但是,截至11月20日,投资者的平均收益只有17.55%,甚至有超过10%的投资者亏损。

同样的情况也发生在基金经理苗宇管理的另外一只基金上——广发竞争优势,从2015年初以来基金净值涨幅超过200%,但是截至11月20日,持有人的平均收益只有0.49%。

那么购买基金的正确“姿势”是什么?

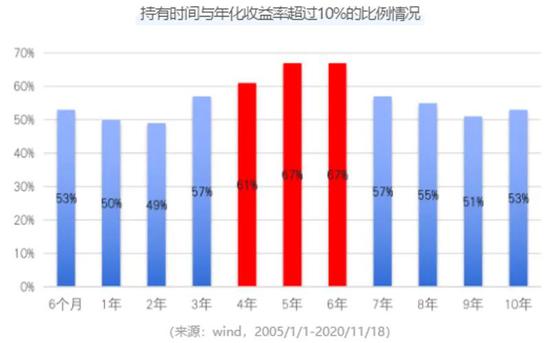

中欧基金测算发现,对于偏股型基金,持有五年效果最佳。以偏股混合型基金指数为例,持有半年到两年,获得年化收益率超过10%的比例相对较低;但持有时间在4-6年的时候,年化收益率超10%的概率是最高的,最高达到67%;如果再拉长持有时间,坚持持有7-10年,该概率下降,与短期持有的获胜概率差不多。

坚持持有偏股型基金在4-6年的时候,是一个关键时间。如果在这个周期内收益达到投资预期,那么投资者可以考虑卖出,及时落袋为安。

市场上现存基金数量已超过6000只,如何在众多的基金中挑选出值得长期持有的基金?中欧基金表示,可以从三个方面考虑:

第一、基金经理从业时间比较久,尤其是经历过牛熊周期的,他们相对更资深,面对市场回撤也更有经验;

第二、基金的规模不能太小。持有5年左右,时间不算短,选择规模适中的基金,避免遭遇基金清盘风险;

第三、基金的过往业绩在中等偏上水平,比如基金近1年、2年、3年、5年各个维度的收益率都超越同期大盘指数及同类基金。

当前市场行情较为震荡,多位业内人士建议,对于普通投资者而言,定投是一个较佳方式。以上证指数为投资标的,每月定投1000元,不论是震荡上行、震荡下行或横盘震荡市场,定投的优势都相对更明显,收益都比一次性投资收益要高。

数据来源:Wind中欧基金

格上财富表示,不少投资者喜欢追涨杀跌,在市场低点卖出,在市场高位买入,往往就错过了最赚钱的时间段。基金定投可以淡化择时,而且可以使得投资者心态更加平和。一般在市场下跌时,定投可以拉低成本,投资者也不会太恐慌,而在市场高位时,也能限制自己大幅加仓的冲动。只要基金定投赚取了合理的预期收益,在市场高位止盈,这其实是投资者大概率能做到的事情。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。