来源:大成國際資產管理

新冠疫苗进展更新以史为镜,谈谈医药投资的势

一、行业发展回顾

回顾我国医药发展来看,2008年以前,我国医药市场是一个不怎么被待见的行业,那时候行业只有OTC和原料药等一些药品和标的,整体行业规模小、上市公司弹性小、实力弱;

2008年-2015年是我国医药行业发展的黄金时期,这一时间得益于医保覆盖率的大幅提升、2009年医保目录的覆盖,行业内公司呈现爆发是增长,这一时期无论是中药、化药还是生物制品均呈现爆发式的增长,但是这一时期行业呈现了乱序发展,一句话总结行业内的药品就是“安全无效价格高”,药品的审评速度也比较慢。这一时期诞生了一大批的中药牛股。

2015年至今,则是一个溯本清源的阶段,这一时期,毕井泉上台,2015年开始了722改革,药品审评审批加速,鼓励创新等一些政策出台。这一时期的关键词是药品质量、药品价格控制、神药限制、创新加速。

二、我国与发达国家的距离

目前,我国医药市场结构与全球发达国家相比,仍然存在较大的差异。

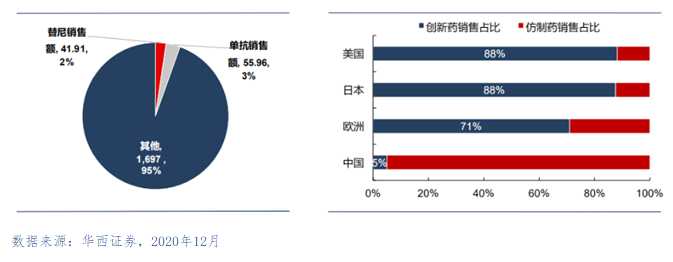

2019年国内药品终端市场规模达17955亿元。其中重点城市医院西药样本销售中,创新药(替尼+单抗)销售占比约5%。对比美国、日本、欧洲等发达国家和地区,其创新药销售额占比普遍超过70%,甚至达到接近90%的水平。而我国目前创新药占比约为5%,国内持续增长的药品市场和老龄化带来的强劲需求将推动未来药品市场的结构必然是向有效、创新药品演变,如果创新药提升至50%,则市场空间将提升至万亿级别。

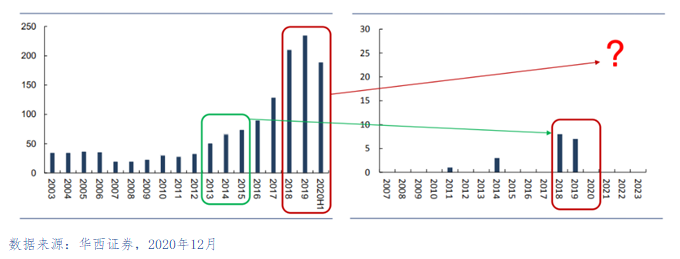

创新是未来的主旋律,从新药申请的数量回顾来看,近几年我国制药企业大力向创新药转型,从2013年开始,我国创新药申请数量明显提升:

国产新药临床申请数量从2013年开始大幅提升,近几年更是进入到持续爆发的阶段,2019年国产IND数量达235个,2020年上半年达到189个。2018-2019年共有15个国产新药获批上市,根据药品的审评进度推算,主要来源于2013-2015年的IND品种。随着近几年IND数量的爆发式增长,预计未来国产新药每年获批的数量有望进一步增长,达到20个以上的水平。

从这一步去反向推演,创新药品的上市提速,也反向显示出我国医保控费的逻辑,因为医保支出每年都是在去年的基础上基本保持稳定增长的,而近三年无论是药品的集中采购还是耗材的集采以及未来生物药的集采都在大大的节约医保资金,正是为创新药腾挪空间。

但是从创新药的情况来看,我国目前与发达国家的差距也是显而易见的,现在主要的创新药靶向药品、单抗均是me-too或me-better药物,真正的全球新创新药寥寥无几。而me-too、me-better类药品在我国的竞争中也异常激烈,光PD-1产品国产目前已经有4家获批上市,而加上在研管线来看一共有10几家企业加入竞争行列;药品上市速度加快的同时也致使药品的生命周期缩短,PD-1单抗上市初期价格约为10万左右一个疗程,上市时间为2018年下半年,目前医保谈判,市场的预期约为3-5万,价格降幅在50%以上,虽然纳入医保后,市场放量速度提升,但是随着竞争者的快速涌入,价格将持续下降,短短两年时间,药品价格下降明显,药品的生命明显缩短。

三、药品投资思考

如果站在10年之前的时点去看,我们难以清楚的看清行业的终局者和胜者。主要是行业过去10年行业经历了剧烈变革,其中很多部分并不是市场化因素能够确定的。这种变局类似于科技行业,每一个时代拥有属于自身的独特逻辑,行业的多次变革注定了胜者“一将功成万骨枯”。

医药投资本质上最关键的是两个周期,一个是政策周期,一个是产品周期。两个周期都是顺风的公司,成为牛股的概率就大。(关于周期的内容部分参考了投资聚义厅的《医药投资不玩深度价值》)

政策周期

从之前的复盘可以看到,中国的医药行业至今都不是一个完全市场经济的行业:医药的供给(新产品)受到政策的掣肘,医药的需求受到医保的限制,甚至价格形成都有政府层面的深刻参与(招标,集采等)。这些非市场化的因素需要投资者对政策的变化非常敏感。十多年来政策经历了三个发展阶段:

2008年之前产业还处于非常羸弱的状态,政策主要强调在药品短缺的时候加强供给,包括各路中国神药/仿制药的迅速获批;

2008-2015年,整体政策基调是广覆盖,增需求;

2015年至今,在医保资金吃紧的情况下,强调医药产品本身的临床性价比,实施医保的战略购买成为了关键的因素。

一个公司一旦没有跟上政策周期的调整步伐,那基本就是这个公司的长逻辑被破坏,估值会有大幅的下挫。这个时候是不是抄底的时候呢?事实上,无论是14-15年的中药注射剂,还是18-19年的仿制药,在被杀了长逻辑之后,整体表现是很差的,即使抄底赚钱了也会付出较大的机会成本。从这点来说,医药背后所需要依赖的稳定的外部环境较弱,企业自身力量在价值构成中占了决定性因素,因此估值上来说存在一定的艺术成分,这种艺术估值更像是对趋势的投资溢价,如某一时期的政策免疫领域。

产品周期

在政策周期的基础上,选择符合政策方向的产品是医药投资的另一重要维度,投资该产品/技术在疾病/非疾病领域渗透率的提升,是每一轮医药投资的主线战场。

与一般消费品不同的是,医药的产品周期往往伴随着强烈的未满足需求,行政审批带来的相对垄断性,在产品推广初期乃至产品获批前期都容易给予较高的估值。

复盘过去三年受认可的产品型医药大牛股,基本都遵循了产品周期的逻辑。信达、恒瑞的PD-1,长春高新的生长激素,欧普康视的OK镜,健帆生物的灌流器,春立医疗的关节,智飞生物的HPV等,以及现在的启明医疗,CRO领域标的。

这类公司的特点都是“相关产品短期增速不慢”+“相关产品初始渗透率”不高,市场相信了长期的空间,在高增速领域给了高的估值。

对于医药投资,更多的是要抓住行业发展的势,站在现在这个时点来看,我国制药行业正向良性发展的正向轨道进行,行业内企业的生存需求比以往迫切,医药行业处于仿创加速和国内竞争加剧的变革中,如果说这是1.0时代,那么未来的方向是走出国门,向全球大药企演进的2.0时代,此前的仿制药行业深研里,对标印度和日本市场可以看出,TEVA、太阳等全球制药巨头也是从全球化方向寻求的增长突破,从趋势上来看,这对于制药企业提出的要求也是基于这一点,首先还是立足较强的产品研发实力,这是底层基础,其次未来方向上更看重的是企业的国际化能力,包括国际化销售和BD能力。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。