来源:金融街廿五

作者:胡珊珊,建行金融市场部

今年人民币汇率波动较大。年初,在疫情影响下,人民币汇率整体承压;随后疫情在全球范围内发酵,推动美指飙升,人民币对美元汇率加速贬值,最低触及7.1765(5月28日)。但人民币的弱势并未就此延续,而是掉头开启了新一轮升值。截至10月末,人民币最高触及6.6400,较年内低位最大反弹幅度逾8%,较去年末最大升值近5%。

图1:今年来美元指数及美元兑人民币走势

此轮人民币的升值市场公认的原因主要有内外两方面。从外部来看,美元指数的走弱打开了人民币的升值空间。今年美元指数的波动延续以下链条:疫情在全球范围内发酵→金融市场恐慌→美元流动性蒸发→美指走强→美联储充当全球央行提供流动性→美元流动性压力缓解,叠加全球疫情缓和→美指回落。与年内触及的高位103.01相比,当前美指最大回撤幅度近11%,并仍处于93下方的相对低位。从内部来看,国内疫情缓和叠加主要经济数据稳步复苏,提升了投资者对中国市场的信心,也增强了人民银行维持货币政策正常化的底气,与大幅宽松的美联储形成对比。由此,以10年期国债收益率为标杆的中美利差逐步拉宽,最大利差幅度达249BPs,人民币资产的吸引力凸显。再加上我国积极推动对外开放,并便利化相关配套政策,同时,债市更加深入地纳入国际主要指数,共同推动海外资金加速流入我国资本市场,带动人民币汇率的走强。

海外资金持续流入我国资本市场,无论是实质上还是情绪上均对人民币汇率构成了支撑。本文着重想讨论的便是证券市场外资流入的持续增长对人民币汇率的影响,相应产生的问题,以及人民币后续的升值空间。

一、近年来,我国证券市场外资流入规模增长迅速

2016年来,银行间债券市场全面向外国机构投资者开放,深港通及债券通开通,合格境外机构投资者(QFII)的投资额度限制取消。根据外汇局公布的数据,2016年至今年上半年,境外投资者累计净增持我国债券和股票4673亿美元至7375亿美元,其中,仅今年上半年便净增持729亿美元。截至上半年末,境外投资者持有境内债券占境内债券市场托管余额的比重为2.4%,持有境内股票规模占A股流通总市值的比重为4.5%。

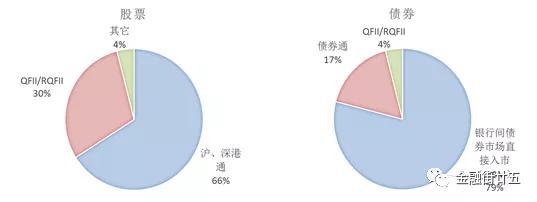

目前,境外投资者投资境内债券市场的渠道主要有银行间债券市场直接入市(CIBM)、债券通以及QFII/RQFII三种,截至今年6月末,以上三者的存量占比分别为79%、17%以及4%,其中债券通的增量较大。沪、深股通则是境外投资者配置境内股票资产的主要渠道,占比达66%,而通过QFII及RQFII渠道进入境内股市的占比为30%。

图2:2020年6月末境外投资者投资境内证券市场渠道结构

引入境外证券投资,一方面可以降低吸收外来投资的成本支出。当前我国吸收外来投资的成本较高,主要是由于我国近六成的利用外资形式为外来直接投资,而直接投资要求的回报相对较高。更多地利用证券投资的外资,能降低吸收外来投资的成本支出。[1]另一方面可以完善资本市场的建设。债券市场更多地引入境外投资者及发债主体,能逐步完善债券收益率曲线,优化债市价格发现功能;证券业对外开放则有助于我国股票市场配套制度完善和新业务模式发展。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。