来源:基少成多

近年来流行一个词语 VUCA时代(因:乌卡时代),即投资和生活中面临的各类不确定性。近年来,随着社会信息的爆炸式增长,事态的发展和博弈更为微妙,经常出现某些意想不到结果,并且可能带来会面性损失。例如4月下旬,原油期货价格下跌到负数,一位投资者在网上视频哭诉,自己拥有15年的投资经验,但是在一夕之间亏掉上千万身家,还欠下巨额负债。

其实,上述情况的出现,主要是集中投资高风险产品导致。应对上述状况的有效方法之一,就是资产配置。即不要将鸡蛋放到一个篮子里,同时看护好每一个篮子,不要投资超出自己风险承受能力的品种。

常见的资产配置大类资产有现金(含国债逆回购、货币基金等类现金产品)、债券、股票(含投资股票的基金)和商品(房产、黄金和石油等)四类,其中6个月内可能使用的资金重点配置现金资产,6个月-2年内会用到的资金重点配置债券资产,2年以上不用的资金可以配置股票类资产。

根据现代资产配置理论,在各类资产内部,投资相关性偏弱,即涨跌不同步的品种,又可以进一步分散风险,在维持收益率不变的情况下,获得更低的波动。

目前,大家投资股票或基金主要集中于A股、港股和美股,今天聊一个稀缺品种——天弘越南市场股票基金(A类008763,C类008764)。

该基金跟踪基准为“越南VN30指数收益率(使用估值汇率折算)*90%+人民币活期存款利率(税后)*10%”。

越南VN30指数由胡志明交易所中,市值排名靠前且流动性较好的30只个股组成。指数成份股约占胡志明交易所股票市值的80%,成交额的60%。该指数相当于胡志明交易所的“沪深300指数”。从历史情况看,越南VN30指数与胡志明指数走势基本一致,长期则小幅跑赢胡志明指数。

该指数具有如下特点:

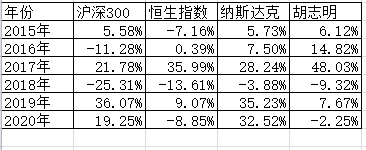

一是与主流指数相关性弱。因越南VN实时走势查询困难,我们以胡志明指数为例,该指数与其他常见指数的年度涨跌如下。使用相关性分析后发现,胡志明指数与沪深300、恒生指数和纳斯达克指数的相关性分别为0.39、0.95和0.36,与沪深300指数和纳斯达克指数的相关性均非常小,如果用来构建组合,可以很好分散风险。

各指数近年涨跌幅对比

2020年数据截至11月5日,数据来源:wind

二是越南指数成长性好。与相关性较强的恒生指数对比,2015年至今,恒生指数累计上涨8.86%,同期沪深300指数涨幅为38.25%,而胡志明指数累计上涨72.14%。其实,指数成长性主要取决于企业盈利水平。当前越南发展水平类似于我国2000年,经济结构以金融地产和传统制造业为主。目前VN30指数的成份股中,金融和地产权重分别为37%和18%,占比最高,其次是消费16%,原材料8%,工业7%。过去5年,越南GDP增速一直维持在6%以上水平,是亚洲发展最快的国家之一。股票市场指数的上涨,很好反映了经济的发展。

三是未来发展潜力大。越南经济的成功,与我国改革开放后的发展非常类似,有人称越南为“小中华”。相对于东南亚其他国家,越南的优势主要有政治局势稳定、税收优惠(特定产业园企业所得税4年免税+9年减半征收)、劳动力成本低、劳动者吃苦耐劳,整体与我国非常类似。

其次,在人口红利方面,越南总人口约9600万,劳动人口占比近70%,年龄中位数为31.9岁(中国为37.7岁,泰国为38.8岁),结构上显著好于我国和泰国。

此外,越南人口的识字率为96%,处于东南亚国家的第一梯队,目前美的集团、格力电器等制造业龙头企业,均在当地设有工厂。

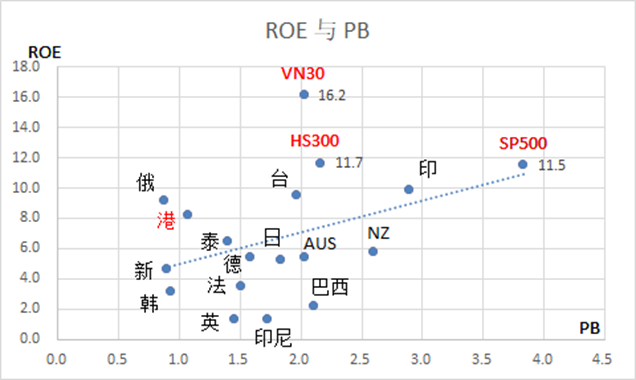

四是整体估值低。截至9月底,越南VN30指数的市盈率约为11.4,比沪深300指数估值低22%,潜在的年化收益率为8.77%,处于近5年均值下方1倍标准差位置。而指数成份股未来两年的增速约为20%,指数的性价比较高。且从代表盈利能力的ROE指标看,越南VN30指数的ROE为16.2%,显著高于沪深300、标普500等指数水平。

VN30指数历史市盈率

指数估值及ROE

看好越南市场的投资者,可以关注市场中唯一投资该国的公募基金——天弘越南市场股票基金(A类008763,C类008764)。该指数C类份额持有30天或以上,免赎回费,仅按年收取0.25%的超低销售服务费,适合中短期持有,A类市场定投或中长期持有。

风险提示:历史收益不代表未来业绩表现。指数基金存在跟踪误差,定投不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本期内容观点仅供参考,不构成投资建议。购买前请阅读《基金合同》、《招募说明书》等法律文件。市场有风险,投资需谨慎。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。