作者:管涛

人民币持续且大幅升值是一种可能性而非必然性,新周期之说存疑。如果堕入其中,既可能误导企业操作,又可能干扰市场运行。

记得著名经济学家吴敬琏老师曾经公开痛斥国内各种概念满天飞的现象。这不,三年前的“经济新周期”之说刚刚消停,今天又是三根阳线改变预期,人民币汇率先抑后扬,才涨四个来月、总共涨了6%左右,又有人抛出所谓“汇率(升值)新周期”。然而,人民币持续且大幅升值是一种可能性而非必然性,新周期之说存疑。如果堕入其中,既可能误导企业操作,又可能干扰市场运行。

从对外部门看当前人民币汇率趋于均衡合理

去年8月2日,人民币(对美元)汇率“破7”当天,中国即被美国财政部贴上了“货币操纵”的标签。这一做法受到了美国国内外的广泛批评,因为这既不符合美国财政部拟定的三条“货币操纵”的量化标准(包括双边贸易失衡、经常项目总体失衡、外汇过多干预),也不符合国际货币基金组织(IMF)的评估结果。

1945年成立的IMF是负责国际汇兑事务管理的国际经济组织。其宗旨之一是汲取两次世界大战期间贸易战、货币战的教训,监督成员国汇率政策,避免竞争性贬值。布雷顿森林体系初期,更为此确立了美元与黄金挂钩、各国货币与美元挂钩的国际货币体系安排。直至1970年代解体,进入浮动汇率与固定汇率并行的无体系时代。故一国是否存在货币操纵,IMF拥有国际管辖权。

目前,IMF在对外部门评估报告中对一国对外经济部门(主要是经常项目收支状况)是否均衡做出判断,并在与成员国第四条款磋商中确认其是否存在货币操纵,二者结果保持一致。而根据IMF最新的对外部门评估报告《全球失衡与新冠肺炎危机》以及与中国第四条款磋商报告,二者均明确表示,2019年,中国对外经济部门和人民币汇率,与中国中长期经济基本面保持一致。

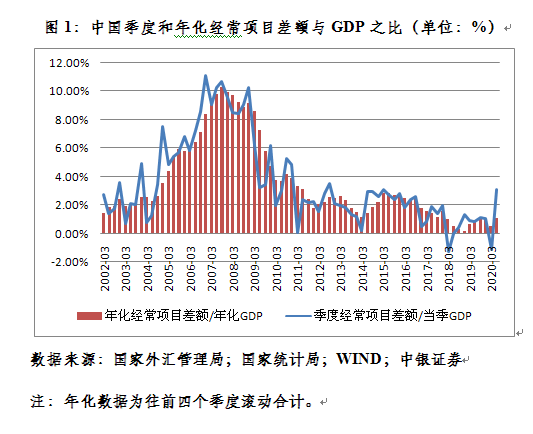

通常,经常项目差额与GDP之比保持在正负4%以内,就意味着该国对外经济部门基本平衡,相应地代表该国货币汇率处于均衡合理水平。中国自2011年起,年度经常项目顺差与GDP之比持续低于4%,2016年起更是跌至1%左右(见图1)。所以,IMF自2012年起就评估人民币汇率只存在温和低估,而自2016年起认为人民币汇率与经济基本面保持一致,既没有高估,也没有低估。

特别是去年美国将中国列为“货币操纵国”后不久,IMF于8月9日发布了与中国第四条款磋商正式报告,再次确认了这一结论,并支持中国增加汇率机制灵活性,应对外部环境的新变化。这为中国驳斥美方的不实之词提供了重要的国际道义支持。

今年,虽然受新冠肺炎疫情影响,中国货物贸易顺差增加、服务贸易逆差减少,经常项目顺差有望进一步增加,但IMF在7月底发布的对外部门报告中预测,中国全年经常项目顺差与GDP之比只是略高于1%。这仍属于对外经济平衡,显示人民币汇率趋于均衡合理。况且,当前中国全球出口市场份额上升、经常项目顺差增加,主要是因为疫情错峰效应,而非人民币汇率低估。

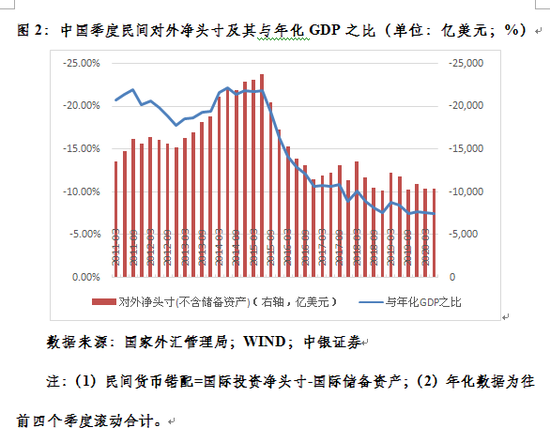

那么,影响人民币汇率走势的将是跨境资本流动方向。2012年,人民币汇率趋向均衡合理后继续升值,很重要的原因就是国内企业延续资产本币化、负债外币化的财务操作,导致民间货币错配进一步上升。到2015年6月末,剔除国际储备资产(包括外汇和黄金储备)的民间对外净负债达到2.37万亿美元,相当于年化GDP的2.18%,较2012年底上升56%和4.0个百分点(见图2)。

“8·11”汇改后,人民币汇率意外贬值,触发了市场集中的反向财务调整。到今年6月末,民间对外净负债降至1.04万亿美元,相当于年化GDP的7.5%,较2015年6月末分别回落了56%和14.3个百分点;但自2018年底起,二者基本稳定在略高于1万亿美元和8%左右的水平(见图2)。结合高频的月度数据显示,迄今为止,市场低(升值)买高(贬值)卖的汇率杠杆调节作用正常发挥,显示当前跨境资本流动对汇率影响偏中性。

如果未来市场重新对外负债大幅加杠杆,积累更多的货币错配,加速人民币汇率升值,则有可能导致汇率超调,对此需引起警惕。但这只是将来时,而非进行时。

在均衡合理水平上汇率很可能是宽幅震荡行情

理论上讲,在任何时点上,影响汇率升贬值的因素同时存在。只不过,不同时期是不同的影响因素占上风。根据有效市场假说,各种影响因素都会在汇率中得到反映。在基本面决定的均衡汇率未发生大变的情况下,升贬值因素必然是此消彼长,导致汇率涨多了会跌、跌多了会涨,呈现有涨有跌的双向波动。

其实,早在6月初,笔者就曾在《第一财经日报》专栏撰文指出,5月份人民币汇率创新低是消息面利空主导,下半年基本面利好对人民币汇率的支撑作用将逐步显现。这较9月初,人民币汇率已从底部反弹4%~5%之后,市场上开始抛出升值新周期之说早了三个月时间。之所以三个月前就猜中了今天的结果,正是基于前述的逻辑。

特别是当汇率趋于均衡后,在多空交织的因素影响下,容易出现大起大落、大开大合的走势。比如,2017年初至2018年3月底,人民币汇率十五个月累计升值10%,但2018年4月初至7月底,受美元指数反弹和中美摩擦升级的影响,在暂停使用逆周期因子的情况下,人民币汇率四个月时间累计下跌近8%,为史上最快的贬值,当年底第二次跌至7附近,较3月底累计下跌了近10%(见图3)。

去年底中央经济工作会议指出,中国正处在转变发展方式、优化经济结构、转换增长动力的攻关期,结构性、体制性、周期性问题相互交织,“三期叠加”影响持续深化,经济下行压力加大。当前世界经济增长持续放缓,仍处在国际金融危机后的深度调整期,世界大变局加速演变的特征更趋明显,全球动荡源和风险点显著增多。我们要做好工作预案。

前述风险与挑战,在疫情大流行后又进一步发展和演变。尽管中国疫情先进先出,经济稳中有进、长期向好,但中央一再强调,经济发展面临前所未有的挑战,特别是今后一个时期将面对更多逆风逆水的外部环境,必须增强风险意识、强化底线思维,做好较长时间应对外部环境变化的思想准备和工作准备。最近,更是鉴于我们遇到的很多问题是中长期的,中央从持久战的角度提出大循环、双循环战略。

上述判断对于人民币汇率走势的启示是:因为中国经济韧性强,为人民币汇率保持基本稳定提供了坚实的基础,但内外部不确定不稳定性较大,又可能加剧人民币汇率波动。通俗地讲,就是当市场过分悲观时,中国实际情况没有那么差;当市场过于乐观时,中国前景也并非是一片坦途。

2017年的中国经济增速回暖,曾有人抛出所谓“经济新周期”之说。但去年底的“保六之争”令“新周期”被彻底证伪。实体经济变化属于慢变量,专家预测尚且不准,就更不要说预测瞬息万变的市场汇率波动这种快变量了。

作为并非专业从事外汇交易的绝大多数企业,与其去猜测是否存在所谓“汇率新周期”,不如积极适应汇率双向波动的新常态。一方面,理性看待汇率正常波动,减少追涨杀跌的顺周期羊群效应。从这个意义上讲,阻止汇率过度调整的主动权掌握在市场自己手中,央行只是在汇率出现过度或异常波动时才适时、适度地进行调控。

另一方面,企业要树立风险中性意识、健全财务纪律,控制货币错配、管好汇率敞口。如果大部分企业从微观层面控制好了这些风险,那么也就能够降低国家宏观层面的系统性金融风险,进而将有助于我们更好享受汇率灵活、金融开放带来的好处。

(作者系中银证券全球首席经济学家)

扫二维码 3分钟开户 紧抓股市暴涨行情!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。