重仓高风险债,鹏华聚鑫系列资管计划逾期!代销方工商银行或提供兜底

来源: 红刊财经

记者 | 惠凯

近年来,资管产品违约现象已是司空见惯,一般来说,收益率越高、风险越大。此前银保监会主席郭树清在陆家嘴论坛上曾表示,“高收益意味着高风险,收益率超过6%的就要打问号,超过8%的就很危险,10%以上就要准备损失全部本金”。然而即便是6%以下,很多资管产品同样存在损失本金的风险,王女士(化名)就遇到这样的困扰。

王女士向《红周刊》记者透露,她在今年2月买了300多万的鹏华聚鑫1号资管计划,本应于8月到期,但两次延期至今未能兑付。其实,对于王女士谈到的情况,记者发现在鹏华聚鑫21号身上同样存在。公开信息显示,鹏华聚鑫1号成立于2015年1月,而聚鑫21号则成立于2017年6月底,均采取固定收益策略。

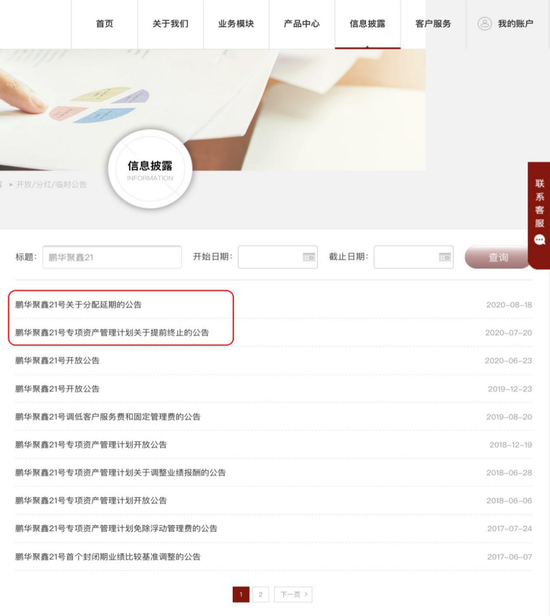

对于王女士谈到的鹏华聚鑫资管产品兑付逾期问题,《红周刊》记者从鹏华资产管网查获的信息显示,鹏华资产已于10月15日发布了鹏华聚鑫1号至25号专项资产管理计划正式终止清算及权益分配公告。

10月15日,鹏华资产官网挂出来聚鑫1-25号终止清算公告,但未就兑付问题、持仓作出披露

记者了解到,聚鑫系列资管计划的收益在4%~4.5%之间,是一款短期的低收益理财产品。对于自己购买的产品无法顺利兑付一事,王女士忧虑不已,“我们在和代销方工商银行沟通中获悉,这次出现兑付问题的产品总规模达40亿元。”

鹏华资产是知名公募鹏华基金的子公司。基金业协会数据显示,鹏华资产所管理的产品数量在基金子公司中居于前列,其成立以来已发行备案了900多只集合资管计划,其中发行了20多只“聚鑫”命名的资管产品,且绝大多数都投向债券。

此次主动担责的是代销方工商银行。据王女士称,工行的各个分支行正在和投资人谈判,态度很诚恳,并提供了一份兑付方案,希望投资人尽快签署展期协议。方案主要内容涉及:先兑付5成本金,剩余金额以续买工商银行理财的方式展期一年、一年后兑付全部本金。对于此次事件处理,工行非常注重保密性,禁止投资人录音,也禁止将方案材料带出场外。

为何聚鑫系列资管计划会出现兑付问题?《红周刊》记者从投资人处获悉,其部分原因在于其重仓了某民企集团发行的债券。这家民企近些年在海内外快速扩张,一度拥有十多家A/H股上市公司,也正因此被卷入了不少舆论漩涡中。伴随着金融供给侧改革以及负债激增,该公司旗下的P2P平台——聚宝汇和某航空航运交易中心在2018年下半年宣布良性退出,此行为一度引起出借人恐慌。进入2019年,该民企债务危机逐渐明朗化,旗下子公司新华航空发行的16新华航空PPN002在2019年11月下旬宣告违约。今年2月底,当地省政府宣布工作组进驻该集团,但债务问题仍在继续。

值得注意的是,工商银行也是该民企集团的“大债主”。或正是有先例尚未完美解决,在此次事件中,工商银行或为避免矛盾的进一步激化选择安抚投资人。早在2017年12月,包括工商银行在内的8家银行与发行人洽谈2018年授信合作事宜时就表示,将全力支持该集团的发展。截至彼时,8家银行给该大型集团的授信就达到了8000亿元;债务危机爆发后的今年3月,该集团召开座谈会,就如何化解流动性困难和债务问题进行了交流,当时参会机构就有工商银行、农业银行、中国银行、建设银行等多家银行。

另外,在今年4月中旬,该民企发行的某债券到期前夕,在债券持有人大会上,工商银行新华支行作为债权代理人并未参会,只有承销商安信证券主持会议,但会议提案却得以通过。为何债权代理人不现身会议?其背后又是否另有隐情?对于此事,业内一度引起了轩然大波。

让王女士感到迷惑不解的是,其在今年2月才买入聚鑫1号,而彼时该民企集团的债务危机早已爆发,可为何鹏华资产还会买入和持有其发行的债券呢?

对于王女士迷惑之事,记者也试图采访鹏华方面,但截至发稿未获回复。

扫二维码 3分钟开户 紧抓股市暴涨行情!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。