万众期待的数字货币究竟长啥样?该如何使用?证券时报·券商中国记者带你一探究竟!

10月12日18时起,随着5万名深圳市“幸运儿”收到200元数字人民币红包的中签短信,标志着我国第一次大规模“公测”数字货币正式拉开了帷幕。

近日,记者实地走访了罗湖区部分试点数字人民币的商场、店铺,发现已经有不少餐饮、日用品、便利店等商铺通过数字人民币红包的形式完成交易。

罗湖万象城某商铺店员向记者介绍,数字人民币能够实现“离线支付”,只需要手机与收银机“碰一碰”,不依托互联网就能够完成交易。

多位幸运中签的市民向证券时报·券商中国记者表示,可以不用银行账户,只需在手机下载安装指定的数字人民币APP,在主界面上滑可完成付款,下滑完成收款,使用起来十分流畅,且无需手续费。

191万人“抢红包”,中签率仅2.61%

12日,深圳发布公布此次“礼享罗湖数字人民币红包”的中签结果,数据显示,共有191.4万人通过“i深圳”系统预约参加了数字人民币红包活动。此次由罗湖区出资1000万元规模的数字人民币红包中签率为2.61%,中签的市民可于10月18日24时前,持发放的数字人民币红包在3389家指定的商户中消费。

值得注意的是,按照红包的使用规则,红包不能转给他人或兑回至本人银行账户,超过有效期未使用的红包将被收回。

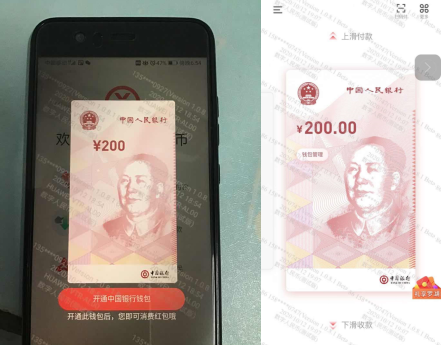

陈萍是5万名中签“幸运儿”之一,她向证券时报·券商中国记者介绍,12日晚18时10分左右,收到中签短信和“数字人民币APP”的下载链接,在安装完指定APP并注册、填写手机号码后,她顺利获取了200元面额的数字人民币红包。

领取数字人民币红包界面

据陈萍介绍,从整个APP功能和界面来看都很简洁,进入APP后就是一个人民币样式的钱包界面,显示着钱包的余额,以及“上滑付款”、“下滑收款”等字样。

记者了解到,工、农、中、建四大国有银行参与了此次数字人民币的试点,而所属不同银行的数字人民币颜色均有区别,颜色或与所属银行的logo色调一致。

在领取数字人民币红包后,用户就可以前往罗湖区接受过支付终端改造的指定商户进行消费。据悉,此次3389家商户覆盖了商场超市、餐饮、便利店、书店、美容美发等各类日常生活服务。

另一位中签的陈女士向证券时报·券商中国记者介绍,她在收到红包后的第二天,就与同事前往了罗湖区某餐馆消费,该餐馆店员称,仅13日上午就完成了5笔数字人民币交易。陈女士还表示,数字人民币钱包的支付体验十分流畅、便捷,类似于微信、支付宝,支持绑定银行卡和充值到钱包的功能,同时支持“扫一扫”支付和收款,且不用手续费。

陈女士提供的支付过程视频显示,她在手机数字人民币APP界面上滑后,扫描了商户的二维码,输入密码后便完成支付,值得注意的是,支付完成后APP界面中的数字人民币图样也随之消失。截图显示,数字人民币钱包转账到银行卡的单笔支付限额为5万元,日支付限额为10万元,余额上限为50万元。

商户:9月份已准备就绪,没网也能支付

(图片来源:证券时报·券商中国)

(图片来源:证券时报·券商中国)证券时报·券商中国记者13日晚前往罗湖区万象城、国贸天虹商场实地探访后发现,不少店铺前台都放置了一个“数字人民币”的标识,表示支持此项支付方式。

实际上,数字人民币早已悄悄落地深圳。在证券时报·券商中国记者走访过程中,耐克、西西弗书店等工作人员向记者介绍,目前该商场大部分店铺都参加了此次数字人民币测试,约一个月前,就有中国银行的工作人员前往该店铺中对店员展开了操作培训,目前已有不少客户使用了数字人民币付款。

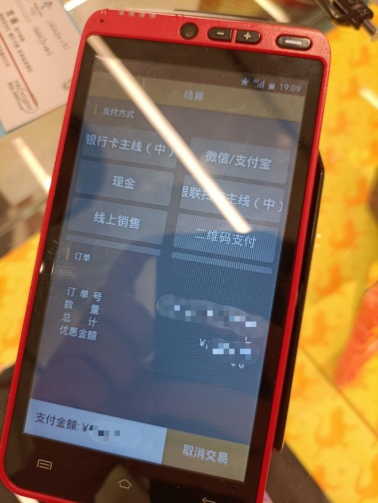

罗湖区万象城某商户店员向券商中国记者表示,“此次是由商场方面统筹,由中国银行与商场内的大部分店铺分别对接、培训和测试。”为了实现数字人民币的支付,参与试点的商户均收到了一个新的POS机设备。

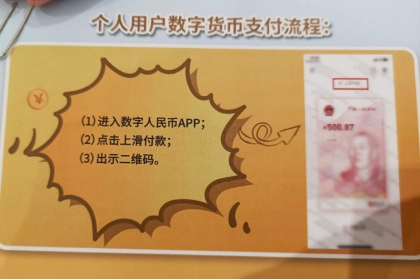

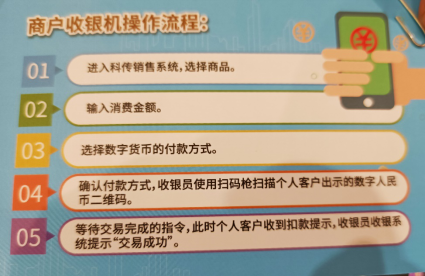

该商户给记者展示的数字人民币支付操作卡片上显示,个人用户只需要通过“点击APP-上滑付款-出示二维码”三步便可完成支付。而商户收银时则相对复杂,且可以选择不同的数字货币付款方式。

商户使用的数字货币收银机、操作卡片(图片来源:证券时报·券商中国)

商户使用的数字货币收银机、操作卡片(图片来源:证券时报·券商中国)值得一提的是,该店员对证券时报·券商中国记者说,在此前测试中银行工作人员专门演示了离线支付的功能,即没有互联网的状态下,只通过手机和收银机“碰一碰”就可以收付款。中签市民陈萍也介绍,她在数字人民币APP上发现有“碰一碰”选项,支持NFC付款。

实际上,上述在数字人民币试点中的“碰一碰”功能,印证了此前央行数字研究所所长穆长春透露的数字人民币“双离线支付”功能。穆长春曾公开表示,“你可以想象这样的场景:只要你我手机上都有DC/EP的数字钱包,那连网络都不需要,只要手机有电,两个手机碰一碰,就能把一个人数字钱包里的数字货币,转给另一个人。”

不过,记者在万象城走访时也发现,包括影院、滑冰场、餐馆等在内的多家店铺表示,该店铺并不支持数字人民币支付,也没有听说过数字人民币。也就是说,目前仍有一些消费场景并未覆盖数字人民币支付。

与微信、支付宝有何不同?

目前,我国在中央银行数字货币的世界竞争中走在前列。早在2014年,央行就成立专门团队,开始对数字货币的发行框架、关键技术、发行流通环节以及相关国际经验等问题进行专项研究。今年以来,央行各负责人陆续透露数字人民币研发、试点与落地的最新进展,数字人民币呼之欲出。

而在实际体验中,不少用户表示,使用数字人民币消费与常见的支付宝、微信支付等第三方支付的体验似乎并无太大区别。那么,数字人民币究竟与第三方电子支付有何区别?对此,经济学者孙兆东向证券时报·券商中国记者表示,二者存在根本的不同。

“支付宝和微信属于第三方电子支付,资金来源于所绑定的商业银行等金融机构,且用户在使用第三方支付时,要关联银行卡账户上的资金,这些资金是由传统的货币转换为电子形式的。”孙兆东表示,数字货币与第三方支付的区别在于,数字货币是由央行所发行的,采用包括区块链、加密技术在内的一些金融科技,在创新性和安全性等方面都优于第三方支付渠道。

央行副行长范一飞曾表示,当前央行数字货币是对M0的替代,即承担了价值尺度、流通手段、支付手段和价值贮藏等职能。数字货币的发行采用的是“中央银行-商业机构”的双层运营模式,可以避免“金融脱媒”。

中国电子商会区块链专委会卢毅曾撰文指出,央行数字货币从价值维度来说是信用货币,央行数字货币仍是中央银行对公众发行的债务,以国家信用为价值支撑,具有无限法偿性。与实物法币如纸钞或硬币相比,央行数字法币变的是技术形态,不变的是价值内涵。支付宝和微信支付等电子支付工具在结算时,大多用的是商业银行存款货币。从理论上讲,商业银行都可能会破产。

卢毅在文章中称,总体来说,微信和支付宝等在法律地位、安全性上,没有达到与纸钞、央行数字货币同样的水平。从便利性说,央行数字货币只需下载数字钱包就可使用,不需要申请银行账户,且小额场景不需要网络就能支付,支持“双离线支付”。

经济学者孙兆东对证券时报·券商中国记者表示,“未来数字货币比微信、支付宝等电子货币应用前景更为广阔。数字货币未来可能是所有货币形态里的主力军,会更好地与数字金融和数字经济融合发展。”

扫二维码 3分钟开户 紧抓股市暴涨行情!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。