来源:包子君

一、“固收+”产品持续受青睐

今年以来“固收+”产品成为公募基金界新宠,年初至今新发成立的偏债混合型基金已达到1948.04亿元,这一规模远超过去历年总和的870.8亿元。可以看出“固收+”策略产品在今年真的很火。

为什么今年固收+产品开始火了呢?

个人觉得主要有三个原因:

1、低利率环境,当前全球整体利率持续走低,投资者如果固守于纯固收类产品难以取得较高收益。此时,投资者对“固收+”产品的需求还是提升。

2、资管行业转型加速,刚兑型理财市场萎缩。“固收+”产品就是投资者在需要在风险可控的前提下可选择的稳健收益的替代性产品。

3、长期来说,股票类资产的长期投资收益会更高些高,但股票的缺点是波动大。很多投资者不能承担较高的波动,固收+策略产品波动远小于股票,但其长期收益也不差,投资者持有固收+基金的体检较好。

二、什么是固收+

从字面看,分两层意思,“固收”和“+”,合在一起的“固收+”。

“固收”部分主要投资债券,这一部分追求稳健收益,但长期收益低;

“+”部分追求长期更高的收益。这里的“+”是加什么呢?可以是股票、股指期货、打新、定增、可转债、国债期货等。

一般,固收+策略就是将大部分资产投资于债券等固定收益类资产,在争取基础收益的基础上,寻找多种策略(也就是“+”的概念)中确定性较强的机会,力求提高固收+策略下的整体收益。这一策略能比较好地综合了股票和债券的优势和不足。

通常,固收+产品通常定位“稳健”。而采取固收+策略投资的产品比较适合想寻求理财替代,对抗通胀的投资者,也适合作为家庭资产配置的底仓。

三、固收+的预期收益能有多少?

固收+策略下的收益主要分成两部分,即“固定收益”和“+”收益。

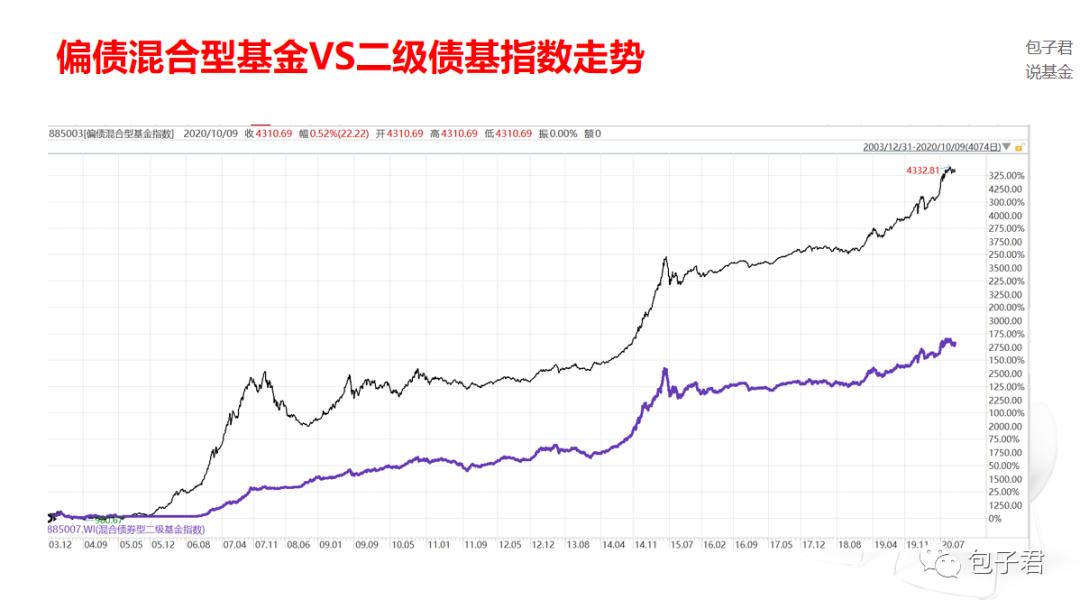

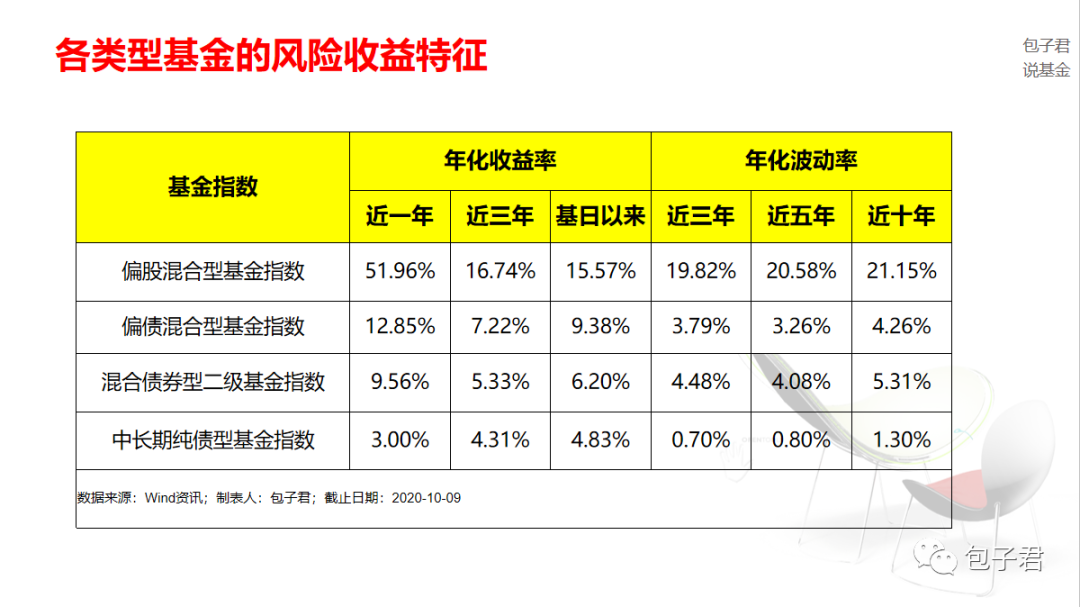

很多固收+产品会将绝大多数资产配置于债券等固收类资产,其余资产配置于股票等其他高风险类资产。固收+权益策略的“固收+”产品中,最有代表性的是二级债基和偏债混合基金。下面我们就以二级债基指数和偏债混合基金指数的长期年化收益来估算一下这两类基金可能达到的预期收益。

二级债基指数的长期年化收益率就在6.2%,这一收益是好于中长期纯债基金指数的。

而偏债混合型基金指数的长期年化收益要更高一些,最近三年的年化收益为7.22%,指数基日以来的年化收益率则更高。

综合来看,我们可以估算固收+的长期预期收益可能在6%上下,部分优秀的产品可能将年化收益做到8-10%,而有些表现一般的产品长期年化收益可能在3-4%。

虽然,这类产品的波动会稍微大一些,但波动率要远低于权益类基金。

整体来说,采取固收+策略运作的基金能较少的实现股债结合,优化风险收益曲线。其中,固收部分贡献稳定票息,积累安全垫,平滑净值波动;权益等高风险资产部分通过承担短期的波动追求长期的高收益,做增强收益。其中优秀的固收+产品甚至能实现风险多降一点,收益多加一点。

下面通过一个产品来实际感受一下:

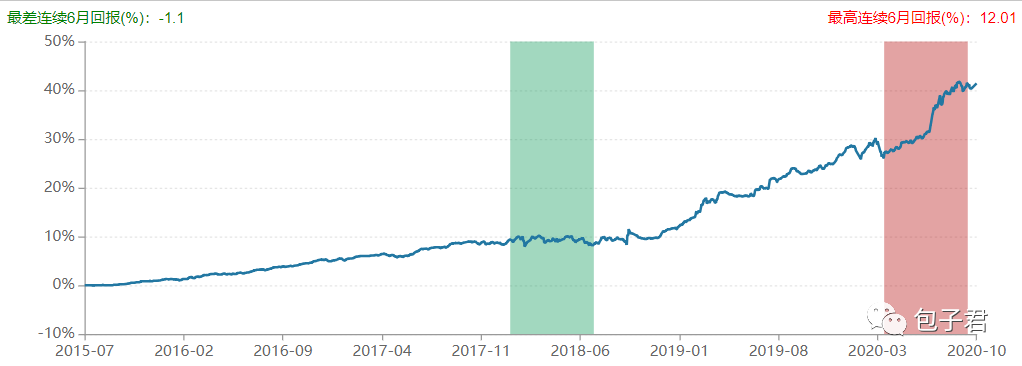

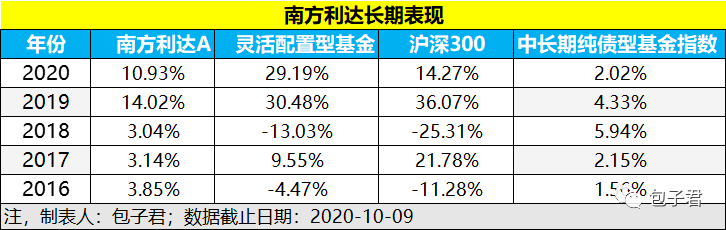

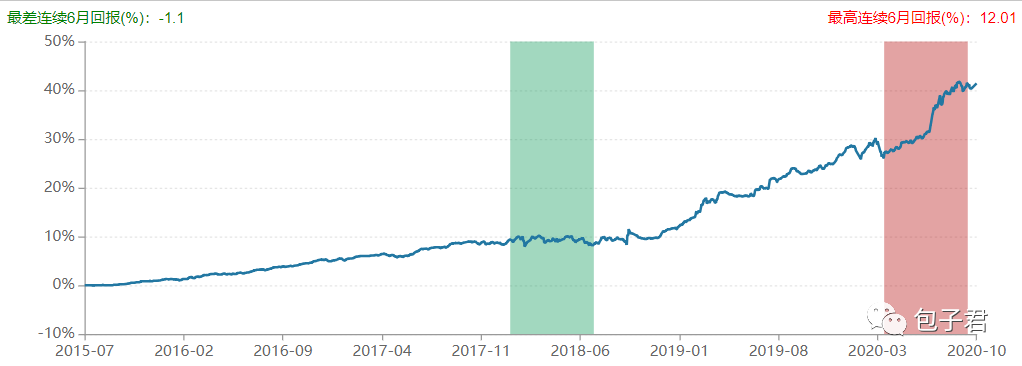

南方利达(基金代码:001566)这只固收+产品成立以来年化就是6.80%。该产品自2015.7.8成立以来每年都是正收益,且跑赢上证综指和中证全债。这就是一只典型的固收+产品的表现。

下面通过该基金的净值走势来更直观地看一下该基金的表现。

这只基金就实现了让投资者在承担较小的波动风险的前提下,依然有机会获取相对稳健的收益回报的目标。

为什么选这只产品来做演示?

因为这是一只典型的表现比较优秀的固收+产品。该基金的基金经理吴剑毅也是一位做固收+产品的好手。这里有必要顺便介绍一下吴剑毅所在的南方“固收+”团队,这个成员包括孙鲁闽、林乐峰等老将,他们都是公募基金界中做“固收+”产品响当当的高手。

吴剑毅是如何做好固收+中“+”部分的收益的呢?他的方法就是选好个股的同时合理控制好仓位。吴剑毅认为获取绝对收益的关键一是选股,二是仓位。从绝对收益的角度,应该选取价格具备收敛机制,可以越跌越买的公司。选好个股的同时也要根据个人风险偏好和自身风险承受能力合理控制好仓位。在实现稳的同时,吴剑毅的选股能力也很出色,这一点从其管理的南方潜力新蓝筹( 000327.OF ) 业绩可以看出。

最后,介绍一下吴剑毅拟管理的南方誉鼎一年持有期混合(A类:010006;C类:010007),这只基金将于2020年10月19日至11月13日发售。该基金也是一只固收+产品,即债做底、股增强,追求绝对收益,严控回撤的产品。

扫二维码 3分钟开户 紧抓股市暴涨行情!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。