来源:Wind资讯

临近中秋、国庆两节和季度末,A股、债券市场交投清淡。

市场人士表示,考虑假期居民提现过节的需求和银行季末考核的压力,银行类金融机构增加备付的意愿强烈,市场对政策的预期更为敏感,整体投资氛围较为谨慎,这种行情预计将会维持到十一节后。

节前股、债交易清淡

周一(9月28日),沪深两市股指缩量整理,上证指数在3200点上方展开拉锯,收报3217.53点,跌0.06%;创业板指报2521.25点,跌0.75%;创业板综指报2898.85点,跌1.26%;深证成指报12760.93点,跌0.42%;科创50报1338.95点,跌1.84%;万得全A报4979.81点,跌0.49%。

市场成交量继续萎缩,两市合计成交仅有5402亿元,创5月27日以来新低;北向资金合计净流出10.78亿元,连续6日净流出,流出速度放缓。整体来看,长假将至,节日效应显现,成交量大幅萎缩,资金维持观望态势。

盘面上,长江32个一级行业指数中,23个行业出现下跌,仅9个行业逆势上涨。其中煤炭涨超2%,社会服务涨超1%。

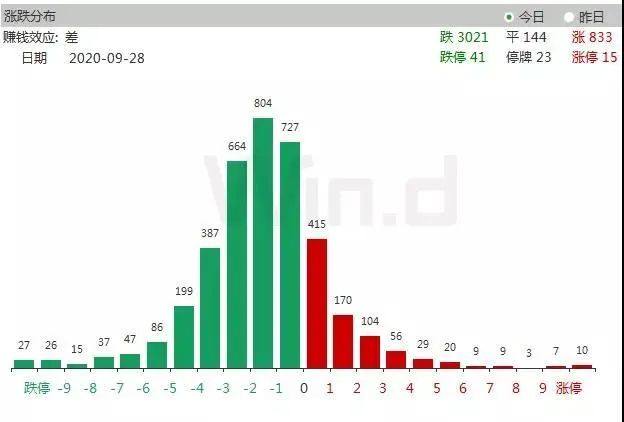

个股方面,两市全天共有涨停个股15只,跌停个股41只,赚钱效应匮乏。

9月28日,可转债市场也进入了放假模式。上午9点30分一开盘,仅5手的成交就导致常汽转债一度暴跌30%而触发停牌,根据上交所规定,该可转债今日14时57分才恢复了交易。在最后3分钟内,常汽转债上演了大逆转,最高涨幅达10%,最后以小幅下跌报收。

消息面上,常汽转债及其正股常熟汽饰并未看到重大利空,而常熟汽饰开盘仅微跌0.15%。在转债暴跌之后,正股也一路向下,上午收盘跌逾6%。

债券二级市场方面,当日市场交投比较平淡。国债期货小幅收涨,10年期主力合约涨0.15%,成交量较上日减少2.24万手。5年期主力合约涨0.04%,成交量1.37万手,较上日减少0.67万手;2年期主力合约涨0.01%,成交量4304手,较上日减少404手。

节后股、债狂欢?

股市:节后上涨效应显著

从历史数据看,国庆假期,A股存在明显的“节后上涨效应”。Wind通过近10来年市场表现梳理来看,节前一周A股调整的次数居多,而节后上涨的概率高达80%,大资金节前减仓避险和节后加仓的特征十分明显。

债市:节后涨多跌少

对于节后债市的表现,Wind数据统计显示,以10年期国债期货主力合约来看,自2015年上市以来,2015年至2019年5年间,国庆长假前5个交易日仅有一次下跌,其余4次都以上涨报收,而今年最近3个交易日为微幅下跌0.1%,本周最后两个交易日能否上涨转正值得关注。

而国庆长假之后5个交易日,5年间有3次上涨2次下跌,整体依然是涨多跌少,可见长假前后,国债期货都是上涨为主,意味着债市表现不错。与股市节前大概率下跌,节后大概率上涨并没有呈现明显的跷跷板效应。因此从历年概率上叠加目前低位反弹,今年长假后债市短期或仍然能表现不错,上涨值得期待。

节后股债如何配置

平安策略张亚婕、郝思婧研报分析,展望四季度,配置的关键词是风险与均衡,风险资产仍受不确定性影响承压,做多布局需要更多信号,建议整体配置更加均衡。

第一,黄金资产的配置受前期涨幅及美元反弹的双重压制。

第二,股债配置更趋均衡,全球股票市场维持震荡,国内无风险利率整体在高位波动。

第三,股票市场的内部风格表现也更均衡,代表价值因子的低估值板块将继续结构性修复。

其中,权益资产方面,A股相比于海外市场更具吸引力,市场风格均衡的态势仍将持续;债券市场中,欧美利率预计在低位运行,而我国利率或将在高位震荡,国内信用债相比利率债仍有配置价值;商品市场中,经济修复放缓拖累工业品价格承压,低通胀预期背景下黄金价格可能偏弱运行;外汇市场中,在欧洲疫情、经济、政策等均相对弱于美国的预期背景下,美元指数有小幅反弹至95-96左右的可能,而人民币大幅升值空间相对有限,预计在6.7-7.0左右波动。

华宝证券杨宇团队策略研报分析,展望四季度:

股票市场方面,继续维持结构性的行情,短期来看低估价值板块相对占优区间。宏观流动性边际收紧、经济基本面修复、增量资金入市的背景下,整体将继续维持结构性的行情,前期估值“泡沫化”比较严重的板块面临估值压缩的压力,短期来看低估价值板块相对占优,中长期来看,“内循环”受益相关的科技、医药、消费等板块估值消化之后仍是可能带来超额收益的板块。

债券市场方面,供需矛盾压力仍在,但已具备配置价值。基本面缓慢修复,修复斜率继续放缓,预计这一过程仍将持续;货币政策方面,市场已经对中性的货币政策完成了重定价,后续货币政策仍将维持平稳,围绕政策利率窄幅波动。债市面临供需矛盾突出。估值来看,经历了8月份的利率上行后,收益率水平回到疫情之前,股债相对回报回归均衡,当前利率水平下债券配置价值有所凸显。短期超跌后,中短端利率会迎来修复行情,带来曲线走陡机会,中长端仍维持偏震荡看法。关注供给进度和银行负债端。

海外市场方面,美股演绎由科技股向价值股的风格扩散逻辑,十年美债收益率目前处于底部区间。美国经济韧性相对较强,一旦经济重回复苏趋势,力度可期,叠加流动性宽松,疫情受损的企业业绩会迎来修复,将带动由科技股向价值股的风格扩散。四季度美债上行区间不会太高,与基建是否推出、经济复苏情况、市场波动剧烈程度等相关。美债的波动性未来将逐步增大。

西南证券叶凡研报分析,目前,全球经济形势总体呈复苏态势,但各国节奏有所不同,美欧面临疫情二次爆发的冲击,在逆全球化、低利润率、低利率、长期通胀上升和政府债务增加的趋势下,资产配置建议采取多元组合策略,从机会关注度来看,权益类资产>债券>实物资产。

声明:本资讯中的信息均来源于公开资料,本公司已力求报告内容的客观、公正,但对相关信息的准确性及完整性不作任何保证。资讯中的观点、结论和意见仅供参考,不构成投资建议。投资有风险,入市需谨慎。

扫二维码 3分钟开户 稳抓股市回调良机!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。