这类基金“空头”仓位提升!背后的真相是……

来源:中国证券网

朱妍

近期A股震荡加剧,前期大涨的板块出现较大波动,偏股型基金净值纷纷回调,量化对冲冲基金的抗风险能力又被小伙伴们“价值发现”了——9月以来这类产品平均跌幅不到1%,回撤控制杠杠的。随着股指期货对冲投资策略执行情况公告的披露,这些产品的最新操作也浮出水面。

有些小伙伴惊讶地发现,多只量化对冲策略基金加大了“空头”仓位,于是心有戚戚:这些基金是不是在看空市场?

其实……真相和你想的不太一样。

“空头”仓位提升的真相

最近两个交易日,均有量化对冲基金公告最新的股指期货对冲投资策略执行情况,其“空头”仓位纷纷提升。

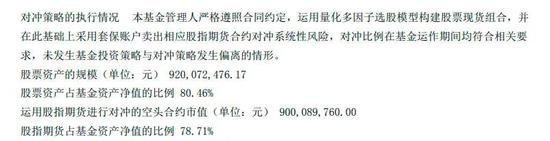

今日(9月10日),华泰柏瑞量化绝对收益策略定开混合公告了最新的股指期货对冲投资策略执行情况。公告显示,目前该基金运用股指期货进行对冲的空头合约市值达到9亿元,股指期货占基金资产净值的比例为78.71%。相比6月10日公告的情况,近3个月该基金空头合约占比出现16个百分点以上的显著增长。

华泰柏瑞量化绝对收益策略定开混合公告节选

无独有偶,昨日,中邮绝对收益策略定开混合公告也显示,截至9月7日,该基金运用股指期货进行对冲的空头合约占基金资产净值比重较6月8日48.95%增长了6.18个百分点,达到55.13%,同时;8月10日,广发对冲套利定开混合也发布类似公告,显示较4月时提升了股指期货空头仓位。

中邮绝对收益策略定开混合公告节选

不过,与之对应的是,这些量化对冲产品多头仓位也没闲着,均较前几月披露的情况有所增长:华泰柏瑞量化绝对收益策略定开混合、中邮绝对收益策略定开混合的股票资产占基金资产净值的比例分别较6月公告时增长近16.81个百分点、3.68个百分点。同时,这两只基金的股票资产规模、股指期货空头合约市值也较6月上涨。

多空仓位同时提升,意味着什么?有量化投研人士分析称,可能有两方面原因:

1、看好当前博取阿尔法收益的机会

该人士表示,当市场阿尔法机会增多的时候,量化对冲基金会提升多头仓位以博取超额收益,同时由于基金采取的是市场中性策略,空头仓位也会提升。从这种情况来看,部分量化对冲基金空头仓位的提升,反而可能是看好市场未来阿尔法机会。

理论上看,基金经理看好市场机会程度的深浅会在仓位上体现,如果股票资产占基金净值比重超过80%就算很看好了,当前的比重可理解为中性偏乐观,比6月时强。

广发对冲套利定开混合基金经理陈宇庭在半年报中表示,市场短期面临风格变化的考验,这个过程中板块个股的轮动会加快。同时,他们对未来市场走势持较为乐观的态度,货币政策宽松背景下,经济的逐步复苏是市场未来上涨的基础,此外增量资金入场等因素,也是后续市场走强的信号。

2、受到资金申赎的影响

多数量化对冲基金都是定期开放式基金,每到开放期就要应对机构资金大量申赎的压力。“如果机构资金有赎回需求,量化对冲基金要提前卖出资产,那么多空仓位必然有所下降;近几个月来,市场震荡频繁,量化对冲产品优势随之显现,机构资金自然更愿意继续持有。因此,一些量化对冲基金的多空仓位也会较之前公告的同步提升。”该量化投研人士说。

以中邮绝对收益策略定开混合为例,自3月股指期货空头仓位占基金资产净值比重较去年12月下降后,今年6月、9月公告时均呈现上升态势。

震荡市量化对冲产品亮眼

9月以来市场继续震荡调整,Wind数据显示,截至9月9日,偏股型基金(包括QDII基金)9月以来平均跌幅超过5.6%,60只基金7个交易日内跌幅超过10%;与此同时,33只量化对冲基金(不同份额分开计算),平均跌幅仅0.73%,近八成跌幅不超1%,安信稳健阿尔法定开混合还小幅收涨,回撤控制均较强。

另外,从今年以来涨幅来看,这类产品平均净值涨幅也达到5.3%,绝大多数获得了正收益,回报超过如今不到4%的银行理财产品。

量化对冲基金今年来涨幅较大的产品

业内人士表示,量化对冲基金的收益风险比相对比较高,在大盘巨幅震动时尤其能体现出优势,投资者可以将其与优秀的主动权益类基金进行组合配置,提高整体资产的抗风险能力。

扫二维码 3分钟开户 做好抄底反弹准备郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。