来源:宏赫臻财

导读:本系列研究最初基于对上市公司竞争优势(护城河)的强弱进行评分,随着模型项目的不断成熟和增加,目前大家权且可将“护城河”看作是广义的,我们旨在对一家上市公司的基本面投资价值进行评分和评级。(当前版本:9.9)

建议使用iPad Pro、微信PC端、宏赫网页版等大屏阅览。

提纲:①图文透析;②估值探讨;③投资建议。

温馨提示:企业经营的内外部环境时刻在变化,因此对于公司的判断是具有时效性的,更别提估值了,如果此文的研究时隔久远,您可以等待我们的追踪更新推送,也可以及时定制研究:

点此=>【定制专属护城河评级】

壹

图文透析

所属细分行业=>【41家“互联网与直销零售”GICS子行业上市公司初筛选】

1

公司出镜

基本资料

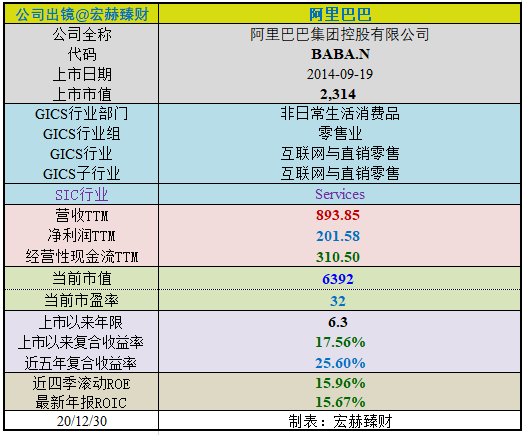

阿里巴巴自上市以来6.3年,年均复合收益率为约17.56%。截止当前评测日近五年年均复合收益率为25.60%。

最新年报披露投入资本回报率ROIC为【15.67%】

最新年报净资产收益率ROE为【15.96%】

[注]:本文数据来源:iFinD,宏赫臻财研究中心,数据日:2020/12/30。

公司上市以来

整年度市值增长率PK标普500指数

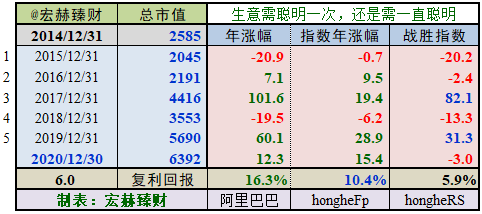

2014年末至今5个整年度段里2年市值增长战胜指数,胜率【40%】,今年以来暂时落后指数。

期初至今6.0年的光阴里市值从2585亿美元增加至6392亿美元,实现年均复利回报率16.3%,同期指数年均增长10.4%。

业务类别

阿里巴巴业务包括核心商业、云计算、数字媒体及娱乐以及创新业务。除此之外,阿里巴巴的非并表关联方蚂蚁集团为阿里巴巴平台上的消费者和商家提供支付服务和金融服务。围绕着阿里巴巴的平台与业务,一个涵盖了消费者、商家、品牌、零售商、第三方服务提供商、战略合作伙伴及其他企业的数字经济体已经建立。

行业地位

(横向战略比较,还需结合主营可比性)

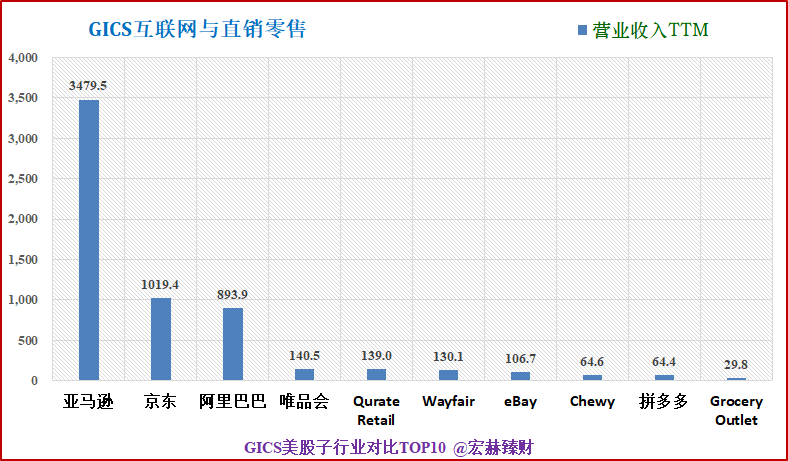

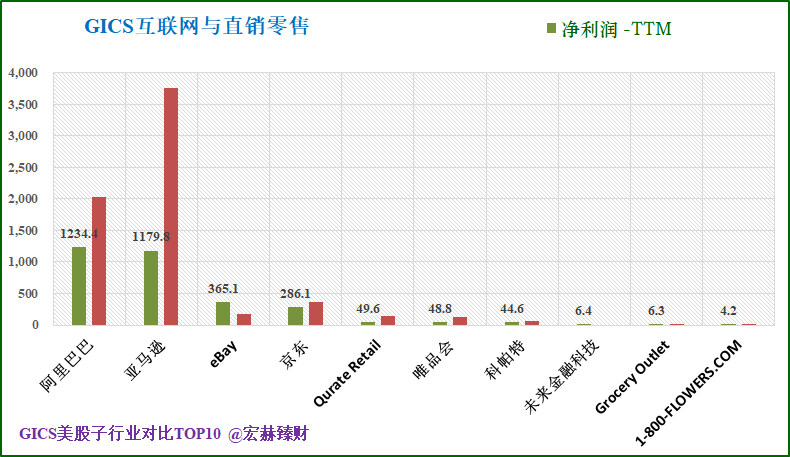

细分行业营收&净利润规模排名Top10(单位 亿)

阿里巴巴营业收入排名3/41;净利润排名1/41。

注:该对比仅供参考,投资者请自行结合该公司主营业务具体考察其横向可比性。该细分行业选取美股上市的GICS行业细分为【非日常生活消费品-零售业-互联网与直销零售-互联网与直销零售】的41家公司。数据为TTM值。

细分行业当前总市值Top10(单位 亿)

阿里巴巴当前时点总市值6392亿美元;排名【2/41】。

资产结构

(新手看利润表,老手看资产负债表)

资产负债表

2021财年中报负债/净资产:46%;负债/总资产:32%。

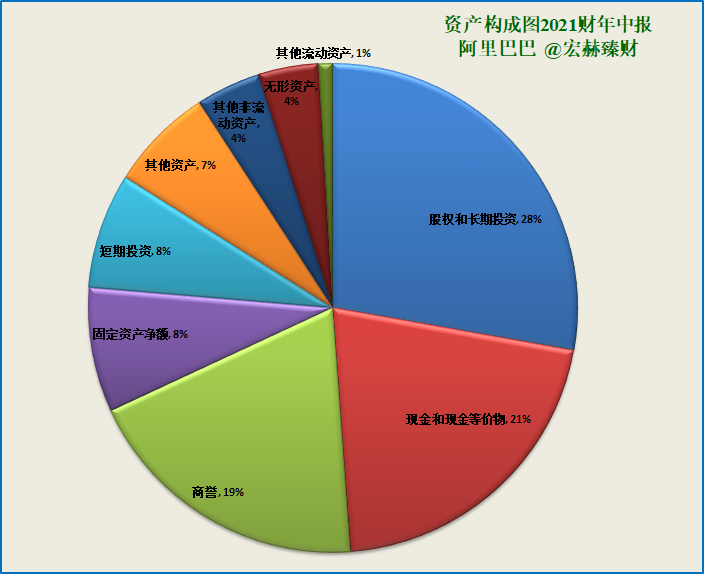

主要资产构成图

[注]:2021财年中报总资产【2112】亿;净资产【1445】亿,负债【666】亿;

2121中报总市值【6392亿】;当前总市值【6392亿】

第一大资产为股权和长期投资587.0亿,占比27.8%;2020财年年报占比26.7%。

第二大资产为现金和现金等价物444.1亿,占比21.0%;2020财年年报占比25.2%。

第三大资产为商誉406.8亿,占比19.3%;2020财年年年报占比21.1%。

有形资产占总资产比例【1%】,无形资产+商誉占比【23%】

2

营收一览

营收结构

最新财报营收分类&地域分类占比图

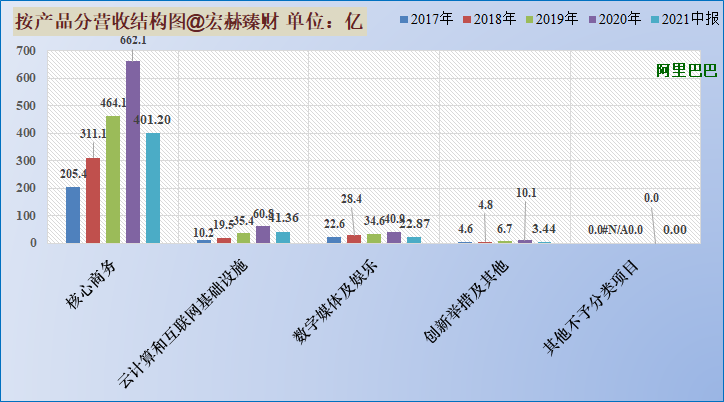

2021财年中报数据

在公司收入结构中,核心商务业务占比86%,是公司最主要的现金流业务。也是公司四大业务板块中唯一实现EBITA盈利的业务。核心商业包括淘宝、天猫、1688、Lazada平台等平台电商业务,也包括盒马鲜生、银泰百货等新零售业务,以及菜鸟网络、饿了么、口碑等服务基础设施,构成公司的业务核心。

公司通过核心商业的盈利为其他板块投入资本,从而增加了公司在商业领域的渗透纵深,拓展了公司的服务维度,目前云计算和互联网基础设施业务占营收比9%,数字媒体及娱乐业务占比5%。

近四年营收前五分类结构图

主营1业务2018-2020三年复利增长率分别为:51.4%、49.2%和42.7%。

主营2业务2018-2020三年复利增长率分别为:90.4%、82.2%和71.4%。

公司核心商业业务保持快速发展,其中FY2Q21,新零售业务继续高速发展,较去年同期增长43.50%,占比中国零售商业已经达到27.37%,已经成为阿里巴巴核心商业中的重要组成部分。

云计算业务收入继续保持增长,主要受到來自互聯網、金融及零售行業的客戶收入增長所推動,阿里云目前规模已经达到亚马逊AWS云业务收入3Q2015的规模,此阶段AWS的 operating magin 处于快速提升阶段。根据阿里巴巴在年度投资者大会上发布的信息,阿里云预计在FY2021实现盈利。

数字媒体及娱乐业务作为阿里巴巴的生态协同业务,营收逐步增长,主要原因是來自線上遊戲收入增長。但目前仍处于亏损状态。

近四年毛利率前五分类趋势图

---

历史营收

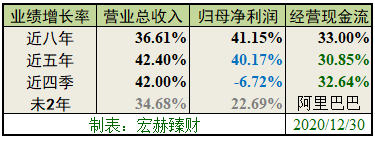

营业收入、归母净利润和经营性现流净额分段复利增长率

未3年为机构一致预期,经常不靠谱,仅供参考。往往是悲观时预期悲观,乐观时预期乐观。投资者需甄别个中机会。

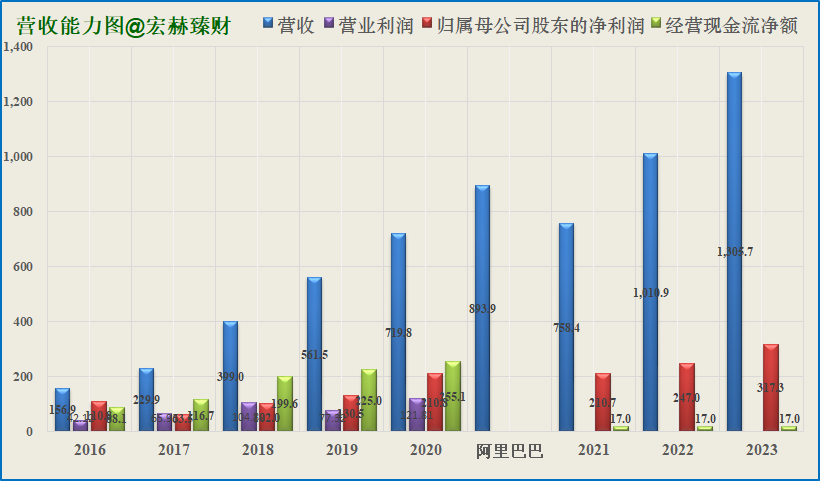

历年营业收入、归母净利润、现金流及未来三年预测图

预测值只作参考不一定实现。

过去五年归母净利润复合增速:40.17%,近四季增速-6.72%,未来一致预期复合增速为22.69%。

滚动近四季净利润、营收及增长率趋势图

(考量基点:近20个季度,下同)

滚动柱图连续逐季稳健增加为加分项。

净利润含金量较高。净利润有波动。营收整体呈稳健增长趋势。

公司净利润于FY2018和FY2019因并购菜鸟、饿了么 等亏损业务以及执行新零售策略导致亏损增加而有所下滑,此后保持稳定。阿里整合成效显现,净利润增速也开始因收入的增长而提升,FY2020Q4公司净利润因疫情对核心商业的冲击,导致同比下滑,随着疫情的控制,净利润逐步恢复。

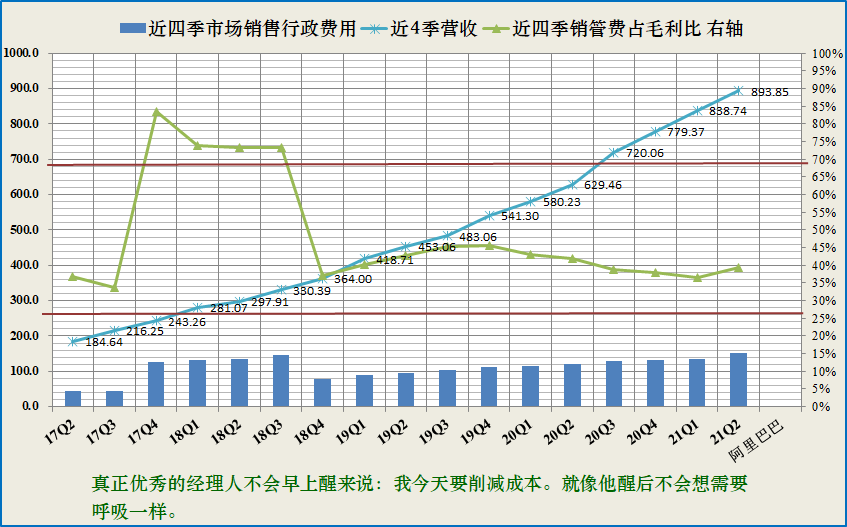

近四季销售费用、管理费用一览

投资者可关注近四季销售和管理费用与毛利润之比持续小于30%的公司(绿线低于下红线为优异,靠近为优秀),具备较高的竞争优势,若30-70%之间为可接受区域(图中红色直线之间),若大于70%需要警惕,说明该公司产生净利润的能力较弱。

阿里巴巴该指标一般,整体处于可接受区域区间位置,获利能力中等。

最新值39.4%,近四季度均值38.2%。

3

现金流

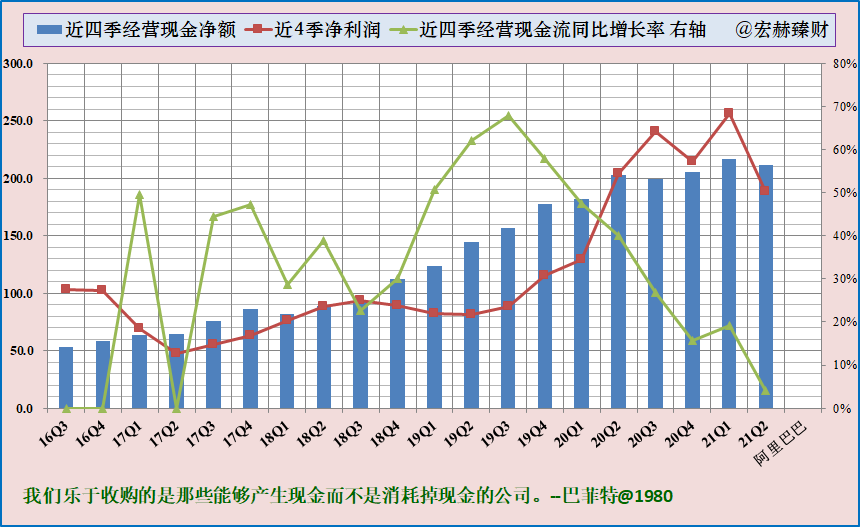

近四季经营活动产生现金流净额对比归母净利润

经营现金流量净额充沛。

近5年经营现金流占净利润比例均值为【1.50】

近5年自由现金流占净利润比例均值为【0.76】

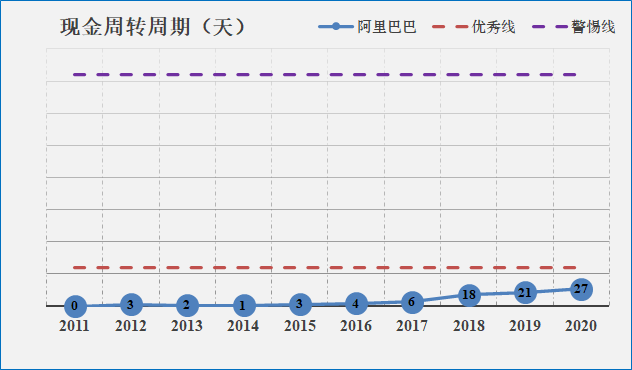

近年现金循环周期

注:现金循环周期又可称为净营业周期,是考量企业日常运营环节的现金流状况,优先关注那些该指标小于60的企业,负数更为优,表示企业的还款周期远大于存货变现期。警惕该指标大于360的企业

公式:现金循环周期=存货周转天数+应收账款周转天数-应付账款周转天数

现金循环周期指标:【优】

4

盈利能力

【本公司】

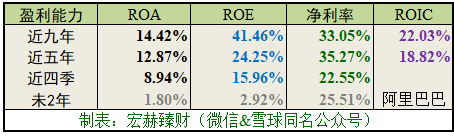

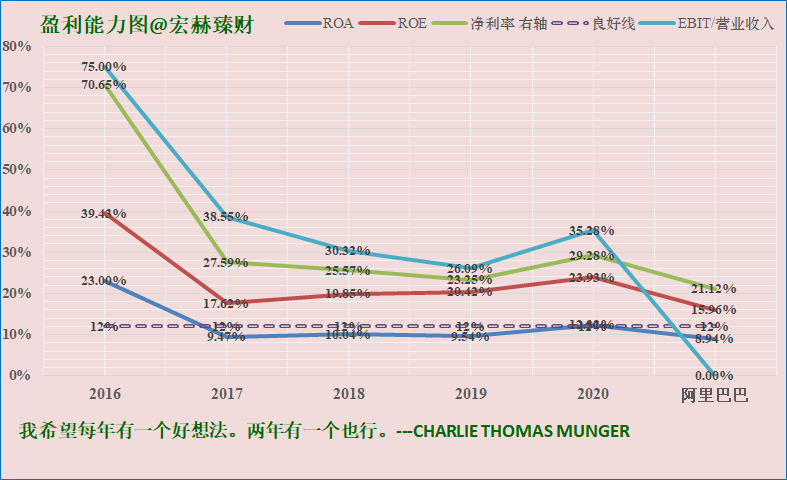

总资产收益率(ROA)、净资产收益率(ROE)及净利率分段均值一览

盈利能力趋势图

各项盈利能力指标在良好线上越高越好。

近四季ROE(左轴)及ROIC(右轴)趋势图

关于ROE和ROIC

若一定要将问题简单归结的一个指标的话,便看ROE。

巴菲特控股管理的伯克希尔公司制定的业绩衡量标准是15%的净资产收益率以上;巴菲特重仓的历史持股ROE均在20%以上,甚至更高。

从ROE的趋势图可以判断企业价值扩张期:看ROE能达到的高度、ROE维持在高水平持久性、ROE的增长能力。

投入资本收益率ROIC,是一个久经考验的分析资本收益的比率,这个比率调整了资产收益率和净资产收益率的某些特性。

拥有持续较高ROIC的企业如皇冠上的明珠,要占据你组合的重要位置。

阿里巴巴当前ROE:16%+。

公司ROE逐步提升,当前处于良好线与优秀线区间位置。

零售平台业务为核心商业中扣除本地服务、Lazada、新零售、直接进口和菜鸟网络后的轻资产电商部分(即核心商业交易市场业务)。零售平台业务作为公司最主要的盈利来源,其盈利能力长期保持稳定。

而本地服务、新零售、菜鸟网络等重资产业务对核心商业盈利能力有些拖累。

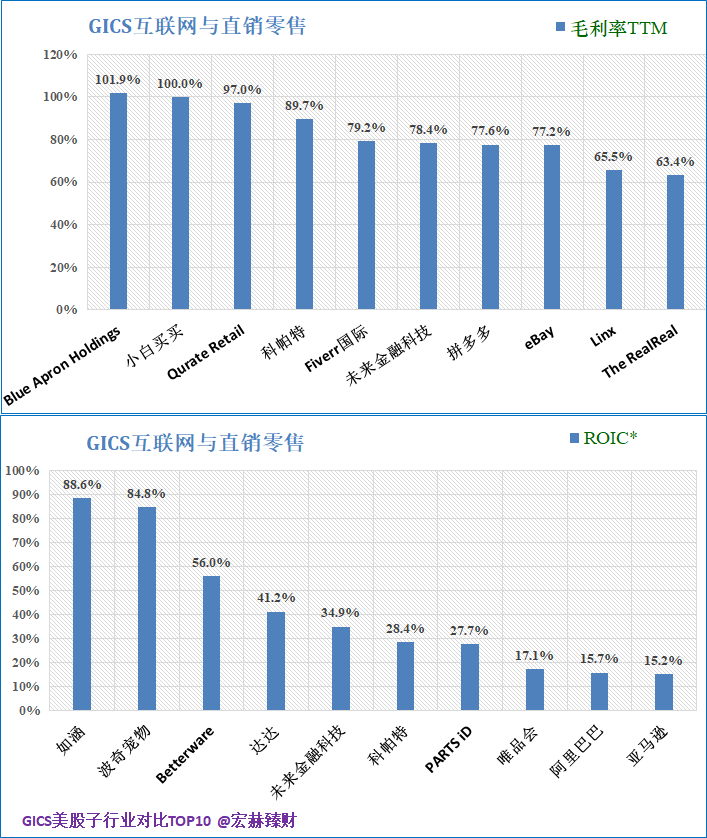

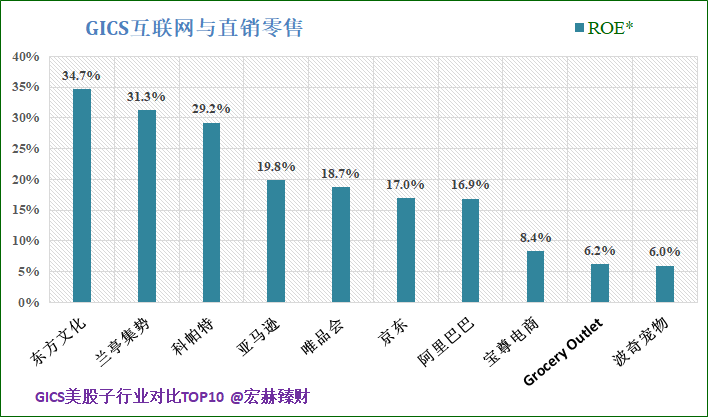

【细分行业】

细分行业盈利能力横向对比Top10

阿里巴巴

毛利率43.3%,排名16/41;ROIC*15.7%,排名第9;ROE*16.9%,排名第7。

ROIC*取值为TTM值和上年年报值的均值;(港股为上年报值)

ROE*取值为TTM值和上年度扣非加权值的均值。

需关注细分行业主营业务差异性,可比性。

[注]:该行业的分段深度比较研究请点文末原文链接进入我们商城首页内的细分行业臻选专栏,找到GICS或申万相关的细分行业研究查看。

5

杜邦分析

杜邦分析分阶段一览

近十年杜邦分析趋势图

宏赫臻财建议关注未来杜邦指标趋势呈现:【低杠杆或适度杠杆+周转率接近或大于1且有向上趋势+稳健增长的中高净利率】

杜邦结构【优-】(主观评测描述范围:优-良-中-差)

阿里巴巴适度杠杆+不低的净利率+较低的周转率。

6

重要股东

主要股东数据

软银股份有限公司 24.90%(20/7/2)

Altaba Inc.、马云、软银股份有限公司 41.50%(190603)

Altaba Inc.、马云、软银股份有限公司 50.00%(180718)

7

宏赫护城河评分

宏赫臻财护城河评分体系涉及下面四项评分评测,其中1、3项为定量分析评分;2、4项为定性分析得分,打分标准涉及企业财务指标、商业模式、经营特性、行业周期、经营&自由现金流、企业文化、管理团队、以及企业存续周期等内容,具体四项得分如下:

……

……

……

已购买用户

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。