来源:万得基金

又到一年总结时,网络上又开始花式盘点今年的得与失。大家今年的投资收益如何?小夏最近也跟风盘了一下今年以来各类型基金的收益情况,发现了一个公募基金的隐秘角落:FOF!

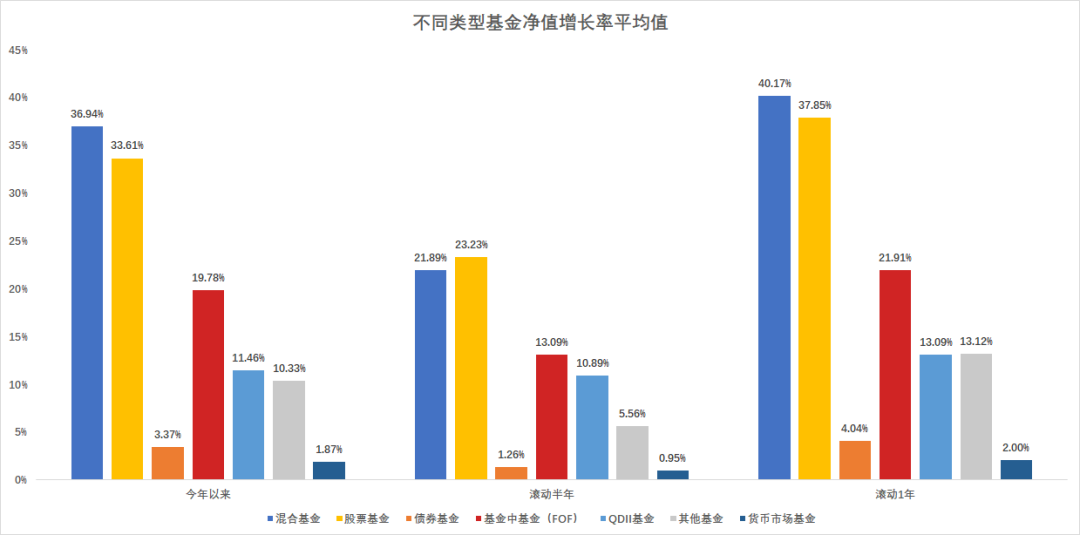

根据银河证券数据显示,截至今年12月11日,FOF(基金中基金)今年以来、近一年收益率仅次于混合基金、股票基金,大幅跑赢债券基金、QDII等基金类型,收益表现靓丽。

数据来源:银河证券研究中心,净值数据截止日期:2020-12-11,历史业绩不预示未来表现。

小夏家采用FOF形式运作的养老目标基金表现如何?来一起看一看:

华夏基金旗下部分养老目标基金收益表现

净值数据已经托管行复核,截至2020/11/30,2040/2045业绩比较基准均为:沪深300指数收益率*50%+上证国债指数收益率*50%;2050业绩比较基准:沪深300指数收益率*70%+上证国债指数收益率*30%,历史业绩不预示未来表现。

以华夏养老2045为例,自2019年4月9日成立起,今年以来收益率达到37.49%,成立一年多来收益率52.28%,同期业绩比较基准仅为12.53%、15.10%。

我们常说,凡事预则立不预则废,今天就带大家来揭秘一下,有目标的养老目标基金究竟是如何运作的!

养老目标基金是指以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有,采用成熟的资产配置策略,合理控制投资组合波动风险的公开募集证券投资基金。这种为满足大家养老需求的特殊投资品种,大多采用FOF形式,主要有以下几个显著特点:

养老FOF

长期性。鼓励长期持有、长期投资;

以资产配置为核心。通过资产配置和风险控制来降低组合波动;

重视权益。重视发挥权益投资对资产增值的作用;

重匹配。充分考虑投资者的年龄、预期寿命、风险承受能力等适当性因素,将合适的产品设计给适合的投资者。

在具体运作策略上又分为目标日期策略(TDF)和目标风险策略(TRF)。

养老目标日期基金是以投资者退休日期为目标,根据不同生命阶段风险承受能力进行投资配置的基金。

养老目标日期基金是以预期风险为目标,为投资者提供不同风险等级的养老组合,其风险水平通常直接体现为权益类资产的配置比例。

在国外,一开始是目标风险策略比较吃香,当时的政府认为,投资者会根据自己的实际情况选择最有利于自己退休生活的风险策略。但经过了几十年的实践发现,政府忽视了一个重要的因素——“懒”。很多小白投资者不会或没时间根据自己风险偏好的变化,管理自己的基金账户。显然目标风险策略更适合明确自身风险偏好,具有一定理财经验和规划的投资者。

于是,养老目标日期策略基金应运而生。这个目标日期策略又有什么奥秘?

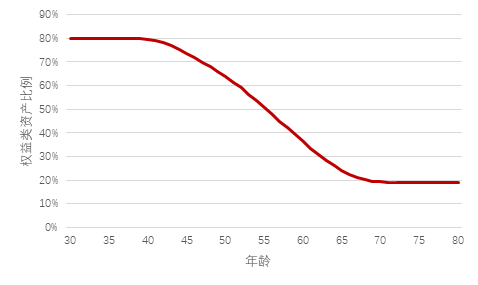

一方面,养老目标日期策略基金根据生命周期理论,在不同的生命阶段,根据投资人风险承受能力的变化动态配置资产,最显著的特征是权益资产配置比例随着退休日期的临近而逐渐下降。这一过程中权益类资产配置比例逐渐下降形成的曲线,又被称为下滑轨道(glide path)。

(下滑轨道示意)

二是鼓励个人投资者长期投资。此类基金采用定期开放的封闭运作或限定投资人最短持有期限,避免投资人短期频繁申购赎回对基金投资策略及业绩产生影响,满足了长期投资的需求。

在今年震荡市居多的市场行情下,养老FOF的控回撤、降波动能力也尤为突出。根据中基协数据,截至今年11月末,投资运作满1年的养老FOF近一年平均最大回撤在-7.9%,相较全市场混合型基金平均最大回撤的-14.29%,表现较为稳健。

大家觉得,华夏养老目标基金的小目标完成的怎么样?

华夏养老2040三年会计年度业绩:2019年12.62%,同期业绩比较基准(业绩比较基准:沪深300指数收益率*70%+上证国债指数收益率*30%)19.73%。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。