来源:财通证券资管

2020年的基金热词库里,一定有个重要的位子,要留给“固收+”。

所谓固收+基金,就是通过一只基金,打包买到债券资产和其他资产。债券资产占比较高,作为“稳定器”,用来力争基础收益;其他资产作为“助推器”,用来辅助收益增强。

固收+基金的几点共识

对于固收+基金,有如下要点已经逐步成为市场共识:

1. 固收+基金有什么用?

以绝对收益为目标,力争赚取确定性较高的收益,控制回撤很重要。

2. 固收+基金怎么选?

固收+基金不以净值增长率论英雄,而更多比拼长期平滑的、稳定的收益的获取能力。

评价固收+基金,拉长到3年,是比较合理的周期。以财通资管鑫锐回报混合型基金(A类004900/C类004901)为例:银河证券统计显示,截至上周五(12月4日),其成立3年间,A类份额年化收益率12.75%,显著跑赢业绩比较基准(3.33%)。

3. 固收+基金适合谁?

短期来看,固收+兴于低利率时代的市场环境,成为传统固定收益理财产品的替代;但拉长时间看,“固收+”会成为稳健型投资者、有资产配置意识投资者的重要选择。

固收+的时代,才刚刚开始。明年固收+的机会在哪里?我们请到了财通资管鑫锐回报混合型基金(以下简称「鑫锐」)的多资产部分基金经理,聊聊明年的“+”之路。

基金经理解惑:明年固收+怎么做?

辛晨晨

主要负责「鑫锐」的股票部分(含新股)投资

清华大学硕士,8年证券从业经验,4年证券投资经验。曾在中信建投证券、上海证券交易所、嘉实资本、兴证资管等机构任职,现任财通资管指数量化部总经理。

秉持波动率控制投资理念,擅长大类资产配置、基本面量化选股、衍生品对冲等复合策略,追求“高胜率、低波动”原则下的绝对收益。

顾宇笛

主要负责「鑫锐」的可转债部分投资

华东师范大学经济学硕士。2014年加入财通资管,任债券研究员,2017年8月起担任基金经理,目前管理多只债券基金。

Q:为什么明年固收+依然很重要?

辛晨晨/顾宇笛:全球进入低利率时代的趋势已经比较清晰,国内债券资产收益率走低,投资者需要通过多资产的组合配置,寻求多资产的贝塔收益,同时分散风险。

Q:「鑫锐」作为固收+基金,“+”了什么?

辛晨晨/顾宇笛:「鑫锐」为绝对收益策略的混合偏债基金。“打底”的资产多数是短久期、高评级的债券,确保良好的流动性和较平稳的收益表现,降低波动。

在债券资产之外,主要参与A股二级股票、一级市场新股申购、可转债等资产。其中,根据合同约定,股票在基金资产中的占比介于0%-40%。

Q:「鑫锐」当前采取了什么样的策略,实现了超额收益,并规避“+”部分带来的风险?

辛晨晨

基于绝对收益的投资目标,股票资产部分主要用来实现稳健增厚,不追求高收益,而追求复合绝对回报,所以在选股中,优选行业景气度高、估值比较适中、分红率较高的标的,尽可能回避高估值个股。

此外,参考上证50ETF期权隐含波动率等多维度指标,执行严格的波动率控制策略,在市场发生极端异常波动的情况下,会进行股票仓位的调节。

顾宇笛

今年可转债市场存在波动异常、触发熔断等情况,部分个券脱离基本面的纯炒作加大了市场波动,造成部分转债价格失真,使一些不熟悉转债交易规则的投资人损失较大。波动异常的转债具有换手率较高、偏好小盘转债等特点。

对于可转债投资,基本面是我们最看重的,同时风险管控贯穿投资全流程。我们在可转债方面有资深的投资、研究团队支撑,根据基本面研究筛选标的,同时剔除发行规模偏小的标的,从根源上降低了脱离基本面的小盘转债的异常波动风险。基本面良好的转债,包括发行人财务数据健康、银行授信充足、大股东质押比例低、商誉无减值风险、转债募集资金投向国家支持产业等特点;条款上则重点关注下修条款、赎回条款的设计。

Q:明年“+”的机会在哪里,怎么做?

辛晨晨

A股股票资产明年依然有机会,但更多是结构性机会。宏观层面,明年将出现边际流动性收缩,PPI反弹明显;中观层面,上游制造业等周期类板块迎来利好,高估值个股预计将进入估值消化阶段。因此,个股的配置我们倾向于均衡,积极关注低估值修复、高分红,盈利增速稳定的上市公司。

新股方面,科创板和创业板注册制之下,新股市场的制度红利明年预计仍将延续,新股发行节奏平稳,且新股公司的整体质量值得期待。

顾宇笛

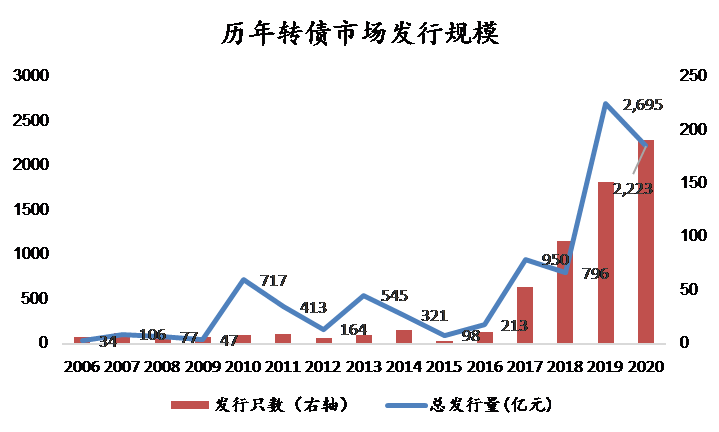

从供给来看,转债市场明年将继续扩容,目前转债市场的潜在供给有4800多亿元。

数据来源:Wind,截至2020年12月3日

从需求来看,固收+基金的风靡,也将带动转债需求的提升,因此更考验管理人的专业水平。我们将通过如下三个策略,努力延续2020年转债投资的平稳表现:

(1)攻守兼备策略:目前转债市场估值仍具性价比,但价格依旧不低,若股市回调,高价品种依然面临较大的下行风险,所以我们更关注价格和估值都适中的攻守兼备品种;

(2)成长白马策略:基于对正股的研究,选择行业景气度高、公司成长逻辑清晰、有业绩支撑的白马龙头标的,并做好价格择时,控制下行风险;

(3)条款博弈策略:转债发行人多希望转债转股而非还本付息,在正股价格走势不及预期时,发行人会通过下修兑现弹性、助力转债转股,因此可提前布局该类标的。

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。