来源:首席经济学家论坛

来源:李超宏观研究与资产配置

文 |浙商证券首席经济学家 李超 / 孙欧/张迪 执业证书编号:S1230520030002

内容摘要

>> 人民币汇率升值掩盖了大宗商品价格上涨

以美元计价的大宗商品价格普遍高涨,但人民币汇率的升值抵消了一部分大宗商品涨价的影响。截至11月底,人民币对美元汇率收于6.58,较5月底的低点水平上涨8.4%。受益于汇率升值,以人民币计价的大宗商品上涨幅度显著低于以美元计价的商品,以铜为例,截至11月底以美元计价的LME铜价相较年内最低点的涨幅已达66%,而同期以人民币计价的沪铜指数涨幅约为55%。

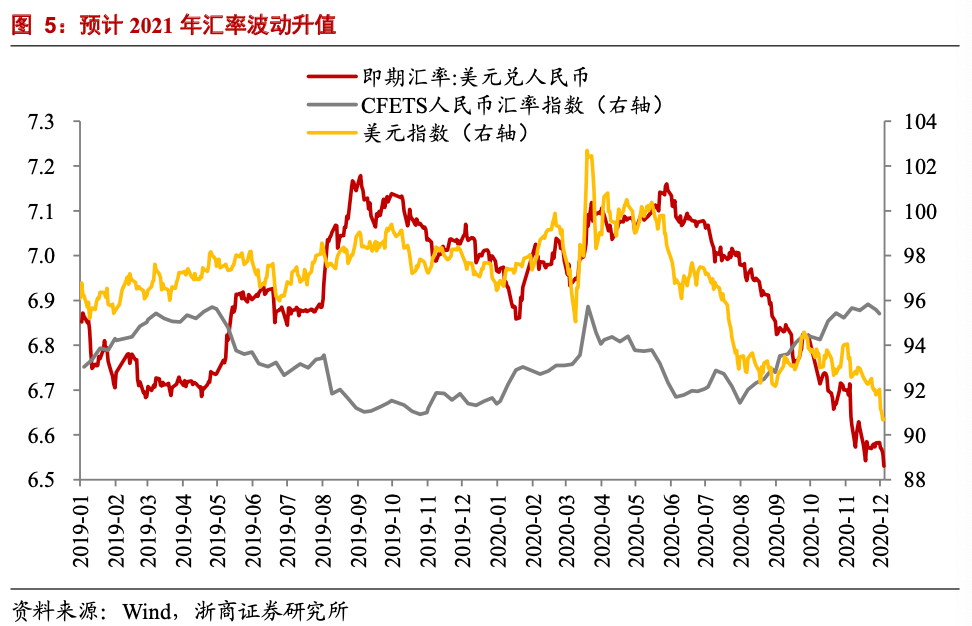

>> 预计人民币汇率继续升值,上半年达到6.3

对于2021年汇率,我们认为我国经济基本面全球占优及货币政策正常化基调仍将支撑汇率升值,而贸易顺差预计将有持续、企业结汇规模增加,叠加中美摩擦趋缓的预期,预计人民币兑美元汇率维持升值,波动中枢将在6.5附近,波动区间为6.3-6.7,2021年上半年大概率就能触及6.3高点,四个季度汇率中枢分别为6.5,6.4,6.4和6.6。其中,四季度GDP增速或回落至4.8%低位,此时货币政策也可能随之转向边际宽松,人民币汇率也将逐渐面临一定贬值压力。中美博弈可能成为短期扰动因素,但汇率波动超出6.3-6.7区间的概率不大。2021年,尤其是四季度之前,人民币汇率继续升值并维持高位,能够继续缓解上游价格向国内价格的传导。

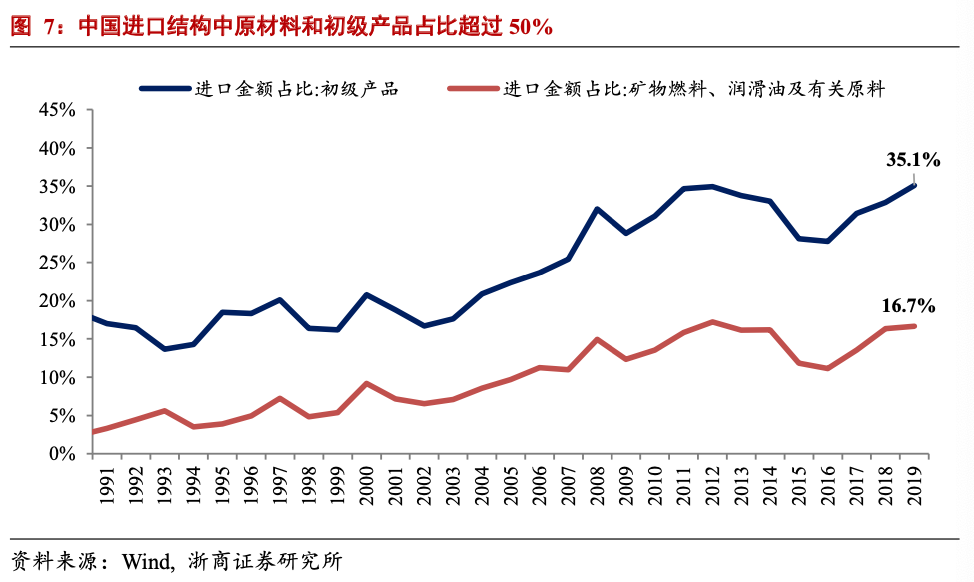

>> 汇率升值一定程度上可以抑制输入型通胀

根据购买力平价理论,本币升值会使得以外币计价的进口商品价格相对下降,进而带动国内总体物价水平下移,在一定程度上抑制输入型通胀的压力。中国是工业原材料净进口大国,原油、铁矿石、铜精矿等多种上游材料对外依存度较高,因此人民币升值使得国内工业企业的进口成本相对降低,抑制了国内通胀压力,进而使得PPI修复速率不及预期。

风险提示

新冠病毒变异导致疫情二次爆发;中美摩擦超预期变化

目 / 录

正 文

> 人民币汇率升值掩盖了大宗商品价格上涨

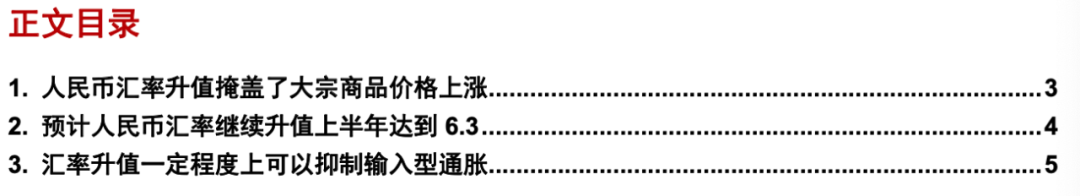

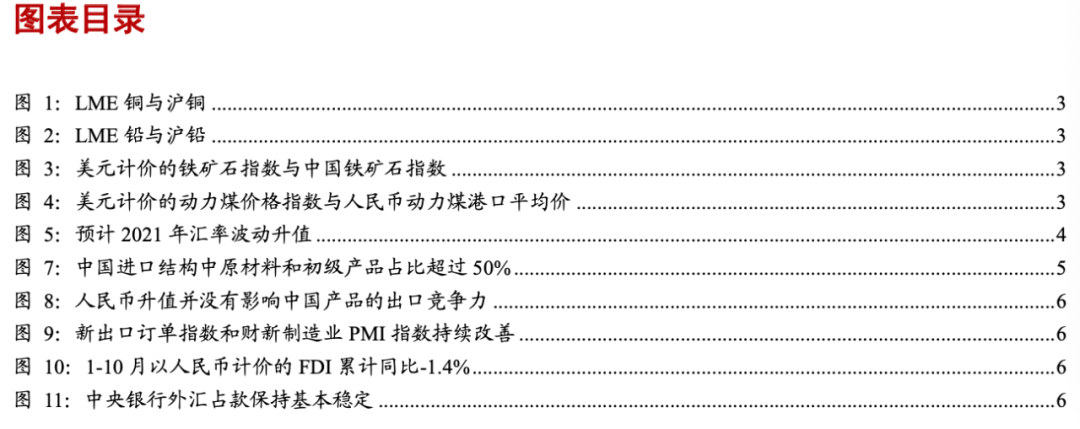

以美元计价的国际大宗商品价格高涨,但2020年下半年以来人民币汇率的升值抵消了一部分大宗商品涨价的影响。截至11月底,人民币对美元汇率收于6.58,较5月底的低点水平上涨8.4%。受益于汇率升值,以人民币计价的大宗商品上涨幅度显著低于以美元计价的商品。

以有色金属价格为例,截至11月底以美元计价的LME铜价相较年内最低点的涨幅已达66%,而同期以人民币计价的沪铜指数年内涨幅约为55%,二者相差11个百分点。以美元计价的LME铅价年内涨幅约为34%,而同期以人民币计价的沪铅指数年内涨幅仅为19%,二者相差15个百分点。黑金冶炼产业链铁矿石价格也出现了类似的情况,以美元计价的铁矿石价格相较年内最低点的涨幅约为71%,同期以人民币计价的中国铁矿石指数年内涨幅约为58%,二者相差13个百分点。煤炭价格方面,以美元计价的动力煤CCI5500指数较年内最低点上涨幅度为47%,而同期人民币计价的动力煤港口平均价上涨幅度仅为22%,二者相差25%个百分点。

>预计人民币汇率继续升值,上半年达到6.3

预计后续人民币汇率波动升值,波动中枢为6.5,波动区间为6.3-6.7,2021年上半年大概率就能触及6.3高点,四个季度汇率中枢分别为6.5,6.4,6.4和6.6,二、三季度升值动力较强,四季度或开始出现一定贬值压力。2020年6月以来人民币汇率波动升值,我们认为主要有以下几方面因素支撑:1、疫情后我国经济率先复苏,中国基本面相对全球占优;2、我国货币政策回归正常化,5月以来边际收紧短端流动性,市场利率上行,中美利差走阔;3、我国贸易顺差持续扩大,结汇率较为稳定的情况下,银行间外汇市场人民币供需结构发生变化,推升人民币汇率;4、美国国内矛盾升温,暂无法顾及与中国的博弈,此前中美博弈对汇率的压制有所放松。

对于2021年汇率,我们认为我国经济基本面全球占优及货币政策正常化基调仍将支撑汇率升值,贸易顺差预计将有持续、企业结汇规模增加,叠加中美摩擦趋缓的预期,预计人民币兑美元汇率维持升值,波动中枢将在6.5附近,波动区间为6.3-6.7,2021年上半年大概率就能触及6.3高点。中美博弈可能成为短期扰动因素。超预期升值可能来自实体部门集中结汇、美元超预期下行;超预期贬值可能来自中美剧烈博弈超预期,但这几种情形出现并引发汇率大幅超调的概率并不大。全年走势看,上半年持续升值,二、三季度都会表现较为强势,但需提示,预计2021年四个季度GDP实际同比增速将是逐步回落的过程,其中四季度基数的影响可能变为负值,GDP增速或回落至4.8%低位,此时货币政策也可能随之转向边际宽松,人民币汇率也将逐渐面临一定贬值压力。

人民币升值的情形下,以外币计价的进口商品价格变得相对便宜,尤其是2020年8月以来,CFETS人民币汇率指数也出现波动上行,中国基本面全球占优的情况下,人民币兑一篮子货币均呈现升值,这使得近期大宗商品价格大涨向国内物价的传导有所弱化。2021年,尤其是四季度之前,人民币汇率继续升值并维持高位,能够继续缓解上游价格向国内价格的传导。

>汇率升值一定程度上可以抑制输入型通胀

汇率变化对国内物价的影响有以下几种途径:

首先,根据购买力平价理论,本币升值会使得以外币计价的进口商品价格相对下降,进而带动国内总体物价水平下移,在一定程度上抑制输入型通胀的压力。2008年周小川行长在两会期间接受采访时曾表示“从分析的角度看,人民币适当升值或者稍微快一点,有助于抑制中国货币的通货膨胀”。

中国是原材料净进口大国,原油、铁矿石、铜精矿等工业原材料对外依存度较高。从进口结构看,中国的矿物燃料、润滑油及有关原料和初级产品占进口总额的比重总体呈现上升趋势,2019年已经分别达到16.7%和35.1%,因此人民币升值使得原材料和初级产品的进口成本相对降低,抑制了国内通胀压力,使得PPI修复速率不及预期。

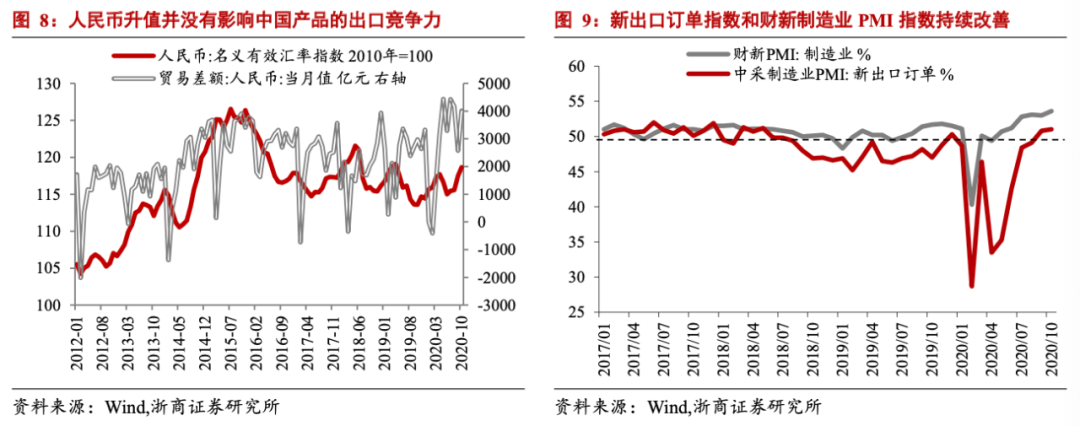

其次,本币升值使得本国商品价格相对上升,产品出口竞争力下降,海外出口订单收缩,导致总需求下降,进而产生通缩压力,但此逻辑这个阶段并不成立。

一方面,疫情期间中国形成了领先全球的生产能力优势,中国供给填补海外供需缺口的逻辑持续兑现,人民币升值不影响其产品出口竞争力,出口持续景气。另一方面,汇率变动对于净出口的影响存在“J曲线”效应,即汇率因素对进出口贸易的影响存在滞后效应,目前人民币仍在升值预期中,国外的采购订单反而更加积极,从中采制造业PMI新出口订单和财新制造业PMI的持续改善中可见一斑。

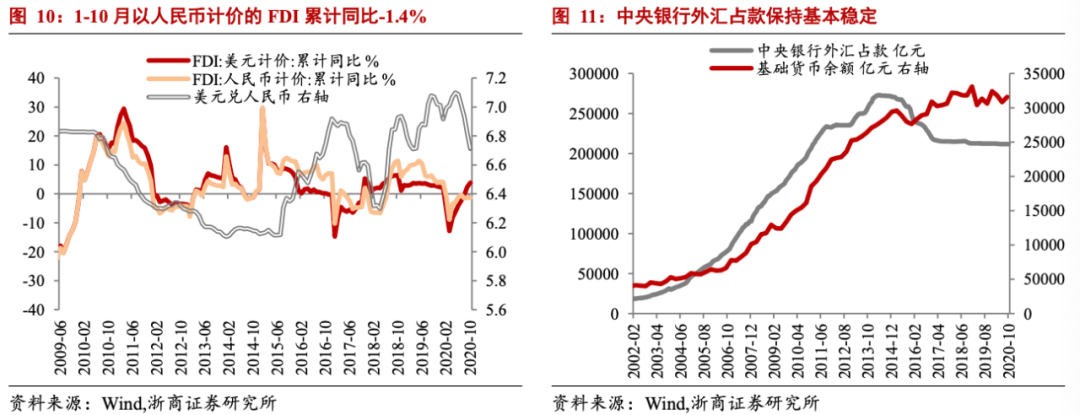

第三,当本币持续升值而产生持续升值预期时,会增加本币的吸引力,使得海外资本大量流入,引发流动性过剩,从而形成汇率升值和通货膨胀并存的情况。从我国2020年的数据来看,外商直接投资尚未显著增加,1-10月以人民币计价的FDI累计同比-1.4%,另外央行外汇占款也基本保持稳定,故此条传导路径目前也没有得到实现。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。