来源:基尔摩斯

名字即品牌系列

今天我要说的是兴证全球基金的乔迁,一位倍受关注的颜值与实力齐飞的女性基金经理。

2008年刚从上海交通大学毕业的乔迁,选择到此前实习的兴证全球基金,一做至今,已有12年之久。在兴证全球基金,乔迁做了7年左右的研究员,主要覆盖的是消费品、周期品、制造业等行业,其中消费品为主。

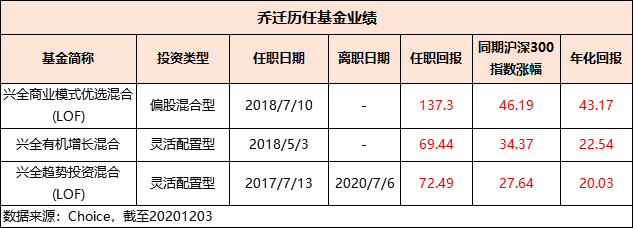

随后,乔迁先后师承谢冶宇和董承非。2015~2017年,担任兴全合润的基金经理助理,在谢治宇的影响下开始拓展行业覆盖边界,并建立自己的核心标的池;2017年7月,开始正式任职基金经理,和董承非一起管理兴全趋势投资,逐渐注重组合管理中的平衡感和性价比问题。截至2020年7月6日卸任,近三年的任职期间,Choice统计显示,累计回报71.61%,同期沪深300指数涨幅27.64%,兴全趋势投资大幅跑赢。

2018年7月10日,乔迁开始独挑大梁管理兴全商业模式优选混合,截至2020年12月3日的任期回报137.30%,年化回报43.17%,最大回撤为20.20%,年化波动率是22.62%,均低于同期同类基金平均水平。

细看各季度业绩能够发现,兴全商业模式自2019年以来,不但每个季度收益均为正,而且都跑赢同期的同类平均及沪深300指数。

图:兴全商业模式2019年以来各季度业绩

数据来源:天天基金网

由于在业绩上的稳定性,乔迁管理的兴全商业模式备受个人及机构投资者的喜爱。

据2020年二季报披露,兴全商业模式优选出现在13只FOF的重仓基金名单中,是全市场重仓FOF数量最多的基金之一。

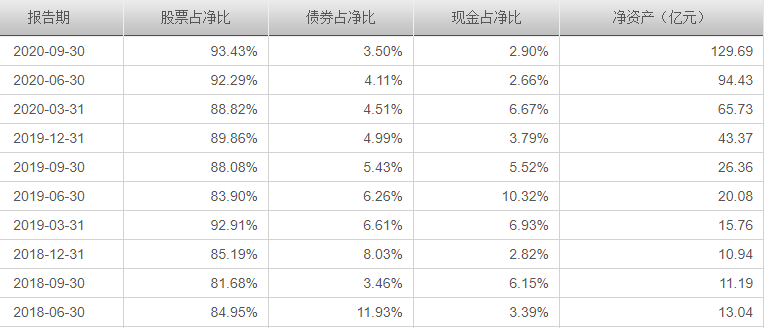

同时,规模上,兴全商业模式翻倍增长。截至2020年三季度末,该基金最新份额40.37亿份,相比2019年三季度末的13.15亿份增长了207.00%;基金净资产129.69亿元,相比2019年三季度末增长了392.00%。

若说乔迁的管理风格,我总结为以下几点:

1、不择时

从下图兴全商业模式自2018年二季度以来的资产配置能看出,股票仓位从未低于80%。

乔迁在公开采访中说过,仓位大多数时候是不择时的,运行中枢基本上都在85-90%。如果放在3-5年的维度里面去看,有比现金更好的就一定会持有股票而不是持有现金。只有在市场大批量显著高估选不出股票来,或者自下而上去看有大批股票长期维度是低估的时候,才会在仓位上做大的偏离。

2、持仓一般不会变,但权重经常改变

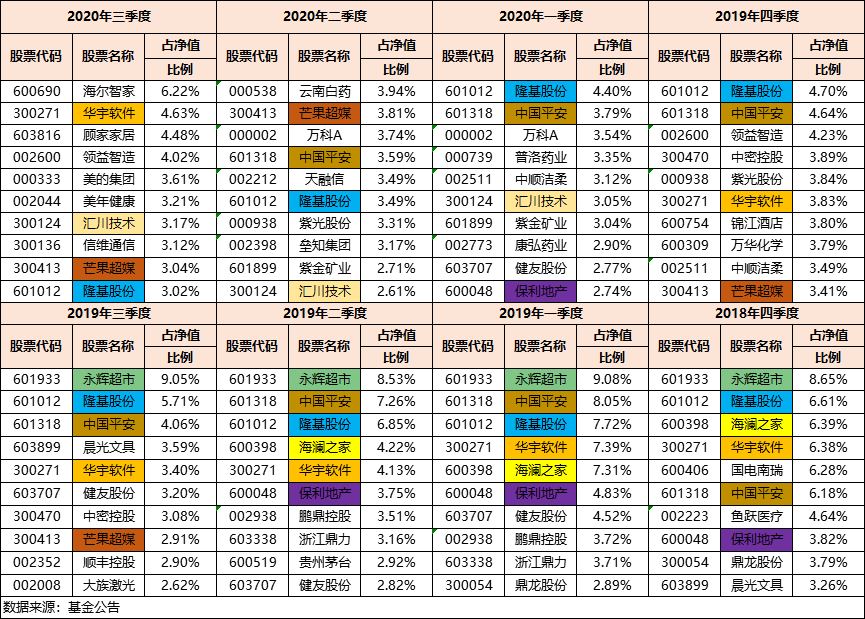

下图是兴全商业模式自2018年四季度以来前十大重仓股,我们能看到,乔迁在各季度持有的股票中重合的还是挺多的,中国平安、永辉超市、隆基股份等。变的在权重上,比如2019Q1重仓的海澜之家,2019Q4只持有1.46%了,2019Q2只有1.58%的紫金矿业,2020Q1进入了前十。

选股上,乔迁关注两类行业:

一类是行业有长期成长性,公司也能跟随行业长期成长,甚至可能适当超过行业增长,这种公司是一定会关注的。

一类是行业很平稳,甚至略微下滑,但不是急剧下滑。有些公司在这样的行业里具备市占率持续提升的潜力,也会重点关注。

3、均衡风格

个人风格上,乔迁比较均衡。在她的持仓中,既有万科A、保利地产、中国平安这样的价值股,又有隆基股份、汇川技术这样的成长股,还有紫金矿业、普洛药业这样的周期股。

正如乔迁所说,她不会刻意地区分成长股和价值股,更倾向于自下而上的选股,关注估值与基本面的匹配程度,以及标的自身的竞争力和性价比。所以强调对公司的长期跟踪和积累,这样才可以拥有超越他人的洞察力,如果总是跟随市场,是很难获得超额收益的。

4、多变的持股集中度

兴全商业模式的股票前十持仓集中度多变,最高的时候在2019年一季度达到59.22%,自2019年底开始下降到40%以下,明显看出来这有一个变化的过程。

这和兴全商业模式的规模有一定关系,乔迁表示,以前基金规模比较小的时候,组合持股集中度还是比较高的,基本上前十大重仓股会有占比7-8个百分点的情况。

在规模上来之后,就要去做一些组合管理和风控的事情,包括流动性是否支持,市场变化要去应对,这些完全依靠阿尔法是做不到的。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。