本文来自微信公众号“兴证全球基金”

到底年轻的时候应该更保守还是更冒险?

不同年龄段如何动态的调整资产配置?

这些问题不论是对于哪类投资者,都是至关重要的,即便是超级富豪,随着年纪的增长,调整资产的配置与风险相匹配都是人生关键的部分。

资产还是负债?

我们如何看待资产的构成,是我们如何投资的重要一步。

以90后为例,虽然有不少人把“月光”、“花呗”这些词和他们联系起来, 90后也确实基本处在刚工作或工作时间不太长的阶段,储蓄少、负债较高。

但可别小看90后,总资产有多少,还得以发展的眼光来看。

从整个生命周期来看,一个人的总资产其实是包含了他手里的现有资产再加上未来的收入,在《生命周期投资法》这本书中,作者保罗萨缪尔森把手上现有的资产称为金融资产,将未来的收入称为人力资产价值。

作者认为一般人的收入会随着工龄而不断上涨,到50岁左右的时候达到顶峰,随后开始下降直到退休,依照他们的估算,在正常的情况下,一名30岁普通员工所有未来收入的现值之和,大约是其当年收入的30倍。

想一想除了现在的收入,90后们未来每个月会有一笔相对固定的现金流入,同时未来的工作收入和涨幅相对都比较稳定,所以这部分收入可以大致看作是“固收资产”,因此拥有稳定工作的年轻上班族们,“固收资产”就占据了他们总资产的大头。

而如果我们这样看60后的父辈们,情况就大不一样了,也就是说父辈们的总资产,是现有手上的金融资产和较少的一部分未来资产。

如何投资?

理清了人生资产的总盘子,我们就可以更容易的来配置资产。

先来揭晓答案,年轻人可以将更高比例的资产投入到相对高收益高波动的投资中,而60、70后要面对或者已经面对退休的这部分人群,则需要考虑将收入投入到相对波动性较小的资产中。

为什么这么说呢,以下解释我们不仅要用到上面说的人生资产这个理论,我们还要明白一件事,那就是分散投资不仅仅是关于资产类别的分散,通过时间来分散风险也是非常重要的。

对于年轻人来说,由于未来稳定收入占据总资产比例较大,所以即使今天投入到风险收益相对较高的市场中,实际上整体的风险资产投入占总资产比并不高,他们所能承受的波动是更高的。不仅如此,年轻人还可以通过拉长时间来平滑波动,就算遭遇了损失,也更容易通过往后诸如更努力的工作以及缩减消费等手段来进行调整。

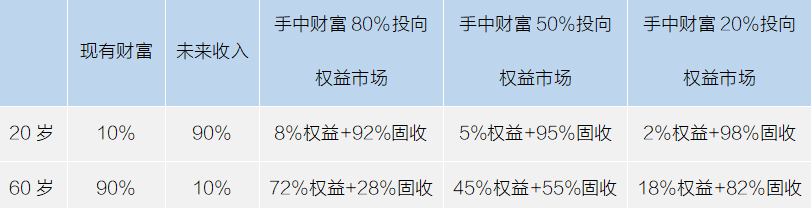

而对于即将退休的投资者来说,相对较低波动的投资方式是更为可行的。因为到那个时候,总资产中金融资产的比重就变得非常大,所能承受的波动和风险就相对有所下降,同时在时间维度上也比较难平滑波动。用下图来展示,或许能更容易的帮助你理解。

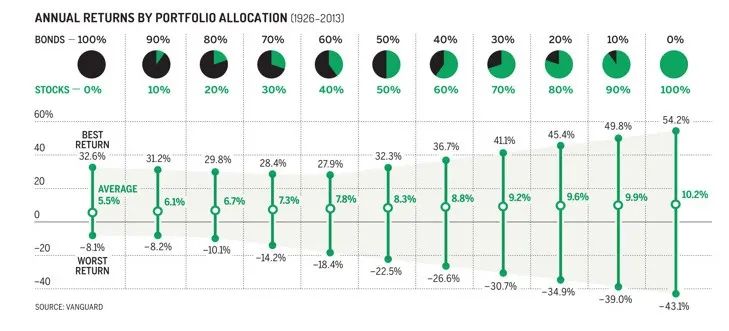

先锋基金Vanguard也曾经做过一张图,饼图中的黑色部分代表固收类投资,绿色部分代表权益类投资,不同比例的投资组合所带来的回报和波动展示如下,随着年纪的增长,从右逐渐向左的递进是更加可取的。

数据来源:先锋基金,1926年-2013年,饼图中的黑色部分代表债券类固收投资,绿色部分代表权益投资,水平轴之上的第一个空心点为在当前配置比例下的平均收益,最上面的实心点是最高收益,水平轴之下的实心点是可能遭遇的最大损失。

当然,这些都是一般性的理论分析,投资还是要综合考虑自身的具体情况以及风险状况,如果自身对风险比较敏感,高比例的权益投资让你睡不好觉,影响了正常的生活,我们认为可以适当的降低相关资产的比例,并在此基础上执行随着年龄的增长而逐渐递减权益投资比例的原则,毕竟,健康生活才是最重要的。

现实是这样吗?

相信读到这里,很多投资者都想了解自己的同龄人目前的实际投资状况。

养老金融50人论坛发布了《中国养老金融调查报告(2020)》,这份报告通过抽样调查的方式,共回收有效问卷12200多份。

从不同年龄段群体对养老投资或者投资风险承受能力差异来看,调查对象的风险承受能力与年龄之间呈现“倒U型”,18-29岁年龄段的投资者风险偏好较低,60岁以上人群的投资理财相对保守。

不同年龄段群体养老理财或投资风险承受能力差异

表格数据来源:《中国养老金融调查报告(2020)》

这可能与之前提到的90后对资产的认识有关系,大部分人不会将未来稳定的收入资产算在总资产中,所以大部分年轻人可能会被当下的状况所困,而未能采取更加积极的方式来理财。

如果考虑到未来将会有稳定的收入,并按照我们今天所说的投资方式再来考虑这个问题,相信很多人都能得出不同的答案了。

兴全安泰积极养老目标五年持有混合型发起式FOF,权益类资产的配置中枢为70%,与兴全养老系列其他产品相比,能更多参与权益市场机会,预期收益和预期风险水平也相对更高,长线资金可关注。

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。