来源:小5论基

最近一段时间,今年表现本就比较一般的债券市场又起波澜,一些高等级的债券竟然也出现了违约的情况,而且也正如大家所看到的,市场上已经有个别债基受到了这方面的实质性影响。

很多人可能不知道,国内的债券市场规模实际上是远大于股票市场的(国家对此显然会更为重视),再加上债券市场的主要玩家都是银行等机构投资者,所以总体而言我认为这次的风险更像是暂时的和个别的,最终一定是会得到完满的解决的。

但落实到我们具体的投资上,我们依然还是很有必要通过优选基金管理人来规避这些个别风险。

比如今天我要给大家介绍的这位基金经理,她所管理的团队长期严控信用风险,团队持仓信用债从未出现过信用风险。

这位基金经理就是银华基金的邹维娜。

简单看些基金经理的公开信息。

邹维娜,中国人民大学经济学硕士,曾在国家信息中心中经网数据有限公司从事宏观经济分析相关工作,在中再资产管理股份有限公司任投资经理助理、投资经理。2012年10月加盟银华基金。2013年8月起开始担任公募基金经理,有15年+的投研经验和7年+的公募基金管理经验。

现任银华基金投资三部公募投资总监、董事总经理,以及银华信用四季红债券,银华信用季季红债券和银华纯债信用债券等基金的基金经理。

从投资理念上来看,她认为首先应该去认识市场,把评估风险放在首位,之后再看收益;其次认识自我,做到有所为有所不为。她坚持以配置的思路做投资,敬畏市场也敢于逆向操作,在信息的全面性和决策的冒险性之间寻找平衡,同时避免频繁波段操作。

从投资风格上来看,她拥有独特的自上而下的宏观视角,擅长多策略轮动操作,择时能力强。以长期投资作为资产配置的出发点,善于比较各投资品种间的差异,以风险调整后的收益为目标审视资产价值,发现价值洼地。

对基金经理有了些许概念之后,我们再来看下她管理的基金的情况。

我以她管理的最为典型的两只基金为例来说明,这两只基金分别是银华信用四季红和银华信用季季红。

我们先来看下第一只银华信用四季红(000194):

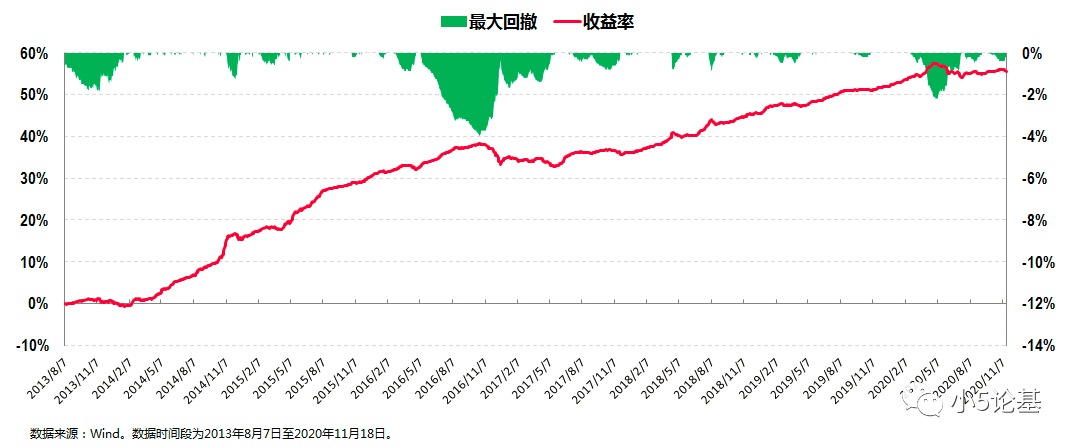

银华信用四季红是一只纯债型基金,成立于2013年8月7日。邹维娜一开始就参与并共同管理这只基金,并于2014年10月8日开始独立管理这只基金至今。

从收益率的角度,这只基金自2013年8月成立至今(2020年11月18日,下同)的总收益率为55.52%,折合年化收益率为6.25%;

从回撤的角度来讲,这只基金的历史最大回撤为-3.99%,这个历史最大回撤产生于2016年债市去杠杆期间,其余几乎所有的时段的最大回撤都不超过2%。

我们再来看第二只银华信用季季红(000286):

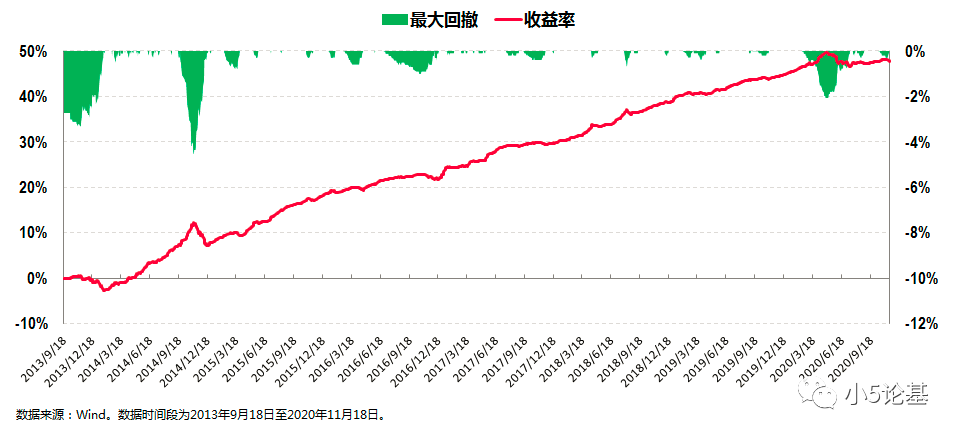

银华信用季季红同样是一只纯债型基金,成立于2013年9月18日。邹维娜同样是一开始就参与并共同管理这只基金,并同样于2014年10月8日开始独立管理这只基金至今。

从收益率的角度,这只基金自2013年9月成立至今(2020年11月18日,下同)的总收益率为47.84%,折合年化收益率为5.60%;

从回撤的角度,这只基金的历史最大回撤为-4.50%,这个历史最大回撤产生于2014年,2015年至今几乎所有时段的最大回撤同样都不超过2%。

我估计大家看了这些数据可能会十分无感,所以我必须要做些对比:

如果以银华信用四季红的年化收益和最大回撤为基准,成立时间和同一基金经理管理时间同样长(或更长)的纯债型基金全市场只有10只,其中还包含银华信用季季红。

而如果以银华信用季季红的年化收益和最大回撤为基准,成立时间和同一基金经理管理时间同样长(或更长)的纯债型基金全市场更是仅有2只。

事实上这两只债基在市场上的知名度和认可度是非常高的。

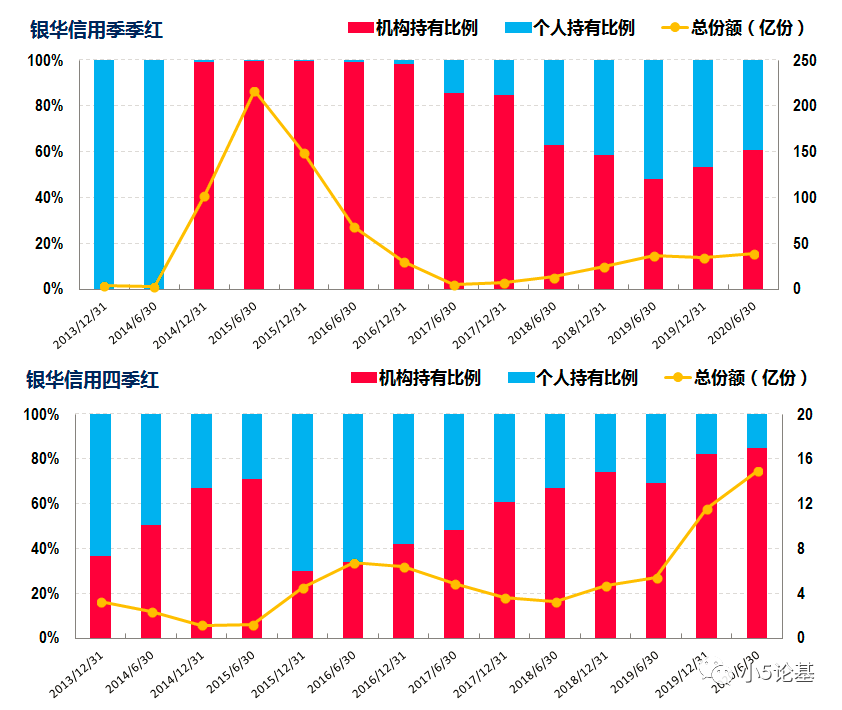

比如这两只基金几乎长期是机构的最爱(大家或许已经在很多机构的组合里面发现这两只基金的身影):

再比如这两只基金获奖无数,我随便列些奖项给你们看看:

银华信用季季红,2019、2018连续两年的三年期金牛奖和三年期债券型金基金奖,以及2020年获得五年期债券型金基金奖和2019年度的五年期债券型明星基金奖。

银华信用四季红,2017、2016连续两年的三年期金牛奖,以及2018年度的五年期债券型明星基金奖。

强劲的固收实力,也使得邹维娜连续获得了英华奖的2020年“五年期纯债投资最佳基金经理”以及2018年“三年期纯债投资最佳基金经理”;

同时,她所在的银华固定收益投资团队曾在2017年助力银华基金斩获“固定收益投资金牛基金公司”大奖。

不过以上都是在讲固收,但正如她之前接受公开采访时候说到的:单一资产或单一策略难以实现短期内的绝对回报,资产配置与策略轮动相结合的“固收+”策略则更为有效。

这里就不得不提到她团队所管理的一只“固收+”产品——银华汇利(001289):

银华汇利是一只灵活配置型产品,成立于2015年5月14日。

首先这是一只充分体现了银华“固收+”1+N模式的产品:

1是由邹维娜掌舵决定产品的大类资产配置,细分资产的择时及仓位调整;+N则是由10人公募债基团队分工协作,各细分资产领域专家团跟踪覆盖多元化策略,寻找确定性更强的投资品种以使得投资业绩更有保障。

其次这还是一只策略多元化的具有银华公募团队特色的“固收+”产品,具体而言:

债券策略部分主要基于基本面的分析决定大类资产的配置,通过细分品种的切换获取超额收益,通过累积微利增厚收益;

股票策略则以追踪沪深300指数为主,去获得一个股票市场的beta收益;

打新策略通过积极参与主板、中小板、创业板的新股网下申购,也积极参与了科创板新股申购以增厚收益;

其他还可以通过股指期货策略,可转债策略和国债期货策略等方式去对冲风险或增厚收益。

事实胜于雄辩,我们不妨来看些实效:

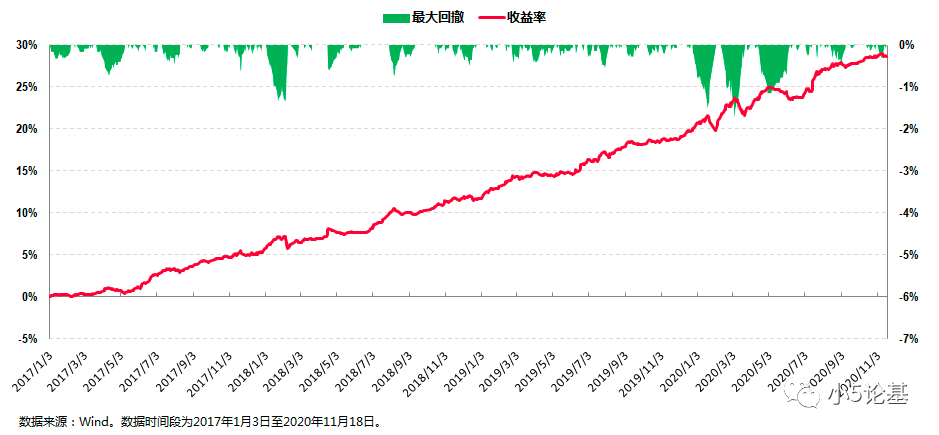

银华汇利自2017年初开始使用这套特色“固收+”策略以来,每年都取得较为稳定的正收益;截至2020年11月18日的累计收益率为28.63%,年化收益率6.71%,而其期间最大回撤则仅为-1.73%。

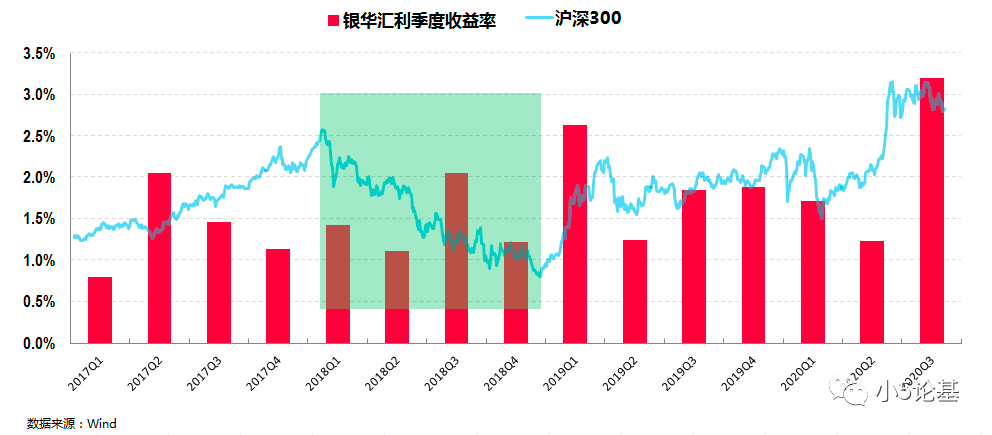

上图是银华汇利的季度收益率情况图。

从图中可以看出银华汇利不管是在牛市,震荡市还是熊市,都稳稳地在每季度取得了正收益率,颇有一种“不管市场风吹浪打,我自岿然不动获取正收益”的既视感。

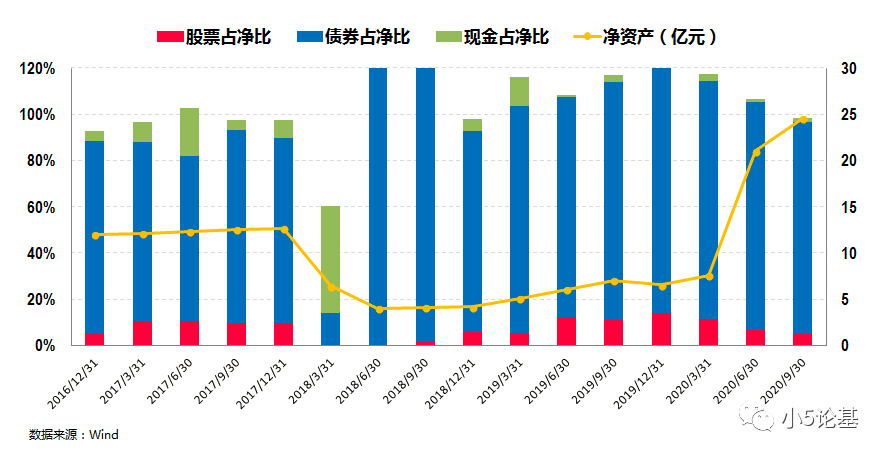

这里我最诧异的一点莫过于2018年股市几乎全年下跌期间银华汇利每季度竟然还能取得正收益率,在查了下季报的资产配置情况后我恍然大悟:

从上图中可以看出,银华汇利在2018年期间就权益仓位而言几乎都是极低仓位甚至空仓在运行,也就是说期间基本不受股票市场下跌的影响,这一精准择时操作可以说充分体现了邹维娜作为团队负责人在大类资产配置上的经验、优势和能力。

讲到这里其实我个人还有个疑问,银华汇利毫无疑问是一只好产品,也是我私下经常推荐的一只“固收+”产品,但如果审视银华汇利的策略部分,这只产品在大类资产配置和债券策略等方面的实力无疑体现地更为充分,而股票策略部分则“仅”跟踪获取了一个基本的市场收益。

以我了解的银华基金的主动权益实力,我认为完全可以在股票策略部分更进一步,简单来说就是依托公司平台优秀的权益资产投研能力,争取在beta的基础上增加alpha收益。

这个疑问现在已经有了答案,这就是银华基金即将发行的一只升级版“固收+”基金——银华招利一年持有期(009977)。

这只将由银华固收公募团队负责人邹维娜亲自管理的基金在秉承银华汇利在债券策略、打新策略、可转债和其他策略的基础上,升级股票策略为主动管理股票策略,可以说是银华“固收+”产品的2.0版本。

同时这只产品将采用一年持有期的设计,简单来说就是随时都可以买,买后封闭一年(期满随时可以赎回),提升投资便捷性的同时也可以帮投资者管住手,有效避免“基金赚钱投资者不赚钱”的情况。

我认为这只产品是我们投资“固收+”产品可以重点关注的一个投资标的。

讲到这里今天的文章就基本可以结束了,我还是以邹维娜曾经讲过的关于如果做风险控制的一段话作为结尾:

“基金经理的工作就是评估风险和选择风险,我们是站在“没风险”和“高风险”中间的,不可能不选择风险,不选择风险不如让客户做存款,没有必要来买基金产品。因此,基金经理的工作本质上是评估风险,把各种风险都评估出来,然后选择承担哪一类风险。选对了,就获取超额收益,选错了就要承担超额损失。”

风险提示:基金有风险,投资需谨慎。本账号发布的言论仅代表个人观点,不作为买卖的依据。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》等法律文件以详细了解产品信息和风险揭示申明,基于自身的风险承受能力进行理性投资。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。