汉口银行的IPO马拉松仍在继续。

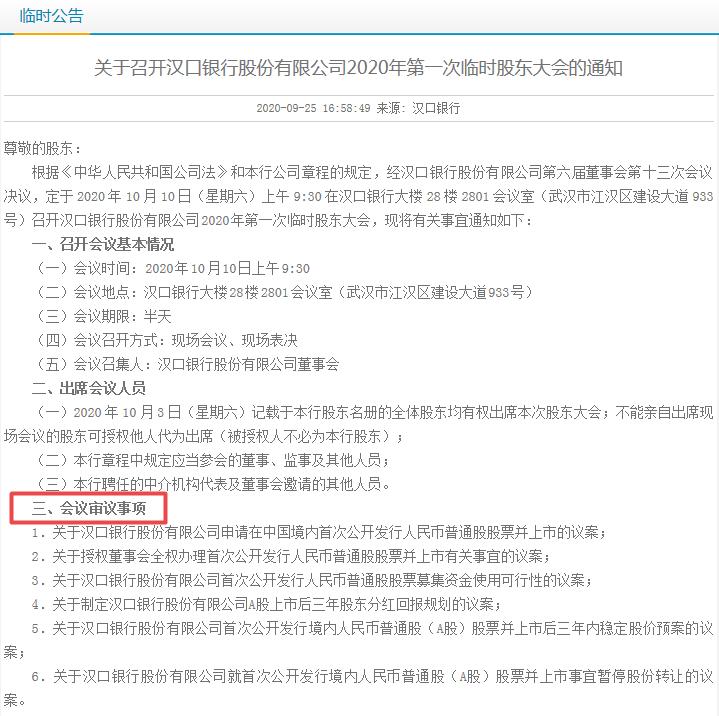

从汉口银行官网获悉,10月10日上午,汉口银行将召开2020年第一次临时股东大会,本次会议审议的6项议案全部与A股IPO相关。

根据汉口银行发布的《临时股东大会的通知》显示,上午9点半在汉口银行大楼28楼召开的股东大会,将审议“汉口银行在A股首次公开发行股票并上市”、“授权董事会全权办理IPO”等事宜,具体6项议案如下:

1.关于汉口银行股份有限公司申请在中国境内首次公开发行人民币普通股股票并上市的议案;

2.关于授权董事会全权办理首次公开发行人民币普通股股票并上市有关事宜的议案;

3.关于汉口银行股份有限公司首次公开发行人民币普通股股票募集资金使用可行性的议案;

4.关于制定汉口银行股份有限公司A股上市后三年股东分红回报规划的议案;

5.关于汉口银行股份有限公司首次公开发行境内人民币普通股(A股)股票并上市后三年内稳定股价预案的议案;

6.关于汉口银行股份有限公司就首次公开发行境内人民币普通股(A股)股票并上市事宜暂停股份转让的议案。

本次股东大会审议事项若顺利通过,汉口银行的IPO之路将更进一步。事实上,早在2010年,汉口银行就与海通证券(600837,股吧)签署了上市辅导协议,其中2016年报提及将上市列为未来三年九大举措之一,2017年报则将上市列为下一年度主要工作举措之一。

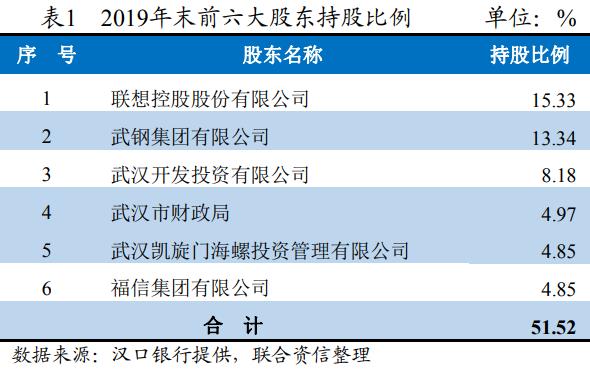

而股权问题一直是汉口银行IPO的一道坎,汉口银行年报显示,2019年,武汉市财政局协议受让部分汉口银行国有股东股权,持股比例由2.99增至4.97%,一举成为汉口银行第四大股东。2019年末,汉口银行实收资本及注册资本均为41.28亿元,前两大股东分别为联想控股、武钢集团。

汉口银行前六大股东持股情况(截至2019年末)

根据湖北证监会官网披露的辅导企业信息,2020年7月17日,海通证券出具关于汉口银行IPO的第43期辅导工作报告,提及的主要问题即为汉口银行增资扩股。

辅导报告指出,汉口银行IPO目前存在的主要问题是:为进一步增强资本实力,优化股权结构,汉口银行于2019年11月12日召开第六届董事会第七次会议,于2019年11月27日召开2019年第二次临时股东大会,审议通过了《关于<汉口银行股份有限公司2019年增资扩股方案>的议案》《关于汉口银行股份有限公司变更注册资本的议案》《关于修订<汉口银行股份有限公司章程>的议案》等,拟实施增资扩股。目前,汉口银行的增资扩股方案正处于行业监管部门审批阶段。海通证券将在下一辅导期内继续协助汉口银行有序推进增资扩股相关工作。

资料显示,截至2019年末,汉口银行资产总额4057.4亿元,不良贷款率1.75%,拨备覆盖率194.23%;资本充足率13.31%。2019年度,汉口银行实现营业收入64.73亿元,净利润24.19亿元。共设有181家分支机构,员工总数4094人。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。