一、投资视点

经济继续复苏 市场长期有望震荡上行

8月中国采购经理人PMI指数为51%,较上月回落0.1个百分点,显示经济仍在持续复苏。从分项数据看,新出口订单较前期有较大幅度上升,外需恢复势头良好。但小型企业PMI继续下滑,需求不足和经营风险承受能力未有效恢复是主要原因。流动性方面,8月央行加大了释放流动性的力度,货币净投放近6000亿元,较前期大幅上升,维持了流动性合理充裕的状态。从中报数据看,二季度上市公司盈利能力恢复情况良好,基本面持续向好趋势不变。

但年初至今,部分板块个股上涨幅度较大,实现了盈利增长预期,目前估值水平较高。预计在经济复苏趋势向好、流动性总体宽裕的环境下,A股市场长期看预计保持震荡上行的态势,市场可能发生阶段性回调或热点切换。

二、一周股市

上周股市成交下降 创业板调整幅度较大

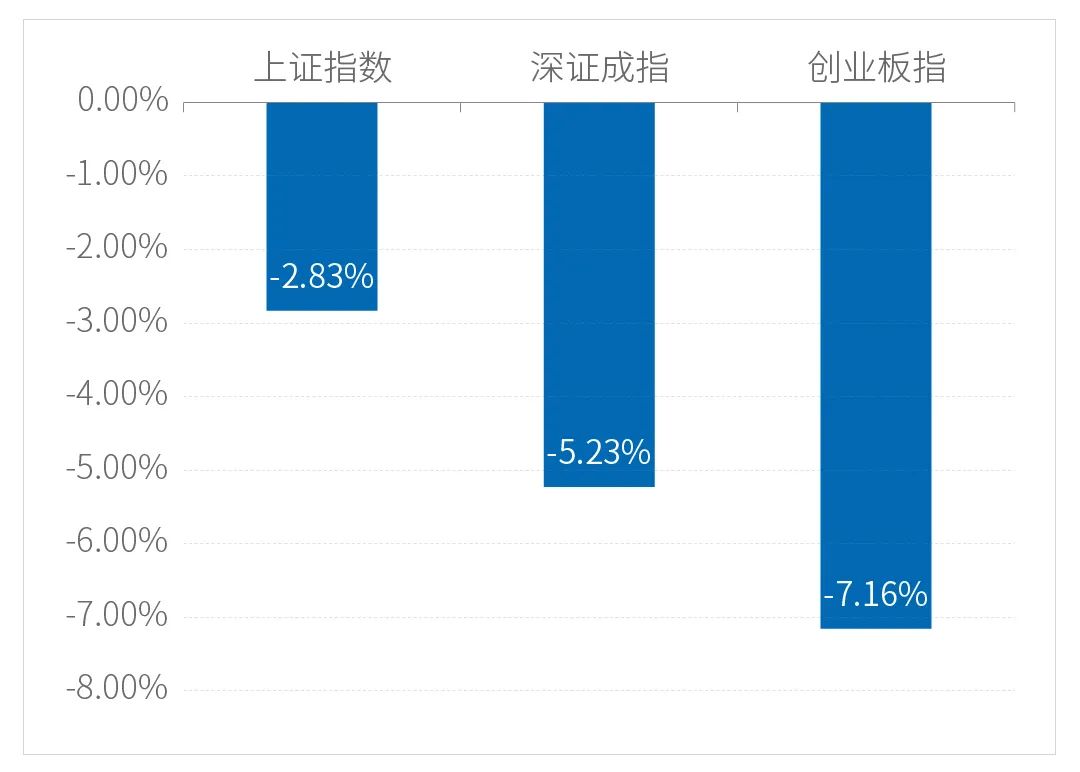

上周市场呈现缩量调整格局,创业板个股调整幅度较大。上周市场日均成交金额9000亿元,较前一周减少约100亿元。从行业上看,上周所有行业均下跌,表现相对较强的行业有银行、钢铁、房地产。截至上周五(9月11日)收盘,上证指数收报3260.35点,周跌2.83%;深证成指收报12942.95点,周跌5.23%;创业板指收报2536.62点,周跌7.16%。

注:数据起始日期2020/9/7,截止日期 2020/9/11

板块方面 上周银行、钢铁、房地产表现较强。

概念方面 上周风力发电、光伏屋顶、稀土等表现较强。

两融方面 截至上周五融资余额14113亿元,较9月4日减少220亿元。

沪深港通方面 上周北向资金合计净卖出5.83亿人民币,南向资金合计净买入66.11亿人民币。截至上周末,北向资金累计买入11051.73亿人民币,南向资金累计买入13124.3亿人民币。

截至上周末,上证A股市盈率16.79倍,深圳A股市盈率48.21倍,沪深300市盈率14.75倍(以上均为TTM市盈率)。

(数据来源:大智慧、Wind资讯)

三、海外市场

上周欧美股市涨跌互现

美国方面

截至上周五(9月11日)收盘,

道指收涨0.48%,报27665.64点,周跌1.66%;

纳指跌0.60%,报10853.55点,周跌4.06%;

标普500指数涨0.05%,报3340.97点,周跌2.51%。

欧洲方面

截至上周五(9月11日)收盘,

德国DAX指数收跌0.05%,报13202.84点,周涨2.80%;

英国富时100指数收涨0.48%,报6032.09点,周涨4.02%;

法国CAC40指数收涨0.20%,报5034.14点,周涨1.39%。

亚太方面

截至上周五(9月11日)收盘,

日经225指数收涨0.74%,报23406.49点,周涨0.87%;

韩国综合指数基本收平,报2396.38点,周涨1.20%;

澳洲标普200指数收跌0.83%,报5859.4点,周跌1.12%;

新西兰标普50指数收跌0.54%,报11748.04点,周跌0.65%。

(引自:Wind)

四、理财锦囊

关注科技类基金分批布局机会

关注产业趋势明确的科技类基金分批布局机会。科技新周期产业趋势较明确,短期波动不改中长期投资价值。当前时点,相关板块估值已有一定消化,从业绩表现来看行业基本面向好,利好政策出台呵护行业。逢低分批布局性价比相对较高。

基金配置方面,科技新周期、新能源、消费医药仍长期看好;中短期关注周期品种。新基金的选择方面建议综合考虑建仓期、基金经理回撤以及对应行业主题的行情阶段等因素。

(引自:财信证券)

风险提示:本材料不作为任何法律文件。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人所管理的其它基金的业绩并不构成对本基金业绩表现的保证。本基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险和本金亏损,由投资者自行承担。投资者投资于本公司基金前应认真阅读相关的基金合同和招募说明书等文件,了解所投资基金的风险收益特征,并根据自身风险承受能力选择适合自己的基金产品。敬请投资者注意投资风险。

扫二维码 3分钟开户 稳抓“科技牛”!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。