来源:中证指数

如何选择Smart Beta策略指数

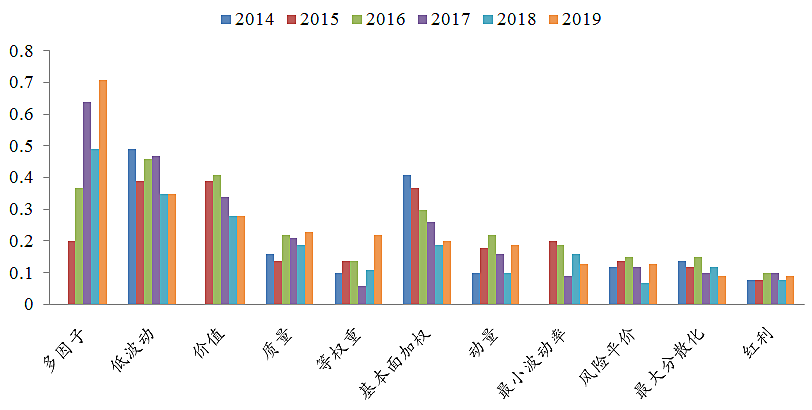

从市场的选择来看,以全球市场统计,多因子策略是目前应用最为广泛的策略,约71%机构投资者使用,其次为低波动、价值、质量、等权与基本面策略。

Smart Beta指数选取要素

选择Smart Beta策略指数时,投资者需要考虑如下几个要素:

风险偏好

不同风险偏好的投资者适合不同的Smart Beta策略,如风险偏好程度相对不高的投资者可以选择红利指数或者低波动指数;风险偏好型投资者可以选择成长、高贝塔策略等。

市场风格

投资者需要结合对当前与未来市场风格的判断,选择合适的Smart Beta策略,如预期市场风格将倾向成长,则选择成长因子策略;如预期市场未来为价值型风格或未来市场波动较大,可相应选择价值因子或低波动策略。

风险敞口

Smart Beta策略指数的定位与风格应较为明确,如定位为成长策略,应始终保持对成长因子的暴露,避免发生明显的风格漂移。

规则透明

选择Smart Beta策略指数时,策略的可复制性是重要标准,即Smart Beta策略的构建规则应做到公开、透明。

Smart Beta策略指数举例

案例一:沪深300红利指数

沪深300红利指数,以沪深300指数样本为样本空间,选取过去两年税后现金股息率最高的50只股票作为指数样本,并采用股息率加权。

沪深300红利指数,定位为红利因子策略,过去9年的股息率均显著高于沪深300指数的股息率,风格特征稳定。

市场表现方面,沪深300红利全收益指数自2013以来,累计收益为125%,相较沪深300指数实现30.27%的超额收益。

(向上滑动启阅编制方案)

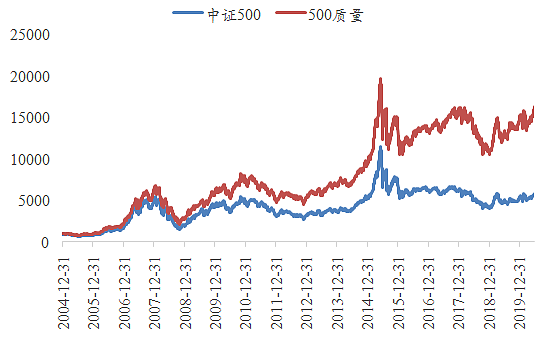

案例二:中证500质量成长指数

中证500质量成长指数,以中证500指数样本为样本空间,选取100只盈利能力较高、盈利可持续、现金流量较为充沛且兼具成长性的股票作为指数样本,并采用质量因子得分加权。

其中,质量因子定义为五个维度,分别为:盈利能力、成长能力、盈利质量、经营风险以及财务风险,对应净资产收益率、营收增速、盈利质量、盈余波动率以及财务杠杆5个指标,然后将5个指标排序的综合排名作为每家公司的质量因子得分。

自2005年以来,中证500质量成长指数累计收益1528.39%,相较中证500指数实现1041.95%的超额收益,过去15年中有12年跑赢中证500指数,体现出质量较好的上市公司长期而言具有一定的超额收益。

(向上滑动启阅编制方案)

本微信公众号的内容由中证指数有限公司(“中证指数”)提供,受中国著作权法、商标法、专利法及相关法律保护。除法律另有规定或者中证指数与第三方另有约定外,本微信公众号展示或提供的所有内容(包括但不限于商标、商号、服务标记、文本、图片、设计、音频、视频、指数数据、行情信息等)的知识产权均属中证指数所有。在遵守中国有关法律与本声明的前提下,任何机构或者个人可基于非商业目的浏览、下载本微信公众号的内容,但非经中证指数事先书面同意,任何机构或个人不得在任何媒介上予以转载。

“沪深300指数®”、“indexpress®”、“e-index®”、“中证®”、“中证指数®”、“中证行业分类®”、“中证债券估值®”、“CSI®”、“CSI 300®”及其他与中证指数及其所提供产品及服务有关的商标均归属中证指数及/或上海证券交易所所有。任何机构或个人未经中证指数及/或上海证券交易所书面授权,不得以任何形式使用。

中证指数可随时修改或更新本微信公众号的任何内容。中证指数不对本微信公众号所提供内容的准确性和完整性做出任何保证。对任何因直接或间接使用本网站内容而造成的损失,包括但不限于因有关内容不准确、不完整而导致的损失,中证指数不承担任何法律责任

扫二维码 3分钟开户 布局下一波反弹郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。