最近,“地摊经济”燃遍了整个朋友圈,也引发了灵魂一问:你想摆摊卖点啥?麻辣烫、炒酸奶还是烤冷面……好像都是冥冥之中注定一样,上半年疫情在家学蒸馒头、炸油条、做凉皮,下半年正好出来摆摊赚钱。

事实上,赚钱的门路有很多,除了摆地摊,进入投资市场也不失为一种选择。不过,面对股票、债券、外汇等琳琅满目的投资品种,我们该如何取舍?这里,由杰里米·西格尔撰写的投资书籍《股市长线法宝》将会给出答案。

“纸币本位”成催生投资的“助产剂”

一般情况下,投资行为的产生很大程度上取决于政策大环境的变化。所以,纸币本位制度的出现在一定程度上成为了催生投资的“助产剂”。

具体来看,在纸币本位制度下,中央银行可以根据自己的需要随意增发货币,这使得其能够更大程度的对市场进行调节。但是,任何事物的发展都具有两面性。随意的增发货币带来的严重后果就是通货膨胀。因为在纸币本位制度下,货币的供应量一直处于上升趋势,在供求关系影响下,货币贬值成为了一种必然。

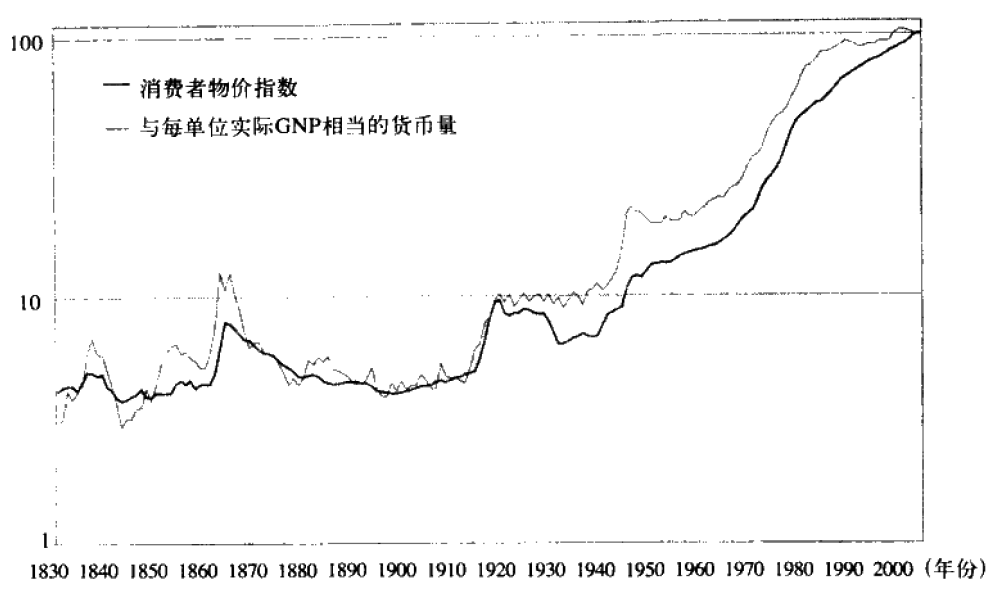

例如,在下面这张美国货币与物价图上,我们可以明显看出消费者物价指数与货币供应量呈现明显的正相关关系,即物价指数会随着货币供应量的增加而增加。尤其在20世纪30到40年代各国采用纸币本位制度后,物价指数和货币供应量直接进入了加速上升通道,一路“高歌猛进”。

美国货币供应量和物价指数

△数据来源:《股市长线法宝》, 统计区间:1830年—2006年 。

因此,西格尔认为,在货币贬值趋势下,我们必须要把手上钱拿来做一些投资才能保住购买力。

股票VS债券?NO.1会花落谁家?

那么,为了更好应对通货膨胀,我们在投资过程中,是应该持有股票还是债券呢?西格尔认为,应对通货膨胀的最好办法就是持有股票。

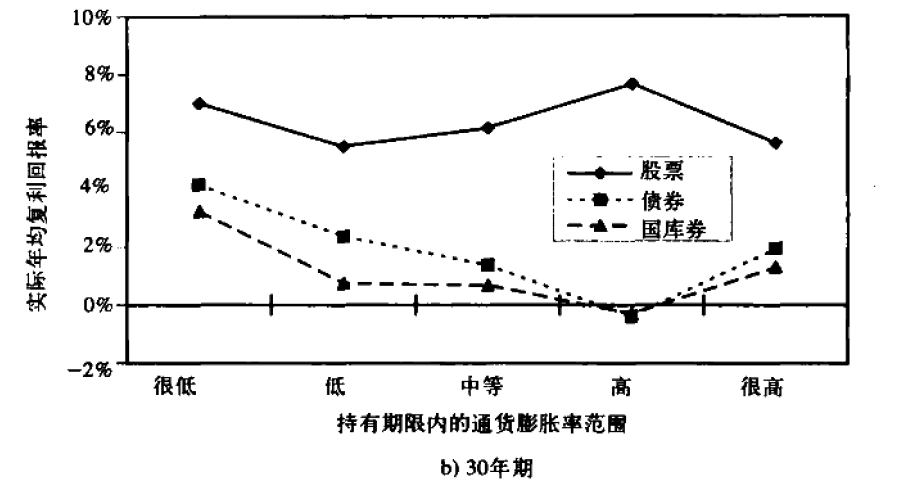

如何评判股票规避通货膨胀风险的有效性?在《股市长线法宝》一书中,西格尔曾经做过一个统计,从1871年到2006年,持有期限分别为1年和30年的美国股票、债券和国库债的剔除通胀后的实际收益率。

西格尔发现,如果只持有1年,从图中可以看出,股票、债券和短期国债的曲线都是从左上向右下运动的趋势,这表明你能够获得高收益的几率很低,获得低收益甚至负收益的几率很高。但是,如果持有30年,在扣除了通货膨胀之后所有的资产都是正收益。其中,股票的收益曲线几乎是一条水平线,且年复合收益率基本稳定在6%左右。而债券和短期国债能和股票收益持平的几率非常低,很大程度上只能获得不到2%的真实收益。

所以西格尔认为,无论是股票、债券还是国库债在短期内都不能有效规避通货膨胀的风险。短期内,这些金融资产的实际回报都会随着通货膨胀的上升而下降。但从长期来看,股票的实际回报率是不受通货膨胀率影响的,任何持有期限内的债券回报率都不能和股票相比。

不同持有期限内的资产回报率与通货膨胀

△数据来源:《股市长线法宝》, 统计区间:1871年—2006年。

经济增长≠股市就要涨

很多人在投资股市后,会倾向于通过对经济环境的预测来指导自身的投资决策。实际上,在西格尔看来,股票市场走势很大程度上取决于投资者对市场的预期,和经济走势并不同步。

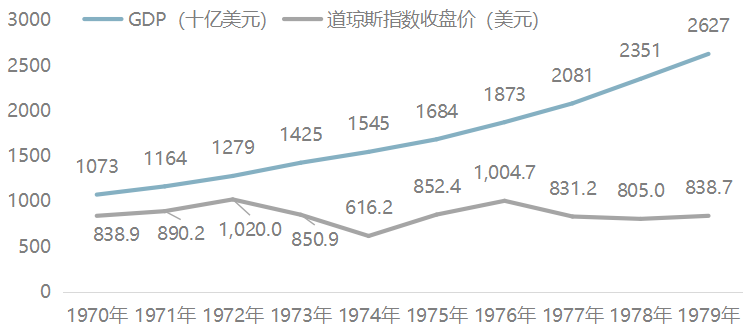

以美国为例,1970年—1979年,美国国内生产总值(GDP)逐年递增,涨幅达到了14.48%。而相应的道琼斯指数收盘价则在1972年—1974年、1976年—1977年有所下降,降幅分别达到了39.6%、17.2%。

股票市场和经济走势不完全同步

△数据来源:Wind 区间:1970.12.31—1979.12.31。

所以,对于普通投资者来说,预测经济形势并不靠谱。而且巴菲特也曾经多次表示过,他在投资股票的时候基本上是不考虑经济环境因素的,除非他要投资的公司经营状况会受到其影响。

最后,西格尔提出了一些投资忠告:投资中最忌讳的就是跟随经济发展变化而动,因为这样的投资者通常会在市场比较繁荣,所有人都持乐观态度时高价买入股票;而在衰退快要结束,悲观主义盛行时低价卖出股票。

总体而言,随着社会通货膨胀的不断提高,投资股票市场是实现资产保值增值的重要渠道之一。不过,在投资过程中,不要试图通过对经济环境的预测来指导自己的投资行为,因为,股票市场行情走势和经济发展趋势并不具备同步性,投资者需要认识到这一点。

本期#投资加油站#就先分享到这里,下期我们继续。

福利时间

最后依然是我们的福利时间,你有哪些关于投资阅读的心得呢?或者未来你最想读的书是哪一本?欢迎在留言区写下来哦,我们会在所有留言随机抽取5位粉丝,送上本期读物《股市长线法宝》一书,时间截至9月18日周五17:00之前,获奖结果将于活动结束后两周内公布,请留意小编给你的留言回复哦,赶快留言吧!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。