来源:宏赫臻财

宏赫臻财

公募基金评级

订阅号:hongheFP

服务号:hongheRS

导读:本系列研究旨在为个人和家庭基金理财提供投资利器。公募基金投资门槛低,基金只数数量众多,此研究涉及基金分类、投资风格、历史业绩、历任经理、回撤测试、择时能力、择股能力、绩效评估、投资全景图及宏赫评分评级。并于文末提供投资配置建议。建议投资者关注“A-”级别以上的基金作为实现投资理财目标的参选标的。(当前版本:6.8)

点此⇨【定制专属基金评级】

建议使用iPad Pro、微信PC端、宏赫网页版等大屏阅览。

注:由于微信修改了推送规则,读者不能及时收到图文推送。请读者将本公众号星标,以便及时收阅。

本文提纲:①图文透析;②综合评述及建议;③优选基金归属

01

图文透析

1

基金出镜

注:成立以来业绩衡量基期最早为05-1-1(各大规模指数建立初期)

截止今日,该基金成立以来13.4年,年均复利收益率14.98%;同期中证800指数年均复利1.29%。近五年年均复利收益率16.25%,同期指数复利回报率2.82%。

现任经理上任以来7.6年,任职以来年均复利收益率20.74%;同期指数复利回报率8.75%。

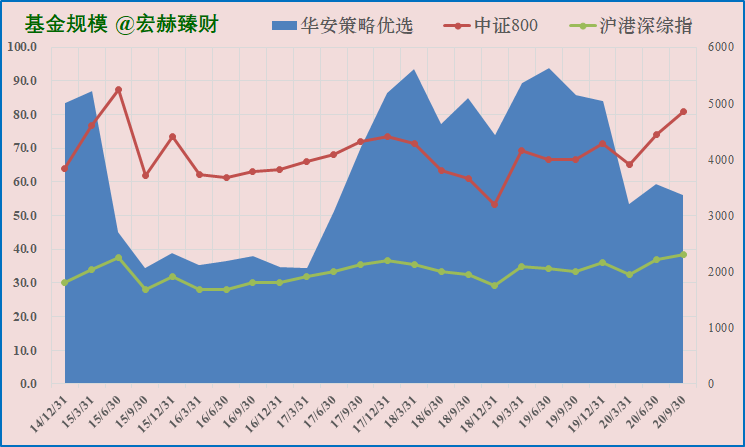

a. 基金季度规模趋势图:

当前规模56.1亿。

b. 最新披露季报资产配置及持有人结构图:

20Q3股票资产占净值比90.14%;债券0.2%;现金9.53%。

20Q2机构投资者占比:8.5%。

2

基金分类及投资策略阐述

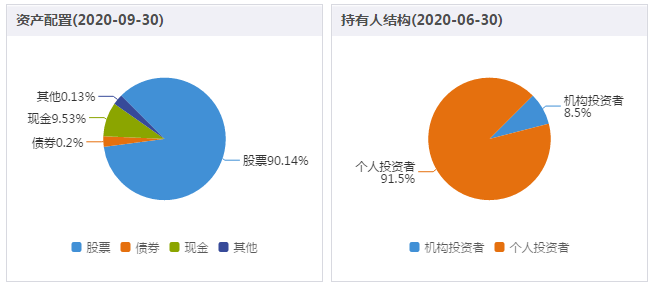

a. 基金详细分类表:

华安策略优选是一只主动选股资产增值型的标准偏股型基金。

契约规定股票仓位【60%-95%】;债券及其他仓位【5%+】。

宏赫统计历史仓位【股票:66%-95%;债券:0%-24%】

b. 投资目标和原则:

目标:以优选股票为主,配合多种投资策略,在充分控制风险的前提下分享中国经济成长带来的收益,实现基金资产的长期稳定增值。

原则:公司未来盈利的增长能力是股价上升的主要驱动力,优选成长,策略回报。

c. 决策依据(摘要):

投资策略:

本基金的股票投资策略将采用“自下而上”和“自上而下”相结合的方法,通过综合运用多种投资策略优选出投资价值较高的公司股票。在构建投资组合时主要以“自下而上”的优选成长策略为主,辅以“自上而下”的主题优选策略、逆势操作策略,优选具有良好投资潜力的个股,力求基金资产的中长期稳定增值。

总体股票投资策略包括以下几个层面:

(1)优选成长策略

本基金将在判断上市公司业绩成长原则的基础上,着重对上市公司的成长性进行分析,即以上市公司过去两年的主营业务收入和利润增长率为基础,预测未来两至三年的利润增长率作为核心指标。同时,比较公司价值成长比率(PEG)、市净率(P/B)、市盈率(P/E)等辅助指标在行业中的水平作为参考,综合考察上市公司的增长性和可持续性,根据公司在行业中的地位,将公司分为缓慢成长型公司、稳定成长型公司、快速成长型公司三种类型,针对每种类型的公司特点,精选具有吸引力的个股。

(2)主题投资策略

本基金将通过“主题投资分析框架”(Thematic Investing Analysis Frame)对宏观经济中制度性、结构性或周期性等发展趋势进行前瞻性的研究与分析,挖掘并投资于集中代表整个市场阶段发展趋势的上市公司。

(3)逆向操作策略

本基金将努力确认大多数投资者的心理,然后进行反向操作。

3

成立以来年度收益一览

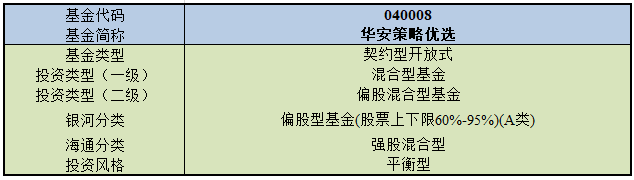

a. 基金年度收益PK指数图表:

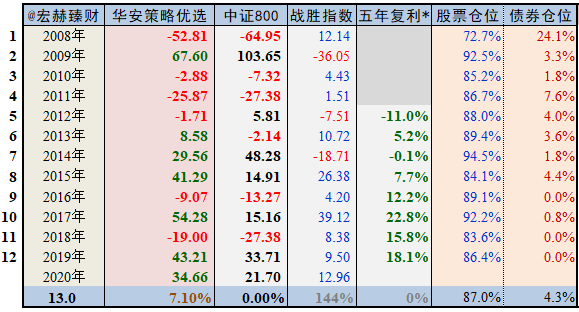

[注]:五年复利*值为截止到当年度末时近五个整年度时段的年化收益率

自2008年以来至今13.0年时间,该基金累计收益率144%,同期中证指数累计回报率为0%;平均股票仓位为87.0%,债券仓位4.3%;实现年均复利增长率为7.10%,同期指数为0.00%。经指数收益调节后年化收益率水平参考值【13.77%】

在12个整年度评测期战胜指数9期,胜率【75%】;今年以来收益率34.66%,暂时战胜指数。

4

历任基金经理业绩宏赫评级

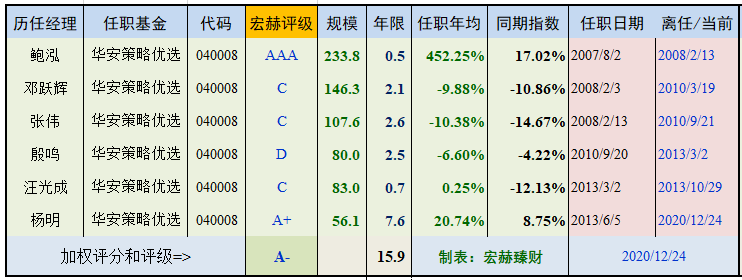

a. 历任基金经理

鲍泓(20070802-20080213)

邓跃辉(20080213-20100319)

张伟(20080213-20100921)

殷鸣(20100920-20130302)

汪光成(20130302-20131029)

杨明(20130605-至今)

该基金成立以来,历任6位经理,平均任期2.7年。

历任经理管理能力加权宏赫评级【A-】;

现任经理管理能力获得宏赫评级【A+】。

现任经理简介

杨明先生,中央财经大学硕士研究生,曾在上海银行从事信贷员、交易员及风险管理。2004年10月加入华安基金管理有限公司,任研究发展部研究员。现任投资研究部总监。2006年11月02日至2011年11月02日担任华安国际配置基金的基金经理。2013年6月起担任华安策略优选混合型证券投资基金的基金经理。

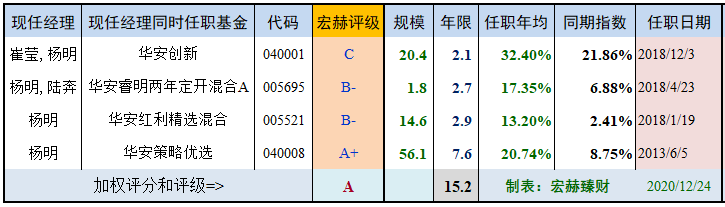

b. 现任经理同时在任管理基金

现任经理杨明先生同时管理着4只基金的叠加15.2年时间加权评级为【A】。目前杨明经理【是】该公司权益投资决策委员会成员。任职投资研究部高级总监。

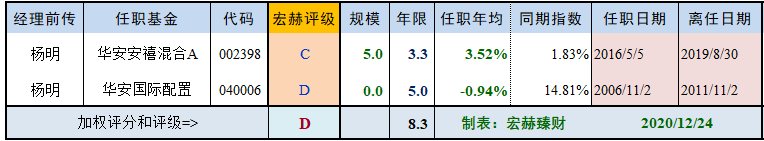

c. 现任基金经理前传

5

基金净值回撤压力测试

近十年最大回撤率为:38.96%,近五年最大回撤率为:26.23%。

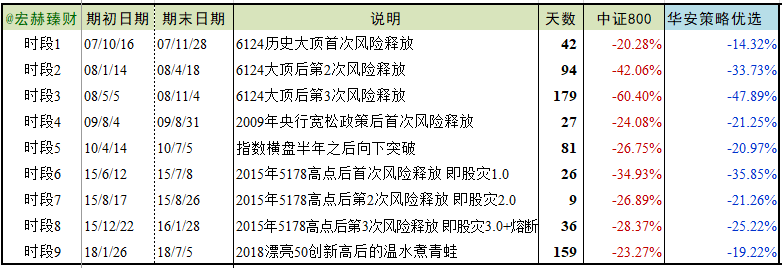

宏赫臻财选取了A股历史上的几次典型的市场系统性风险释放的时间段,看看该基金所经历大跌时净值的下跌程度。

TOP 极端测试

市场短期下跌Top-One:2015年8月17日至8月26日:“大众创新,万众创业”为旗帜的大牛市结束后的第二次风险释放期,上证指数在短短9天仅7个交易日里下跌:26.70%,同期本基金下跌:21.26%。

市场短期下跌Top-Two:2018年1月26日至7月5日:漂亮50盛宴后,指数在不贵的15倍市盈率开始起跌,接着中美贸站叠加降杠杆和股权质押风险,上证指数在159天时间下跌:23.17%,同期本基金下降:19.22%。

--- ---

市场长期下跌Top-One:2015年6月13日,上证历史第二顶5178后,225天下跌了48.60%,同期本基金下跌:34.17%。

市场长期下跌Top-Two:2018年1月26日,上证从15倍市盈率处起跌,到2019年1月3日337天下跌了30.74%,同期本基金下跌25.35%。

6124点以来其他各时段短期和长期市场下跌期间该基金的回撤考验:

市场短期回撤测试

市场长期回撤测试

综合回撤得分【2.45】分。

受损较大:短期时段6,是指数损失的102.62%。

受损较小:长期时段5,是指数损失的69.75%。

投资自行对照上面两表看该基金在怎样的市况下受损大/小。

6

基金经理择时能力分析

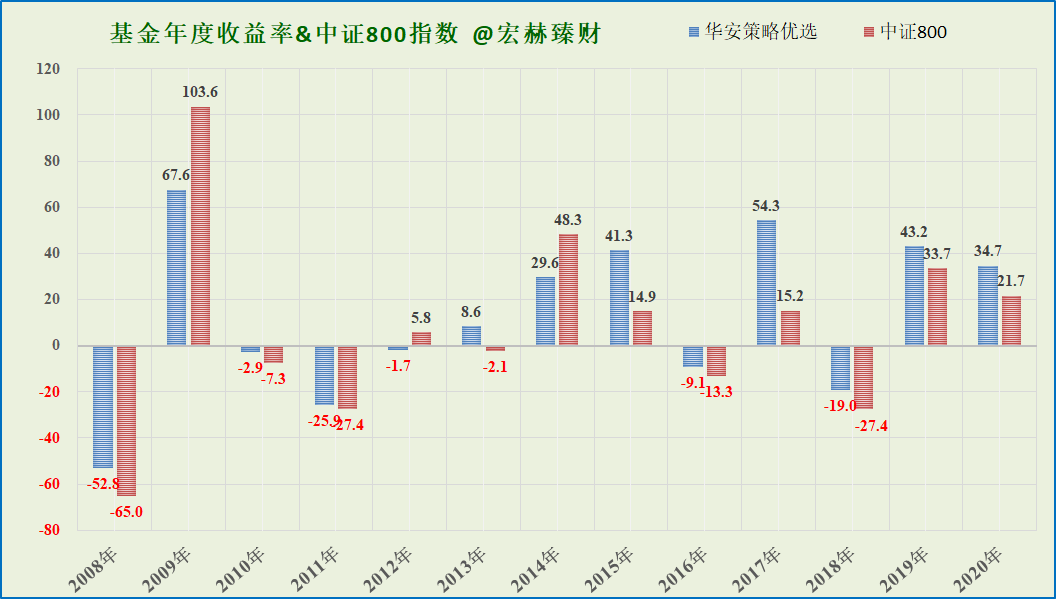

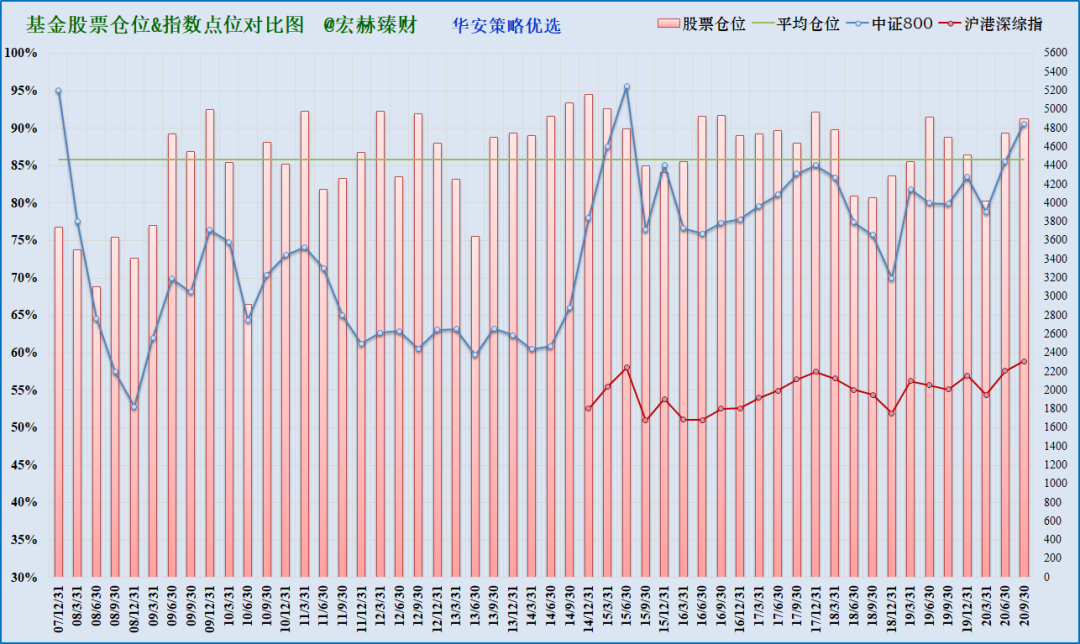

a. 成立以来基金仓位变化&指数走势图

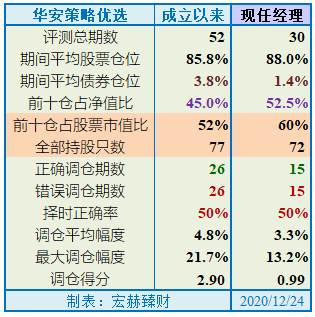

注:上图为沪港深综指启用以来该基金仓位(柱线)与指数(折线)对比,期间调仓平均幅度4.8%,最大调仓幅度21.7%,现任经理管理期间平均股票仓位88.0%,平均调仓幅度3.3%。

注:择时调仓得分仅供参考。数值为负说明期间调仓效果为负。但其与基金最终收益不成正比。有时候长期择股的收益完全能覆盖择时的错误。择时是一件说说容易,操作很难的事情,众多投资大师都选择不择时,所以本部分内容仅供投资者对该基金季度调仓做一大致概览。效果如何,投资者可以定购我们的基金评级专栏,待跟踪看完所有我们评级过的公司可以有较好的横向对比考量。

【HH】择时分析

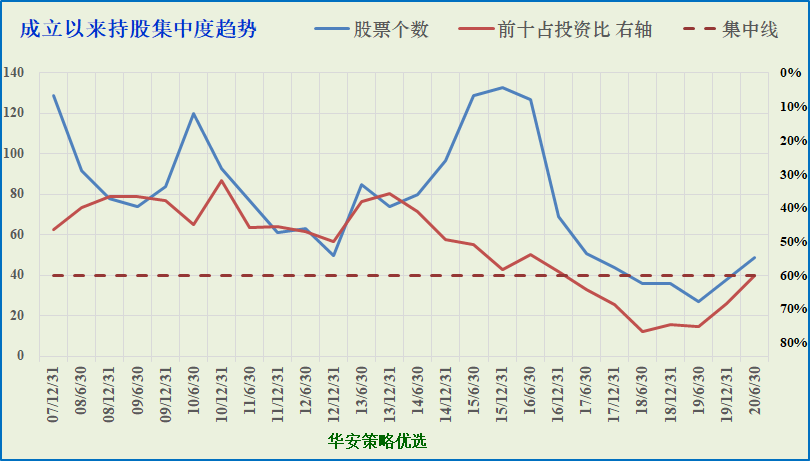

基金自成立以来52个季度考量期间,历任经理平均全部持股77只,前十占投资比52%。

现任经理管理30个季度期间,平均持股72只,前十占投资比60%。股票平均仓位88.0%。

调仓幅度:根据宏观判断适度择时,通常保持较高仓位。

持股集中度:持股个数和十大重仓股逐步趋于集中。

择时风格:仓位择时【】持股择时【√】持股成长【√】策略平衡【】

b. 全部持股个数分析

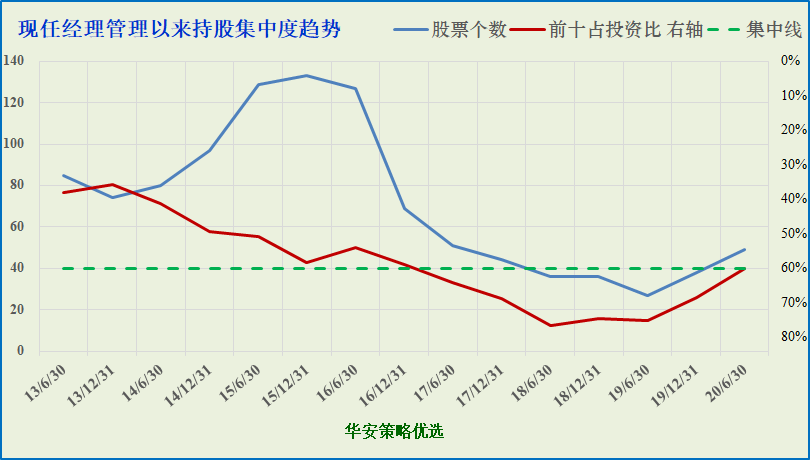

红色线为前十占比;蓝色线为股票个数;虚线为持股趋于集中的参考线

折线落于虚线上为分散,虚线下为集中。

c.现任经理管理以来持股集中度趋势(基金经理管理5年以上的呈现此图)

7

基金经理择股能力分析

考察1:特殊时期持股分析

此部分考察时任经理的从众性和独立思考性。

a. 2015年中小创世界时的持股

……

……

……

点下方原文链接查看剩余全文

更多公司&基金研究请关注自媒体公号:宏赫臻财

基金评级专栏=>

服务号:hongheRS

定制wx:honghe918

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。