来源:诺亚研究工作坊

核心观点

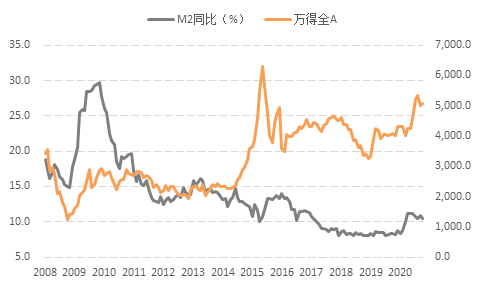

❏ 央行流动性的宽松与收紧对债市的影响更为直接和明显。当央行的流动性宽松传导至实体部门、M2开始底部回升后,债市的上升期基本结束。

❏ 央行流动性方向的转变对股市的影响相对滞后,主要在于流动性传导的时滞性。一般来说,流动性传导至实体部门后,股市开始上涨,黄金期会持续到M2见顶。央行流动性收紧也不必然导致股市下跌,实体部门流动性韧性依然会支撑股市。

1

央行放水会带来股市上涨吗?

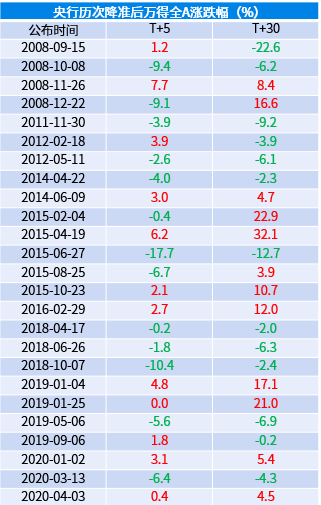

在多数人的认知中,央行放水会利好股市。如果我们对央行货币宽松和股市表现做一个统计,给出的结果却会颠覆你的认知:货币宽松之后,股市上涨的概率还不到一半。这时候你可能也会对市场上经常高喊的“流动性宽松利好股市”这一说法产生极大的怀疑。到底问题出在哪呢?还要从央行的流动性传导说起。

数据来源:Wind、正行产品筛选与研究中心,T为降准当日

2

流动性流转的第一步

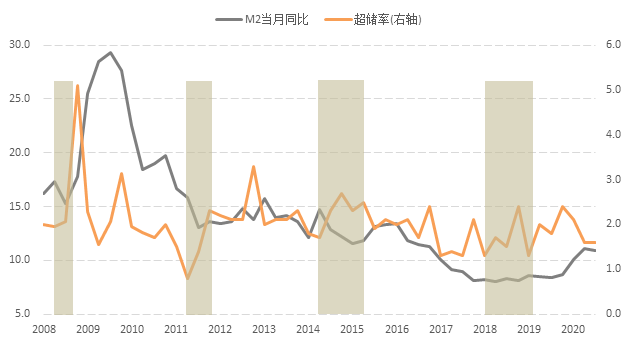

每当经济出现危机后,央行总会打开货币闸门,为社会注入大量的流动性。商业银行作为货币政策的传导媒介,必然是流动性的第一层“蓄水池”。所以我们会看到开启流动性宽松之后,银行的超储率(超额准备金是银行存放在央行的活期存款)会快速提升。这是流动性流转的第一步。

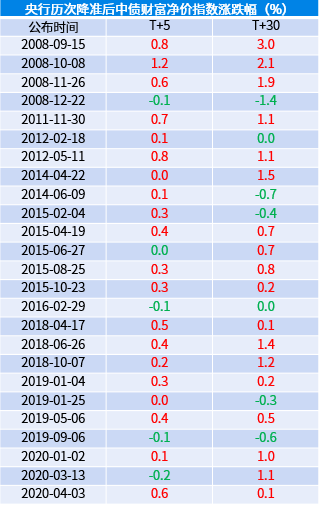

央行释放的流动性进入银行体系后,银行可以进行两类操作:一是信贷投放,实现资产负债规模扩张;二是进行金融资产配置。由于货币宽松的宏观背景是经济萧条,考虑到信贷资产的安全性,银行投放贷款的意愿是比较低的。债券市场因其低风险特征对银行具体天然的吸引力,在金融资产中是银行的主要配置方向(银行也是债券的最大持有群体)。经历了一轮熊市的债券,利率处于高位,对银行的吸引力极大,从央行中吸纳的流动性会更多投向债券市场。所以,我们会看到央行放水之后,债市的上涨概率很高,反应更直接。

数据来源:Wind、正行产品筛选与研究中心,T为降准当日

3

流动性流转的第二步

随着央行流动性的不断释放以及政策方面对银行信贷投放的推动,银行“蓄水池”中的水会逐渐以贷款的形式流向实体部门,贷款创造存款,M2开始底部回升。这是流动性流转的第二步。

这个时候,市场预期信贷的投放会推动经济回暖、盈利修复。股市也开始从底部反转,M2的底部与股市的底部往往较为一致。由于流动性流转从第一步到第二步的时间长短不一,所以从央行释放流动性到股市开始上涨的时间间隔也不一样。08年那一轮货币宽松传导快,从首次降准到M2回升,只用了两个月,股市也很快实现了底部反转;18年的一轮宽松传导相对慢一些,首次降准到M2回升,用了八个月,股市更是在19年初才启动反转。

狭义流动性领先广义流动性

数据来源:Wind、正行产品筛选与研究中心,数据截止2020/9

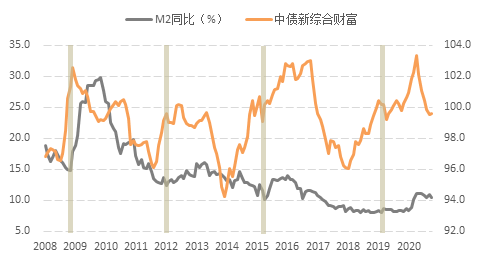

对于债券市场来说,一旦M2回升,债市的“甜蜜期”也就是基本结束。一方面银行资金开始由债券配置转向信贷投放,债市的边际增量资金逐级递减;另一方面,经济的企稳预期对债市形成压制。

M2回升债市蜜月期结束

数据来源:Wind、正行产品筛选与研究中心,数据截止2020/10

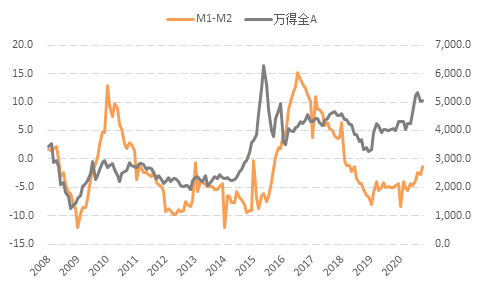

流动性流转进入第二步后,会有两个阶段。

第一阶段:M1增速远低于M2增速,M1-M2增速差扩大。个人和企业拿到银行贷款后,由于对未来经济前景预期悲观,个人不愿意过多的增加消费,企业的投资意愿也不是很足,获取的货币资金主要是以定期存款的形式存在。表现出来的货币结构是:M2(个人存款和单位定存占比高)回升较快,而M1(单位活期存款为主)增速并没有跟上。这个阶段持续时间不长,通常1-2个月。由于M1-M2增速继续回落,经济复苏的货币化表现不强,所以这个阶段股市的涨幅也较为有限。

第二阶段:M1增速追赶M2增速,M1-M2增速差逐步抬升。随着流动性向实体的渗透,需求有所回暖、价格开始上升,企业开始将原来的定期存款资金转向活期用于购买材料增加生产和扩大投资,个人的存款也由于消费的增加趋向减少(转向企业活期)。此时呈现的货币结构是:M1增速快速提升,追赶M2增速。M1快速拉升之后,经济复苏的货币化表现明显,股市从观望期进入快速上涨期。

股市的快速上涨期一直会持续到M2见顶,之后上涨节奏趋缓,直到经济增速开始回落。M2达到顶部,意味着央行释放流动性对经济的支持达到上限,企业盈利也不会再有更多的想象空间。这时候估值难以继续扩张,股市的上涨只能靠业绩推动,而我们都知道国内股市的涨幅大部分是由估值扩张贡献的。

M2底与股市底基本一致

M1-M2增速差回升股市进入快速上涨期

数据来源:Wind、正行产品筛选与研究中心,数据截止2020/10

看到这你可能会问:2012年货币宽松传导至实体部门后,股市为什么没涨?那是因为当年用尽了货币、财政手段,始终没有推动经济复苏。这也就是我们常说的,“投资是做大概率正确的事”。一招鲜的方法并不存在。

4

流动性收紧后股债市场的表现依然不尽相同

既然央行流动性释放先进入银行体系,那么流动性回笼也必然是从银行体系开始。收紧流动性后,银行体系资金紧张。一方面会推升货币市场资金价格,进而传导到债券利率上行;另一方面,有限的资金必然会优先投向性价比更高的资产上,经历一轮牛市之后,债券利率水平偏低,与高经济景气度背景下的信贷资产相比,明显不具备吸引力。债券配资资金的减少,更进一步推升利率。所以,我们会发现央行收紧流动性,债市的反应最直接。每一次流动性收紧,都迎来债市的大跌。

同样的,央行流动性收紧传导至实体部门也会有一定的时滞性。时滞性的长短取决于流动性收紧的力度和经济的内生融资需求。如果内生融资需求强,即使央行流动性收紧,实体部门仍然可以从银行这一“蓄水池”中汲取水分,实体部门流动性会保持一定韧性。2010年开启的一轮流动性收紧力度大,且经济的内生融资需求不强。很快传导至实体部门,M2快速下滑。实体部门流动性的收紧随之导致经济增速的下滑,股市也泥沙俱下。相比之下,2017年只是小幅度加息,经济的内生融资需求强。所以,央行流动性收紧之后,并没有很快导致实体部门流动性收紧,股市也因此能够继续上涨。

总结来看:央行流动性的宽松与收紧对于债市的影响更直接、明显,对于股市的影响要看流动性传导时滞的长短以及传导至实体部门后对经济的影响。如果流动性宽松预期能够带来经济的回升,那么股市的上涨黄金期一般发生在M2的触底回升阶段。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。