来源:好买财富

好买说

在过去十多年间,美国标普500指数累计上涨超过3倍,为投资者创造了不错的收益。对于国内投资者来说,美股与A股有着不同的牛熊周期,配置美股还能起到分散风险的作用。除了美股以外,还有许多海外市场能提供优秀的回报,投资者如何挑选优质的海外基金呢?

“美股刷新历史新高”是最近几年经常看到的热门新闻。2013年开始,美股标普500指数每年年中均会刷新历史最高价。2009年1月到2020年11月,标普500指数累计上涨300.96%,年化涨幅12.36%。相较之下,A股沪深300指数同期累计上涨172.88%,年化涨幅8.79%。(数据来源:Wind,数据日期:2009.1-2020.11)

可见过去十多年,美股的回报略优,同时美股与A股有着不同的牛熊周期。2015、2018等A股巨震年份,美股表现相对平稳。对中国投资者而言,美股资产的配置意义毋庸置疑。除了美股以外,还有许多海外发达市场或新兴市场都能提供优秀且独特的回报流,国内投资者如何挑选优质的海外基金呢?此前的课程中,商学院介绍了好买筛选量化基金、股多基金、股权基金的方法体系。本节课,我们继续以好买选基方法论为例,看看优秀的海外基金怎么选!

做好配置

海外投资成功了一半

1965年到2019年,50多年时间里,巴菲特的伯克希尔哈萨维公司净资产以年化近20%的速度增长了9610倍,成为美国投资史上的传奇。巴菲特则非常谦虚,将自己的成功归因于“美国奇迹”,即美国经济的持续增长。这也不无道理,美国标普500指数在1965到2019的54年间上涨了三十多倍,对应约7%的年化回报率。如果再算上每年2%-2.5%的历史平均股息率,标普500指数 54年里提供了约9%的年化回报,确实为巴菲特的成功贡献颇多。

对于中国投资者而言,美股与A股相关性不高,其配置意义更加显著。2017年1月至2020年8月,沪深300指数与标普500指数的相关性仅有0.58,即在42%的时间里,A股与美股走势并不一致。

A股与美股波动特征不同,美股多数交易日均在小幅上涨,调整往往剧烈而快速。A股上涨则更迅速,但调整的时间也会更长。可见海外资产同样可以提供非常优质的回报流,且能提升个人资产配置组合的风险收益性价比。海外投资,选好资产类别,即成功了一半;选好海外基金,则是成功的另一半。

选好基金

海外投资成功的另一半

挑选海外标的时,好买秉承一条核心观念:

选择同类策略中,能够合作的,综合实力最强的机构。

好买首先对各海外基金进行策略分类,明确各海外基金的投资理念与方法论,并追溯产品历史业绩,准确归因,定位其策略类型。这样不仅为基金未来表现提供前瞻指引,也便于在不同策略类型下优中选优。

二是从所有可以合作的基金管理人中挑选综合实力最强的。一些海外资产类别可能无法向国内投资者开放,或者海外机构没有拓展中国业务的意愿,在所有能够合作的机构里,好买会选择综合实力最强的管理人。综合实力体现在三大方面:

一、管理人背景。包括管理人资产规模、运作时长、股东结构、高管履历等等。

二、管理人组织架构。包括管理人团队规模、部门划分、激励机制、风控手段等等。

三、历史业绩。包括对历史业绩的回溯,也包括在不同时间段对基金业绩的归因,验证产品策略有效性和管理人言行一致性。

秉承以上原则,好买已为国内投资者挑选了多种类型的海外基金,投向涵盖美国股市、美国高收益债、美国另类资产、日本股市、欧洲股市、欧洲房地产等等。

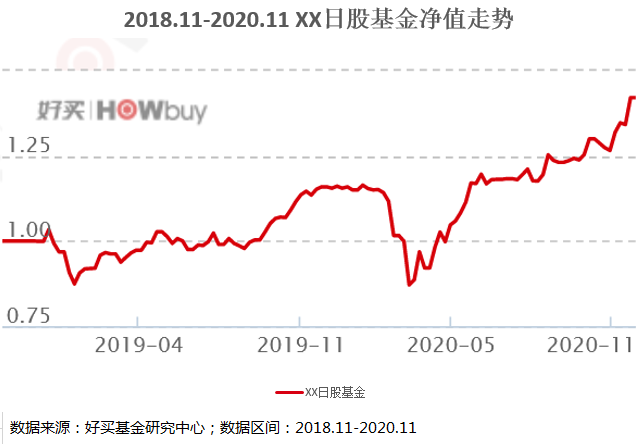

以XX日股基金为例,2018年10月好买上线该产品,至2020年11月,此基金年化回报近20%,且与沪深300相关系数仅0.2,为投资者提供了独立于A股市场的优质回报流。未来A股若波动加剧,海外资产或能对冲国内系统性风险,提升资产配置组合风险收益性价比。

未来,好买将继续在海外资产中选择最适合中国投资者的类别,在各类资产中选择综合实力最优的合作机构,为投资者提供更多的优质回报源,提升投资者资产配置组合的质量。

专题关联阅读

投资的高度

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。