《投资者网》宋咏婷

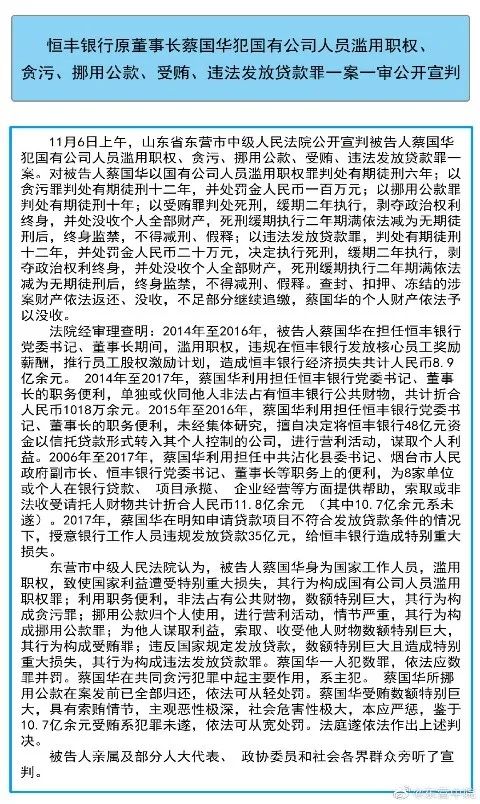

据山东省东营市中级人民法院官方微博消息,11月6日,恒丰银行股份有限公司(简称“恒丰银行”)原董事长蔡国华被控犯国有公司人员滥用职权、贪污、挪用公款、受贿、违法发放贷款罪,多项罪名成立,涉案金额超过103亿元。数罪并罚,法院决定执行死刑,缓期两年执行,并处没收个人全部财产。

蔡国华于2013年末担任恒丰银行董事长,2017年11月因涉嫌严重违纪违法被带走调查。在他之前的恒丰银行前任董事长姜喜运有着相似的命运,姜喜运于2013年12月卸任,2014年10月被宣布调查,已于去年年底一审判决被判死缓。

蔡国华案一审判决详细介绍

信息来源:东营中院官方微博

早在2017年2月,恒丰银行就提出上市目标并确立了具体推进时间表,计划2018年12月底之前完成H股上市,2019年12月底之前完成A股增发。然而多重负面消息之下,该行上市计划无奈搁浅。

目前,我国12家全国性股份制商业银行中仅两家未实现上市,恒丰银行就是其一。此番改革重组后再提上市目标的恒丰银行能否如愿,仍有待时间检验。

高管更迭“走马灯”

据了解,恒丰银行前身为1987年成立的烟台住房储蓄银行。2003年,经中国人民银行批准,改制为恒丰银行股份有限公司。

从原股权结构来看,烟台蓝天投资控股有限公司由烟台国资委控股,是恒丰银行唯一持股超过20%的大股东。据多家媒体报道,由于大股东是烟台市国资委控股企业,恒丰银行虽然业务由银监系统监管,但影响人事任免的却是烟台市当地。

近年来,恒丰银行问题频出。

2017年3月,银监会副主席曹宇业表示,监管部门正在对恒丰银行有关情况进行核查,若有问题,将依法从严从重处罚。同年11月,原董事长蔡国华因涉嫌严重违纪违法被查。蔡国华被查之前,恒丰银行前两任行长栾永泰和林治洪相继被免职。

2018年1月12日,恒丰银行董事会研究决定聘任王锡峰为该行行长;4月26日又选举陈颖为该行董事长,两人的任职资格很快获得银保监会的核准。

“空降”的两位高管拥有深厚的监管经验和专业背景。据悉,王锡峰原为中国银行山东省分行党委书记、行长,而陈颖此前担任原银监会山东监管局党委书记、局长。

10月29日,在银保监会举行的第262场银行业保险业例行新闻发布会上,恒丰银行党委副书记、董事、行长王锡峰介绍了恒丰银行改革重组工作的进展和公司治理方面的举措。

针对备受诟病的公司治理问题,王锡峰特意介绍,恒丰银行重新组建了新的领导班子,修订了公司章程、股东大会议事规则、董事会议事规则,组建了新一届董事会和监事会,充实了高级管理层。推动“三会一层”履职尽责,充分发挥董事会的决策作用,全面落实监事会的监督职责,持续提升高级管理层执行效能,做实了专门委员会的职责。

“三步走”求生

前两任董事长“前腐后继”之下,恒丰银行已然面临资产质量大幅下滑,内控严重失衡的艰难处境。仅2017年恒丰银行就因“内控违规”等原因被罚1.67亿元。2017年底蔡国华案发生后,恒丰银行全行启动风险化解、改革重组工作,并提出“三步走”战略。

三步走中的第一步就是剥离不良。2015—2017年恒丰银行不良率分别为1.49%、1.78%和1.8%,到了2018年该行潜在不良风险被彻底激发,不良率升至28.44%。如何处置前期积压的不良资产成为首要任务。

为化解前期积累的风险,恒丰银行将不良资产按照市场价格一次性剥离给山东省金融资产管理公司,实现不良资产的洁净出表。截至2019年末,恒丰银行不良贷款从2018年的1635.61亿元减少至149.66亿元;不良贷款率下降25个百分点至3.38%。到今年9月末,不良贷款率进一步下降到2.84%,同时拨备覆盖率达到150.62%。

根据王锡峰介绍:“2018年以来,恒丰银行新增授信业务不良率为0.22%,2019年以来新增公司客户贷款没有出现不良,较好地保持了资产质量的稳定。”

恒丰银行正本清源的第二步是引进战略投资者。经历增资扩股后,恒丰银行总股本增至约1112亿元,资本规模一跃升至银行业第五位,排在“工农中建”四大行之后。

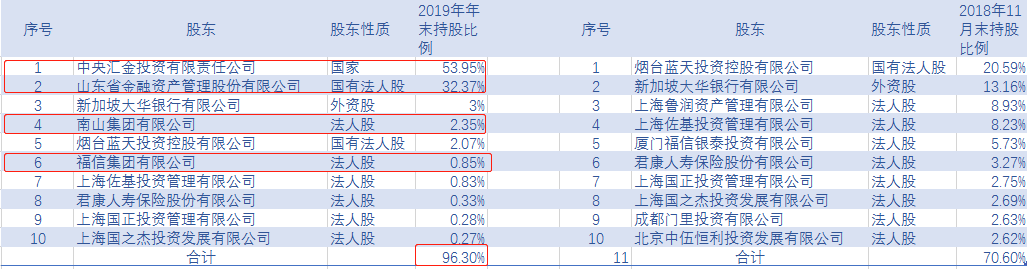

具体来看,恒丰银行通过非公开发行1000亿股普通股,引进投资者资金1000亿元。其中,中央汇金投资有限责任公司(下称“中央汇金”)600亿元、山东省金融资产管理股份有限公司(下称“山东省资管”)360亿元,新加坡大华银行有限公司(下称“大华银行”)、南山集团有限公司、福信集团有限公司等40亿元。

据《恒丰银行2019年度同业存单发行计划》披露,截至2018年11月,大华银行持股13.16%,为此前恒丰银行的第二大股东。引入战投后,恒丰银行原前十大股东大换血。2019年末,中央汇金以53.95%的持股比例成为恒丰银行第一大股东,其次为山东省资管,持股32.37%。

2020年10月29日,王锡峰在银保监会例行新闻发布会上首次谈及了银行金融机构的公司治理情况,并称三年的深度改革让恒丰银行已经实现了“浴火重生”。

引进战投前后前十大股东持股对比

资料来源:2019年年报、2019年同业存单发行计划

零售转型欲上市

继剥离不良、引进千亿战投两步走完成后,恒丰银行的第三步股改上市也被提上日程。

10月23日,行长王锡峰在山东省政府新闻办召开的新闻发布会上提出了5年内实现上市的目标。王锡峰还表示,恒丰银行将围绕5年内上市的目标,补齐经营、管理短板,提高盈利能力,切实增强投资者的吸引力,争取早日达到上市条件。

虽说一切都在向好的方向迈进,但就目前来看,与上市银行尤其对比其他股份行来说,恒丰银行在资产质量、盈利能力等方面仍有不小差距。

根据Wind数据统计,截至2019年末,A股36家上市银行净利润中位数是135亿元,排名居于最末的苏农银行(603323.SH)作为一家地方性农商行,也有9亿元净利润。而恒丰银行同期净利润仅6亿元,未免相形见绌。联合资信评级报告指出:“不良资产核销规模较大、生息资产规模收缩等因素对恒丰银行利润形成一定负面影响,恒丰银行2019年盈利指标仍处于行业较低水平。”

此外,恒丰银行经营业务中涉及风险仍值得警惕。过去的2019年,恒丰银行南京分行、徐州分行、西安分行、宁波银行、苏州分行等均领到过监管罚单,分行受罚覆盖面较大。2019年年报显示,恒丰银行正推进实施总、分行组织架构改革,为提高组织效率,恒丰银行取消原有板块层级,将一级部门由67个压缩至31个。

据不完全统计,2020年以来,恒丰银行仍多次收到来自监管部门的罚单,罚款金额累计超220万元。包括自贡分行、福州分行、苏州分行等在内的多个分支行被罚,受罚原因主要集中在贷款业务以及内控管理问题上。《投资者网》就风控管理以及组织架构改革成效等问题向恒丰银行求证,未获得有效回复。

值得一提的是,近年来“得零售者得天下”基本成为银行业的共识,零售化转型成为多数银行追求的目标。恒丰银行在2019年年报中也将零售作为战略导向之一。2019年年报指出:“公司大力发展个人消费贷款,适度支持刚需住房贷款,着力拓展信用卡客群基础,实现个人消费贷款余额较年初增长193%,其中个人按揭贷款增长241%。”

截至目前,我国十二家股份行中仅有两家尚未登陆资本市场,恒丰银行就是其一。虽说改革重组、零售转型等一系列举措后恒丰银行已回归正轨,但五年上市的目标能否实现还有待观望。(思维财经出品)■

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。