投资者问

首批4只科创50ETF今日上市交易,可以买吗?

基本问题资料阐述:

2020年11月16日,开启科创板指数投资时代的公募基金产品——首批科创50ETF正式上市交易。对于投资者而言,首批科创50ETF的推出,开通了投资者低门槛“进场”科创板的重要投资渠道,同时可通过科创50指数化投资,分享科创板红利。

四只ETF发售时异常火爆,发行时期的单日认购规模总额至少达到1042亿元,而最终确认金额仅209.71亿元,平均配售比例仅为20%左右。

如今上市交易,投资者该如何选择?是继续买买买,还是先将收益落袋为安?

宏赫策划

这个问题其实可以拆分三个子问题:

科创50指数基金值得买吗?

要买这四只基金公司的科创50基金吗,买哪家公司的?

现在时点要买吗?有更优策略吗?

1科创50指数基金值得买吗?

思考点:

闭上眼睛,想想未来5-10年科创板指数的未来是否能够胜过普通指数如沪深300,中证500,中证100吗?

如果1答案为是,那么在现在科创50指数市盈率高达79.8倍的时候买入也能胜过市盈率为15.0倍的沪深300指数吗。

你看好科创板和看好科创版50成分股一样吗?

新的指数基金和新的主动管理基金有何不同。

小结:

鉴于新兴行业的增长性,长期看,科创版50有较大概率胜过一般规模指数,但越高市盈率的时候介入,或许你要实现上述结果需要的时间就越长。

从胜率和赔率来看,目前市盈率下的沪深300指数基金性价比或许更优。

科创50指数的50只成分股,还要优胜劣汰,你也会面临赢了科创板,输了科创50的结局。

新的指数基金不像新的主动管理型基金有一定的现金仓位,可以补仓,它们是跟踪指数的,所以都会最快时点复制指数建仓至95%以上。也就是说,你买入指数基金的时点重要性很大。和新旧基金毫无关系。

2要买这四家公司的科创50基金吗,买哪家公司的?

在投资者能够稍微冷静下来对待新基金时,我们来看看这四只科创50ETF基金?

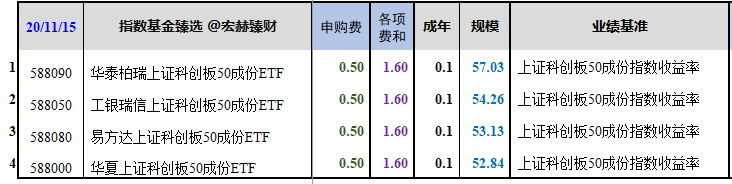

首批上市四只科创板50ETF基金。

当前四只基金都是50亿规模上下,从方便资产配置角度而言,宏赫臻财建议投资者关注并投资资产净值规模在所有141只公募基金公司中排名靠前的公司,截止2020年三季度末上市四家公司资产净值排名分别是:易方达2/141;华夏6/141;工银瑞信11/141;华泰柏瑞37/141。

从公司旗下股票型基金研究实力角度,建议投资者关注宏赫臻财基金巡礼专栏内基金评级在A-级别以上较多基金的公司。

结论:

从资产净值排名角度建议关注易方达、华夏和工银瑞信基金旗下的指数基金。

从宏赫日常研究,便于资产配置和基金转换角度建议关注易方达和工银瑞信旗下指数基金。

那么接着问题又来了,既然这样投资者必须要买吗?如何买?

3现在时点要买吗?有更优策略吗?

当前科创50指数市盈率高达80倍,从市盈率估值上来讲,不建议投资者大仓位介入。我们先来看看目前市场上一些代表性指数和风格板块的市盈率升序表,如下:

可以看到从相对估值角度,科创50指数处于上表的末2位,现在时点介入的风险和收益比,投资者需要斟酌思考。

一般而言,宏赫臻财建议投资者在上表格中连续2年排在榜首位置的板块或指数中寻找机会,而轻仓或远离连续两年处于榜末位置的板块。这个表格在我们每周日推送的宏赫周览中会滚动更新。

那么,从绝对估值角度看,80倍的市盈率无疑是高估了,但是你又担心它会高位横盘待业绩来消化估值,实在想配置科创50指数基金,

结论:

现在时点买入科创50指数基金,风险收益比不高;

上表排名靠前的指数或是板块风险收益比高于科创50指数,投资者可以关注。

投资指数基金,时点策略需要考量,且需要关注指数的市盈率是否高企,而如果投资优质基金经理管理的主动管理型基金,投资者可以轻松很多,长期看,这些优质的基金经理能够带领你穿越周期,稳健增值,参见我们的:宏赫优选20基金里面覆盖三地的优质基金。

4实在想买,非常爱科创板,怎么办?

从绝对估值角度看,80倍的市盈率无疑是高估了,但是有投资者会担心科创板会高位横盘待业绩来消化估值,并且实在看好中国未来科创板公司的整体前景,实在是想配置科创50指数基金,怎么办?可以买吗?

点击“阅读全文”扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。